来源:财经无忌(ID:caijwj) 作者:郑贤

牙科则不尽然。口腔行业的属性为“高医生依赖、低设备依赖”,医生是其核心资源。对于这一“高人力依赖”行业,形成规模化相对吃力。口腔也被认为是“高度分散化”的行业。

因此,这本不是一个颇受资本青睐的行业。

也因此,当牙博士医疗控股集团股份有限公司于9月28日公布招股说明书,拟在香港主板上市,这则动态便引发了资本关注。

目前,A股唯一的口腔诊疗上市公司为通策医疗。上市25年,这只牙科龙头股总市值高达约980亿,2017开始创造“3年10倍神话”,数十倍涨幅风光掠尽。

如今,“攻读”港股的牙博士能否延续上述“牛股”逻辑,引发外界好奇。

重金求不来口腔医生

据企查查显示:牙博士医疗控股集团股份有限公司于2010年11月19日成立,注册资本6087万元人民币,大股东陈国锋持股比例27.2%,为公司董事长兼总经理。公司2012年6月15日入驻苏州工业园区。2019年1月28日完成天使轮融资。

牙博士招股书中介绍:公司主要从事提供口腔服务,专注于口腔种植服务、正畸服务及综合牙科服务。招股书还透露:牙博士品牌创立于2012年,是最早布局中国华东地区的民营连锁齿科品牌之一。

根据灼识咨询报告,就2020年的年收入而言,公司是华东地区规模最大的中高端民营连锁口腔医疗服务提供商、第二大民营口腔医疗服务提供商,也是江苏省第一大的口腔医疗服务提供商。

遵循通策医疗“慢牛”的商业逻辑,有圈内人士对牙博士的上市前景趋于理性,认为“资本入局后的牙科并不会飞速扩张,反倒是资本要耐着性子,计日而待”。

深耕口腔产业多年的松柏投资联合创始人冯岱就曾直言,医疗口腔行业需要的是时间和人才,资本是次要的。

他认为,在整个口腔产业的发展中,50%是靠医学界的技术人才,50%是来自复合领域。因此,投资机构仅看财务报表是不行的,而是要看整体的研发和技术导向是否符合医学界发展的潮流。而松柏在对国外很多企业并购中除了企业本身的价值外,真正看中的是他们整个学术圈子。比如种植体研发中心设在瑞典哥德堡大学,那么就要把他们的教育资源运用到国内整个口腔学术、产业的发展中。

口腔行业重视技术人才与技术导向的观点,也在牙博士的招股书中加以体现:公司拥有373名牙医,平均从业年限为6年。其中,15.3%以上医生拥有10年以上的从业经验。医疗团队拥有主治医师以上(包含)人数为98人,副主任医师职称以上(包含)人数为15人,其中部分医生在中华口腔医学会、江苏省口腔医学会、亚太区口腔种植协会及华人美学牙科学会或行业学会、协会担任委员或理事成员。

招股书中还强调了对数字化技术的运用:公司牙医团队积极将数字化应用于口腔诊疗的全流程中,包括口腔数据采集、口腔服务方案设计、口腔诊疗、质量控制、结果反馈及复盘等关键环节,助力公司“一颗牙背靠一个博士团”医疗理念的加速落地。

而专业领域技术人才与市场需求的“不匹配”,恰是国内口腔产业所面临的窘境。

据悉,中国口腔医疗服务市场规模预计2025年将达到2998亿元。而《中国卫生健康统计年鉴2020》显示:中国仅有19.5万职业口腔医生,其中高水平医生仅占10.4%。相比于全球其他主要国家,我国口腔卫生从业人员的数量远未达标。发达国家每百万人口牙医数量大致在500-1000之间。而回到国内,北京以每百万人拥有405名口腔医生高居首位,其他城市则大幅落后,我国目前每百万人拥有牙医数仅156人。

有意思的是,相比其他专科医院,口腔专科医院盈利能力强劲,利润率水平仅次于眼科。一位牙科医生曾透露,目前民营企业的口腔医生,一个月能有3-8万的工资,即使在公立医院,收入也比其他科室高。

那么问题来了,重金为何还求不来口腔医生?

业内透露,最重要的因素是口腔医生的培养周期漫长。首先,医生本身培养周期就已远超其他行业,口腔医生则在医界开启“超长待机模式”。大部分本科毕业的医学生进入医院也需要几年培训时间才能走上实操岗位。以口腔正畸医生培养周期为例:一个成熟的正畸医师培养需要8-11年,全国每年正畸专业研究生仅有250人。

如果以“拿到执业医师证,可独立操作”作为口腔医生入行的最低要求,那么专科生三年毕业后在执业医师的指导下,工作满一年方可考助理医师。随后工作满两年,可以考执业医师。如果一个医疗专科生事业顺利,所有考试一次性通过,那么拿到医师证最短需要6年。而作为口腔医生,各科如要完成独立熟练操作,大概需要5年左右。也就是说,一个专科生通向拥有执业医师证并可初步独当一面的口腔医生,大概需要10年。

事实上,即便是一位从业20年的资深口腔医师,也依然会自认个人手艺不甚精进。在知乎上,有医生回答了“一个牙医需要培养多久”的提问:“我2001年上大学,今年正好20年。由于做了口腔全科,涉及的专业比较多,还是会觉得技术上有短板,经验上有不足,(对)不少病例依然没有信心。所以,我得好好锻炼身体,尽量延长职业生命,而且要保持对新技术的开放心态,希望后半程会更加得心应手吧。”

21世纪什么最贵?人才;人才中什么最贵?口腔人才。

事实上,牙博士招股书中也提及了可能面临的“人才流失风险”,“公司管理层主要人员流失可能会对未来业务、经营业绩和财务状况产生不利影响。公司可能无法保留、吸引和激励足够数量的合格以及有经验的牙医。”

这显示出,牙医这一职业有着极强的不可替代性。

口腔服务普及率偏低

受益于近30年人民经济生活水平的快速提高和牙科技术的跨越式进步,口腔服务行业从 1990年代开始进入快速发展期。20世纪末,人均GDP快速增长及民营牙科连锁诊所兴起等因素推动了口腔服务和消费型医疗保健市场的快速发展。

中国口腔服务行业的市场规模持续扩大,由2015年约923亿元增加至2020年的1628亿元,复合年增长率12.0%,并且预计到2030年将达约5262亿元,复合年增长率达11.8%。

当然,与部分发达国家相比,中国口腔服务行业因起步较晚,行业服务普及率仍处于较低水平。以种植为例,根据灼识咨询报告,在中国,2020年每一万个成年人中,约有21人会在牙体种植方面接受治疗,而美国为大约85人,韩国为约630人。

美国人对牙齿的厚爱早已形成了一种文化,更把牙齿整洁看做是社交礼仪的重要部分。美国家长从宝宝长出第一颗牙齿后就要给他们刷牙。

美国民众普遍养成半年洗一次牙的习惯。在牙具上,不仅要求牙刷质量要好、刷毛够劲,还要定期更换刷头,定期看牙医,检查牙齿是否健康。美国人平均每年在牙齿保健上的花销折合人民币7000-10000元。

而随着国内消费结构的迭代升级,消费模式逐步向“高端化”、“个性化”、“小众化”、“服务化”转变,中国的医疗保健服务市场也在持续向好,这自然也给予口腔行业以信心支撑。数据显示:中国的医疗保健支出由2015年的4.1万亿元增加至2020年的7.2万亿元,复合年增长率高达12.0%。预计未来几年这个数字将持续快速上升。根据灼识咨询报告,中国的医疗保健总支出到2030年将达17.8万亿元以上。同时,根据灼识咨询报告,中国的人均医疗保健支出已由2015年约2913元迅速增长至2020年约5024元,复合年增长率为11.5%。

越来越多的中国消费者逐步接受了“武装到牙齿”的生活理念,对牙齿的护理越来越看重,不少护齿小工具也开始进入家庭生活。比如冲牙器(水牙线)已成为不少家庭必备的卫生用品。这一细节便意味着,国内口腔服务市场存在着巨大潜力和广阔商机。

牙博士走不出华东

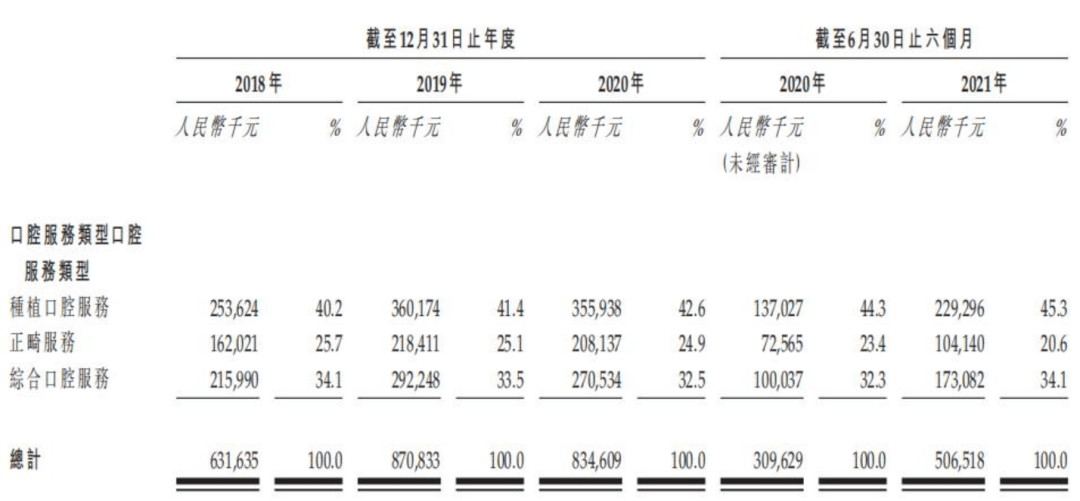

抓住口腔市场这一大型风口,牙博士的口腔服务收入不断提升:2018年-2021年上半年,公司分别实现营收6.32亿元、8.71亿元、8.35亿元和5.07亿元,2020年受疫情影响,客流量下滑导致营收同比略降,2021年上半年恢复明显。

据其招股书显示:公司的收入主要来自于种植服务、正畸服务及综合口腔服务三个部分。种植服务的收入由2018年的2.54亿元增长至2020年的3.56亿元;正畸服务收入也由2018年的1.62亿元增至2020年的2.08亿元;综合口腔服务的收入由2018年的2.16亿元增长至2020年的2.71亿元。

由于医疗服务行业的公司前期投入较大,往往需要一段时间才能凸显效益。2018年,牙博士录得经调整后净亏损390万元,2019年、2020年以及2021年上半年均实现盈利,分别录得经调整净利润2360万、8530万和6160万元。

“看牙贵”似乎已经成为大多数人的共识,而从公司的角度来看,无论是牙科耗材企业还是口腔诊所也确实都有较高的毛利率。据招股书显示,2018年至2020年以及2021年上半年,牙博士毛利率分别为52.7%、53.8%、55.5%和54.7%。这似乎也让坊间盛传的“一口大白牙,一辆小宝马”有了数据支撑。

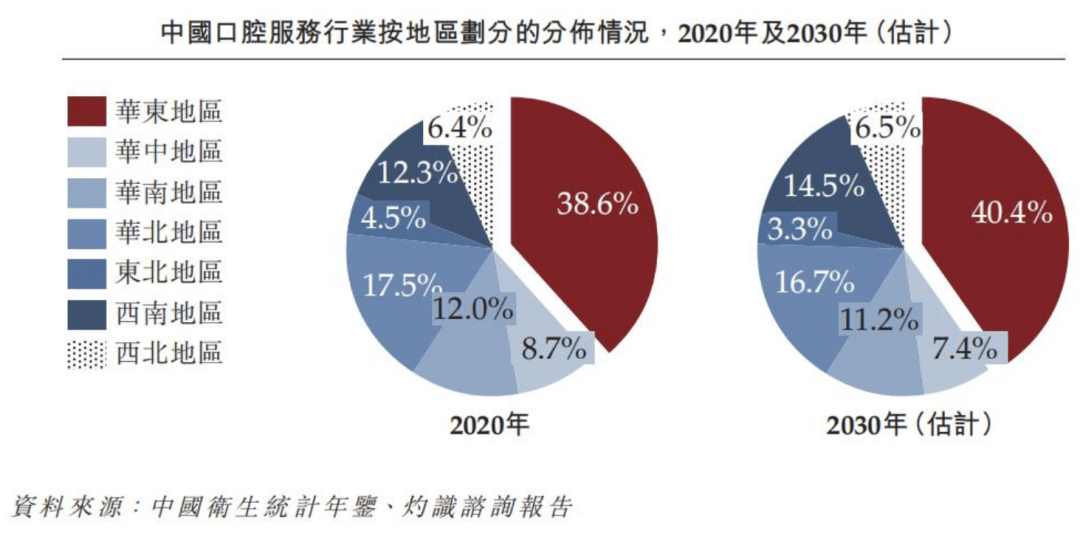

尽管牙博士的营收和净利润的增长较为稳健,但从收入的地区分布来看,当前公司的营业收入全部来自于华东地区。公司共在7个城市拥有31家口腔服务机构,主要分布在苏州、南京、上海和温州等华东地区。在江苏省,公司收入由2018年的5.44亿元增加至2020年的6.47亿元。尽管收入占比有所下降,由2018年的84.7%跌至2020年的77.25%,但依然是收入大头。其他地区收入由2018年的9678万元增至2020年的1.88亿元,收入占比由2018年的15.3%增至22.5%。

有媒体指出:“牙博士过于依赖华东地区的业务”,有圈内人则毫不客气地使用了“偏安一隅”一词。

“偏安”则要“思危”。事实上,该地区的口腔服务机构正在不断增加,市场竞争激烈。“就华东地区的情况而言,牙博士的市场前景并不明朗。”有媒体这样评价。

据灼识咨询的数据统计,华东地区2020年占中国口腔服务行业的38.6%,预计2030年将达到40.4%。这意味着在未来华东地区的口腔服务机构成立得更多,竞争也将更为激烈。

叠加市场需求不断被激发,口腔市场所具有的想象力让口腔连锁机构经历了一波融资热潮,现在市面上知名的拜博口腔、马泷齿科、欢乐口腔等在前几年都曾拿到过不菲的融资。

牙博士的招股书也证实了公司所存在的行业竞争风险,“中国口腔医疗服务行业的快速增长可能会吸引更多的市场参与者进入,公司可能面临行业竞争格局加剧的风险。”

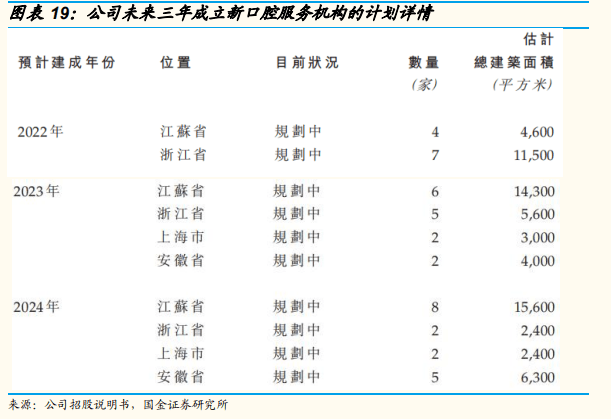

而牙博士应对之策便是通过商业扩张提升市场占有率。据招股书透露:自2018年初至2021年6月底,公司的口腔服务机构数量增长率达61%, 同期公司的牙椅数量从230张增长至452张,增长率高达96.5%。

公司对这一高度扩张模式也抱有信心,“可复制的商业扩张能力主要有赖于公司的平台化赋能,主要包括成熟的门店扩展模式和标准化运营体系。”

事实上,在高速扩张的同时,牙博士也因医疗、广告违法等多次受到相关机构的行政处罚。从国家企业信用信息公示系统查询可知,嘉兴、温州等多家牙博士诊所都曾因各类广告违法收到警告以及被处以罚款。2017年嘉兴牙博士就曾因未依法注册的医疗器械在经营场所对外使用等行为被当地市场监管局没收未注册产品并处以21000元罚款;今年7月,江阴牙博士因违反《医疗机构管理条例》第28条“医疗机构不得使用非卫生技术人员从事医疗卫生技术工作”,被当地卫健委罚款4380元。

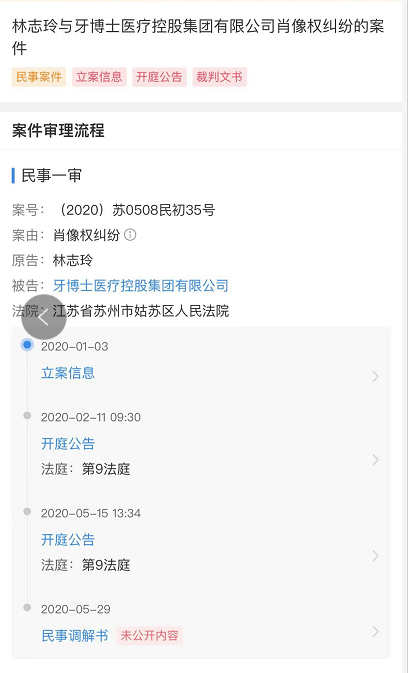

2020年明星林志玲还曾因肖像权纠纷与牙博士打了官司,最终双方以调解的形式结案。

除此之外,技术迭代风险也将考验着牙博士。正如其招股书中所言:“公司可能无法跟上口腔医疗服务行业的最新技术发展和市场趋势,没有及时升级现有的服务设备、投资新的服务设备及推出新的服务和产品。”

2020年,民营口腔医院占整体口腔医院比例达到了80%,民营口腔机构于市场及医疗体系中的地位日益重要。连锁扩张被认为是未来口腔服务提供商发展的主流模式。但是就目前牙博士扩张趋势来看,依然集中在华东地区——不仅地方局限性未能破除,多地的违规事件也令其徒增烦恼。

牙博士递表上市的大动作,被外界解读为是在为全国化的扩张做准备。只是面对竞争愈发激烈的市场,要想在行业范围内做大做强并非易事。IPO对它而言,是重要的拐点,亦是更多挑战的起点。

被困在华东地区的牙博士,正渴望借助资本力量的推动,阔步走出象“牙”塔。