来源:直通IPO(ID:zhitongIPO) 作者:孙媛

年轻人的心头好,小家电上市企业又添一员。

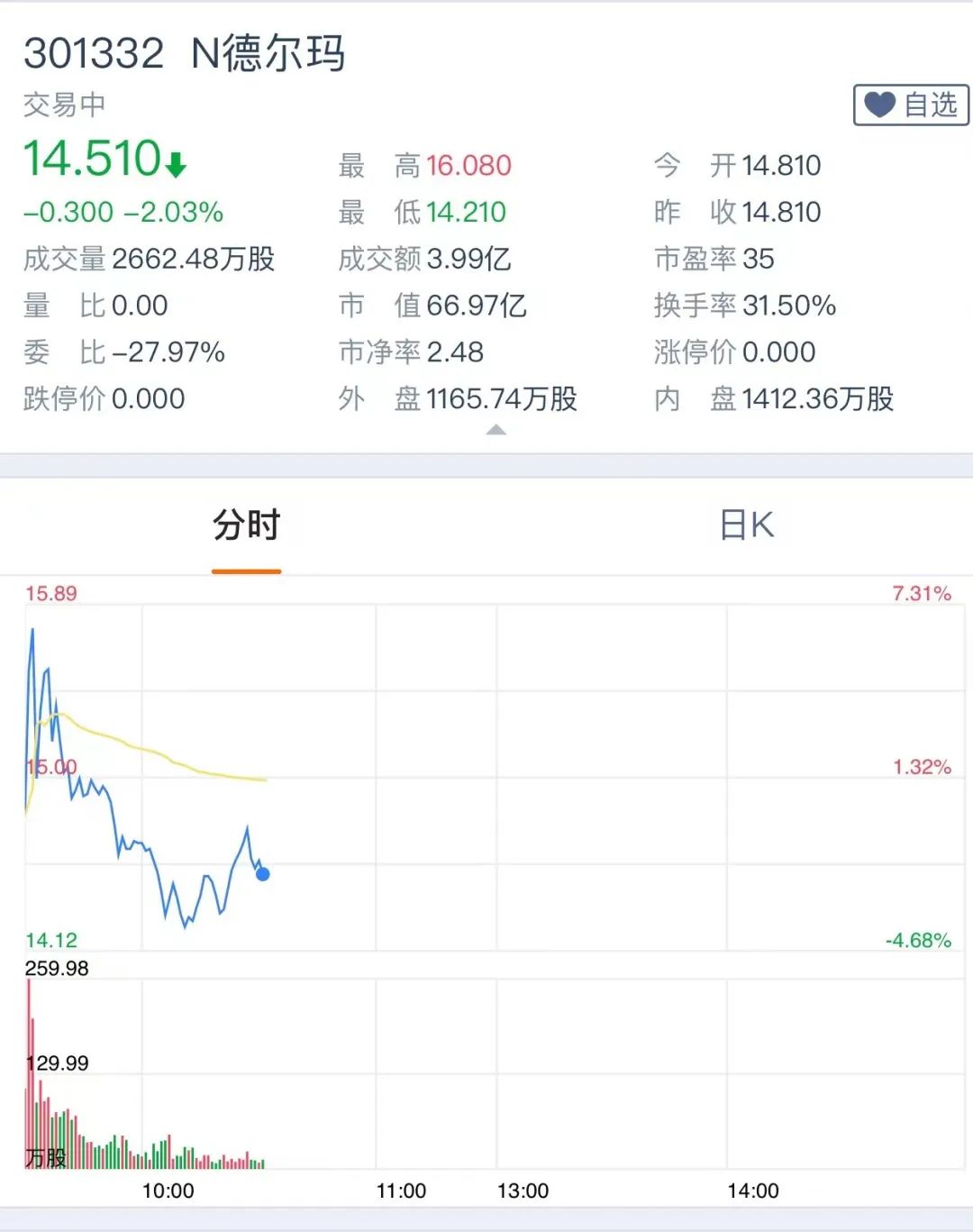

5月18日,广东德尔玛科技股份有限公司(简称“德尔玛”)成功登陆深交所创业板,开盘价为14.81元/股,与发行价持平,开盘后呈现上涨趋势,但随后回落。截至上午10:30分,德尔玛股价为14.51元/股,较开盘价下跌2.03%,市值为66.97亿元。

来源:富途牛牛截图

诞生于“家电之都”顺德,依托当地强大的家电供应链,德尔玛一路走来可谓高速发展。

作为一家集自主研发、原创设计、自有生产、自营销售于一体的创新家电品牌企业,在业务上,德尔玛不仅靠飞利浦和华帝的品牌授权和小米代工ODM,实现了三年营收近70亿的成绩;更是在一级市场上,获得小米、京东、CPE源峰、凯辉、达晨等机构青睐,上市前最后一轮融资估值更是达53亿元,跻身独角兽。

相较营收增长、资本加持的表现,德尔玛上市之路并不算太顺。自2021年6月首次交表后,经历了深交所3轮问询,上市审核两度中止,直到去年8月12日才正式提交注册。头顶“小米代工厂”之称,自有品牌不足以支撑业绩增长,重营销轻研发、增收不增利的现状,既是萦绕德尔玛发展的质疑,也是一众小家电头部的通病。

现如今,继小熊电器、石头科技、北鼎股份、极米科技、倍轻松等小家电头部企业后,德尔玛此番成功上市的动作,或多或少又一次为“风渐微”的小家电赛道注入了一剂强心针。

从打工到创业,85后掌门逆袭,如今身家超30亿元

要谈德尔玛,就不得不提其爱折腾的掌舵者蔡铁强。

1987年生的蔡铁强是广东梅州人,因父亲生意失败、家道中落,年纪轻轻便离家外出打工,卖过手表、文具,也做过服务员、业务员……

2006年,年仅19岁的蔡铁强只身来到佛山顺德,成为了其人生一大转折点。

当时对设计行业感兴趣的他,于2007 年创立佛山市飞鱼广告策划设计有限公司,提供品牌形象策划和创意设计服务。2010年,正值电商崛起,抓到网店装饰和商品宣传图设计的机遇,蔡铁强将业务重心转向电商代运营,以电商视觉设计为核心竞争力。

通过在不到一年的时间内给某品牌挂烫机创造7000多万元的销售额,飞鱼得以成功打响名号,与国内外知名品牌形成战略合作。

2011 年,在积累了一定的电商代运营经验后,蔡铁强决定创立自有品牌,成立佛山市顺德区德尔玛电器有限公司开展小家电业务,“德尔玛 Deerma”品牌孕育而生。凭借蔡铁强对电商的丰富实战经验,德尔玛品牌产品销量实现了快速增长。同时,公司先后为华帝、万和、格兰仕等知名品牌提供代运营服务,产品覆盖汽配、宠物用品、数码、家电、个人护理等,并在2012年为华帝线上创造出3亿元销售额。

随后,在蔡铁强的带领下,德尔玛接连推出毛球修剪器、果汁摇摇杯等爆款产品。通过在小家电供应链领域的积累,2014年公司更是以10人左右的小团队为起点,启动吸尘器、 加湿器等产品的自主研发,进入研发生产核心能力构筑阶段。

2018年,一曲“蛇吞象”好戏成为德尔玛“超跑”的开篇。

当时荷兰百年电器品牌飞利浦开始剥离中国市场的“传统业务”,而中信产业基金5亿投资德尔玛,使其顺势拿下水健康业务,并获得飞利浦的商标使用许可;同年控股子公司华聚卫浴与华帝股份达成品牌授权合作,签署商标授权许可合同。自 2019 年,德尔玛开始与小米合作生产“米家”品牌小家电产品,ODM 业务快速增长。

至此,ODM代工、授权品牌、自有品牌成为德尔玛的三大增长引擎。

在2018年6月至2020年11月之间,资本的橄榄枝也纷纷抛来,德尔玛相继完成5轮融资,投资方包括中信产业基金、上海磐茂、启承资本、弘章资本、达晨创投、金镒投资、凯辉基金、董海锋、天津金米等,合计融资14.8亿元。

值得注意的是,在德尔玛首次申报前,最近一年新增股东为 Euro Fancy、达晨创投、金镒投资、天津金米和董海锋。天津金米实控人为雷军,董海峰则是薇娅丈夫及谦寻文化传媒实控人,前者是德尔玛现如今的第一大客户,而后者则是德尔玛的主要合作伙伴之一。

2020年11月,天津金米和董海峰2亿融资中400万元进入注册资本,剩余1.96亿元进入资本公积,这一操作,更像在“催肥”。

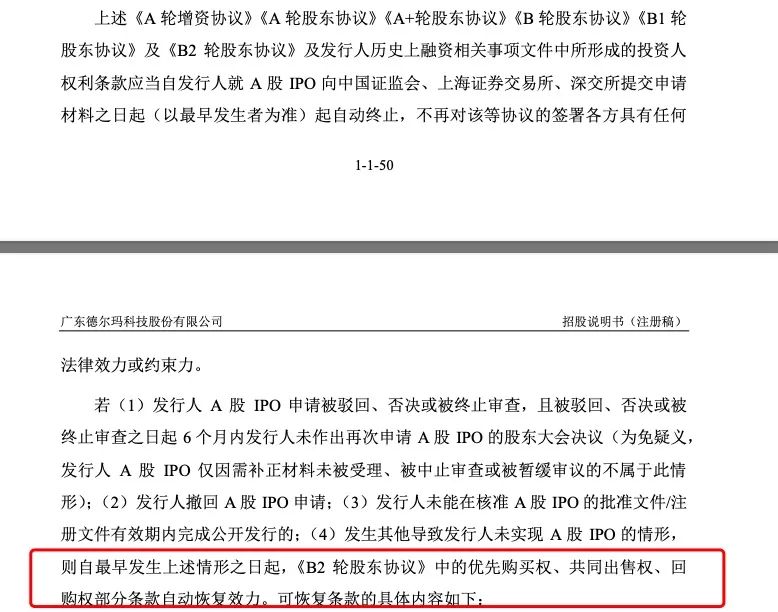

来源:德尔 玛招股书截图

同时,针对《B2轮股东协议》中的优先购买权、共同出售权、回购权部分条款,德尔玛单独给出了“自动恢复效力”的特殊优待。相当于给天津金米和董海峰开了“稳赚不赔”的后门。

来源:德尔玛招股书截图

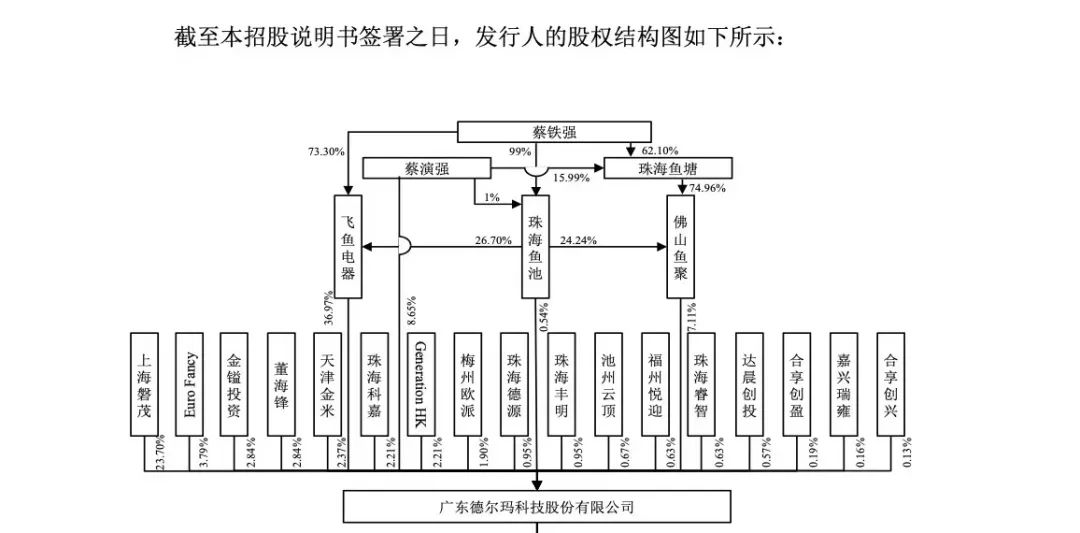

招股书显示,目前天津金米持股2.37%、董海锋持股2.84%。按照当前市值近70亿来计算,2020年11月两家共计投资的2.75亿元在现在上市成功后,可变现近3.647亿元,能赚近1亿。而IPO前公司控股股东为飞鱼电器,实际控制人为蔡铁强。蔡铁强间接及直接持股44.61%,上市后身家超30亿元。

来源:德尔玛招股书截图

业绩三年翻倍背后,盈利却有两层不确定性

发展至今,德尔玛旗下品牌包括“德尔玛”、“飞利浦2”、“薇新”等,主要产品类型包括家居环境类、水健康类、个护健康类以及生活卫浴类。通过建立成熟的品牌矩阵,德尔玛通过不同品牌覆盖不同品类产品,切入不同的消费场景。

其中,“德尔玛”品牌主要覆盖吸尘清洁类、加湿环境类以及家居厨房类等家居环境类产品,“飞利浦”品牌主要覆盖水健康类及个护健康类等产品,“薇新”品牌主要覆盖个护健康类等产品,此外,生活卫浴类产品主要通过“华帝”品牌开展。

同时公司也建立了强大的自主生产能力,并利用自己的生产能力与小米开展战略合作,生产米家定制产品。

招股书显示,2019年、2020年、2021年、2022年1-6月营业收入分别为15.17亿元、22.28亿元、30.38亿元、15.16亿元,2019年至2021年营收复合增长率为41.52%,净利润分别为1.06亿元、1.70亿元、1.72亿元、0.56亿元。

营收呈现出良好的增长趋势,主要受益于家居环境类产品、水健康类产品和个护健康类产品的快速增长。但净利润增速几近停滞,主要还是归因于毛利率下降。

2019-2021年及2022上半年其综合毛利分别为5.51亿、7.19亿、8.87亿和4.45亿,对应毛利率分别为36.33%、32.27%、29.19%和29.36%

德尔玛在招股书中表示,2020年度和2021年度,公司主营业务毛利率较上一年度下降,主要原因包括用工成本、原材料采购成本整体有所提高,单位成本上升;以及米家ODM产品收入占比逐年提升,而公司和米家新增的合作品类毛利率较低,且毛利率较低的吸尘清洁类产品占比不断提高,导致毛利率持续下降。

2019年-2021年,小米集团及其关联公司分别是德尔玛的第三、第二、第一大客户,销售金额占当期营业收入的比例分别为5.12%、12.61%、21.47%,销售占比持续上升,但米家ODM业务毛利率分别为27.53%、19.18%及12.57%,呈现大步下滑态势。

数据上看,从2020年开始德尔玛的毛利率低于行业内可比公司毛利率均值。

来源:德尔玛招股书截图

除小米贴牌生意外,授权品牌也为德尔玛的后续盈利能力蒙上了另一层不确定性。

招股书显示,自有品牌德尔玛和薇新的收入占比已从2019年的60.24%下降至2022年上半年的32.98%,自有品牌的业绩占比仅剩3成,占比逐渐萎缩;而授权品牌飞利浦及华帝的业绩占比则从2019年的28.54%增至2022年上半年的52.05%,逐步攀升。

值得注意的是,德尔玛与皇家飞利浦签订的《飞利浦商标许可协议》许可期限为2018年7月1日至2038年6月30日,而与华帝股份签署的商标授权许可合同的期限 为一年,每年的延续都需提交续约申请。

双轮驱动的营收增长背后,商标授权业务持续运营的潜在风险以及米家ODM业务规模和占比提高的风险让德尔玛接下来的业绩增长略显被动。

重营销轻研发,德尔玛能否走出创新前景?

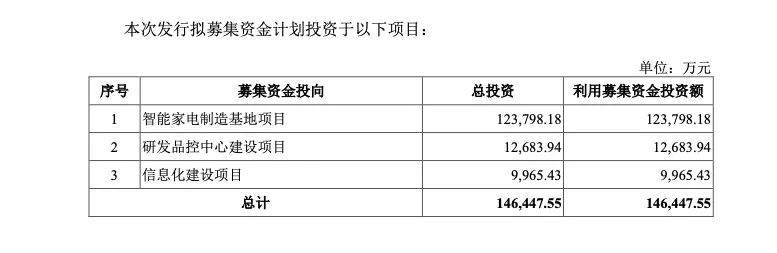

招股书显示,此次募集资金将全部用于公司主营业务相关的项目建设,以提高公司智能家电制造能力、研发品控能力和信息化能力,不断增强公司的核心竞争力。

来源:德尔玛招股书截图

德尔玛表示,需要建立完善的研发和品控基地,进一步扩大竞争优势。技术创新能力是高新技术企业核心竞争力的重要组成部分,随着行业竞争加剧,以及人才和技术的相互流动, 原有的技术和产品将逐渐趋于同质化,必须不断加强研发能力建设,开发出新产品和新技术以确保公司的利润增长。

可见,从长期考虑,德尔玛有重研发的意愿,公司也一直强调自身的自主研发能力以及原创设计能力。

在研发层面上,其投入费用自2019年的5438万元提升至2021年的1.1亿元,研发人员也从186人提升至423人,截至2022年2月28日,公司拥有7项发明专利、509项实用新型专利及397项外观设计专利。

但是,其研发费用率从2019年-2021年分别为3.59%、3.36%、3.64%,略低于小熊电器、石头科技、新宝股份、苏泊尔等同行业可比公司平均水平,而同期的销售费用率却达16.92%、15.41%、14.93%。销售费用率是研发费用率的近5倍,重营销轻研发较为明显。

而德尔玛要在同质化严重的“红海”存量市场继续保持头部领先位置,亟需加强自主品牌的占比及补足创新能力。

事实上,不少“米链”都在发展自有品牌,并逐渐“去小米化”。石头科技也从最早100%依赖小米,发展到2021年自有品牌营收占比98.8%;华米科技的小米可穿戴产品收入占比也从最早92.1% 降至近60%。而为小米代工生产销售平衡车等运动智能装备生产商九号公司,甚至直接在招股书中澄清“公司并不属于小米定义的典型生态链企业。”

对于德尔玛来说,一波三折的上市之路以及今日二级市场股价微跌的表现下,能否在上市之后告别依赖授权、贴牌业务的经营短板,以自有品牌和自主创新走出一条更具可持续性的发展之路,仍然待解。