作者|小西 来源|资本侦探(ID:deep_insights)

电商渠道越发强势,消费者在网上购物越来越方便,线下手机零售店处境堪忧。

4月21日,老牌通讯零售企业迪信通发布2019年经审计的财报,数据显示:

1、2019年全年营业收入153.51亿元,同比增长1.97%,

2、归属母公司拥有者的净利润2.59亿元,同比大幅下跌21.34%;

3、与此同时,2019年全年手机销量973.37万台,较上年同期减少148.04千台,降幅1.50%。

高库存、低毛利率、净利润大跌,再加上2020年疫情所带来的线下商业不确定性,迪信通的日子越来越难过了。

01

手机销售量和净利润下跌

在今天陷入线下销售衰退的困境之前,迪信通也曾有过它的高光时刻。

成立于2001年的迪信通,是国内最大的专攻线下手机零售的连锁卖场之一,收入主要来自三方面,移动通信设备的销售、来自移动运营商的服务收入和其他服务费收入。

在运营商渠道大行其道的年代,迪信通曾经是线下手机销售的霸主,占据了最大的线下销售市场份额,也因此成功于2014年在港股上市,2015年全国门店超过3000家,全年进店1亿人次。

但实际上,从2010年开始,手机销售的渠道就逐渐开始发生改变:以小米为首的一众“互联网手机”兴起,证明了线上手机渠道的销售能力,在短短几年时间内,大幅侵蚀了线下手机销售渠道的市场份额。

根据迪信通的2019年中期报告,目前迪信通在全国拥有门店1500多家(包括自营店和加盟店),门店数量相较于2015年大幅减少。

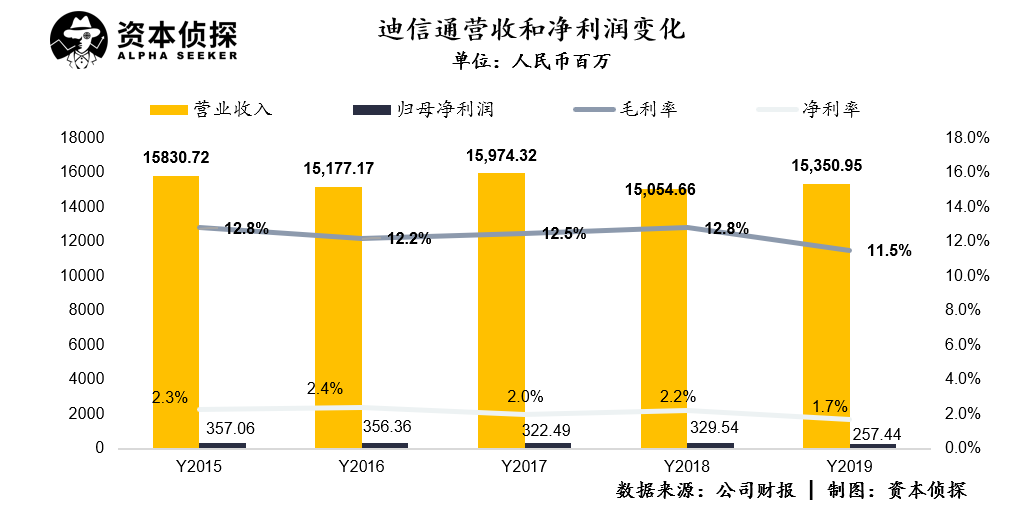

同时,从迪信通2015年-2019年的营收数据来看,过去几年迪信通的增长已经基本失速:2015年,迪信通的营业收入已经达到了158.3亿元,净利润达到了3.57亿元了;然而四年后的2019年,迪信通的营业收入和净利润分别为153.5亿元、2.57亿元,不增反降。

2018年,迪信通的营收达到了近几年的最低点150.55亿元。因此,在加注海外市场和5G手机销售的情况下,2019年迪信通的营业收入反而略微增长了1.97%。

但这样些微的增长是建立在更大的销售成本支出上的:2019年的销售成本为135.82亿元,相比2018年的131.27亿元增加了4.55亿元,增长幅度3.46%,是营收增幅的近一倍。

这也就导致了迪信通的毛利率和净利率较2019年均有一定程度的下滑,毛利率为11.5%,相比上年下降1.3个百分点;净利率为1.7%,相比上年下降0.5个百分点。

在线下门店整体萎缩的情况下,各大运营商减少了对终端销售手机的补贴,也反映在了迪信通的收入降幅上:

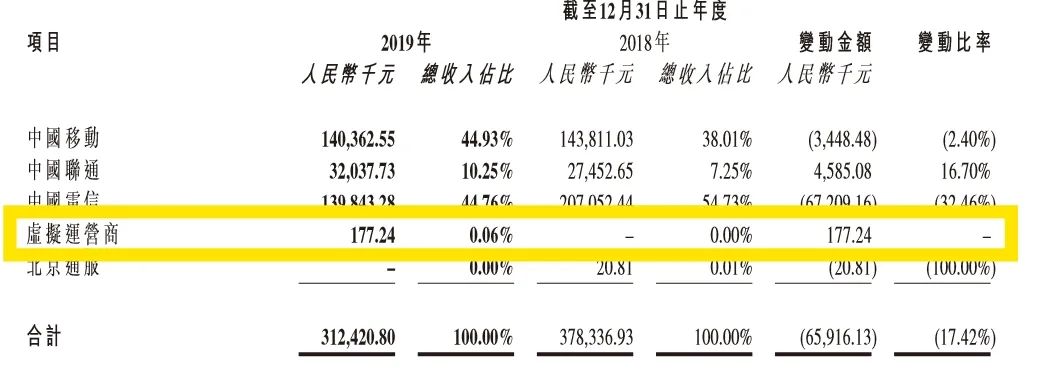

从迪信通的收入结构来看,来自移动运营商的收入3.12亿,相对2018年的3.78亿,减少了6600万,降幅达到17.42%。

虽然2019年,迪信通新增了来自虚拟运营商的收入,但区区17.7万相比起移动和电信渠道收入的大幅下降,可谓是杯水车薪。

对迪信通来说雪上加霜的是,2019年中国整体手机出货量减少:根据中国通信院的数据国内手机出货量为3.89亿,同比减少6.2%——这一次,不仅仅是线下渠道开始萎缩,而是整体手机销售市场都遇到了瓶颈。

因此,在销售业绩整体显出颓势的同时,迪信通的库存量在上升,2019年的库存达到了29.37亿元。

可以看到,在过去的几年中,迪信通的存货量一直在上涨,尤其是2019年,相比起2018年的25.42亿元,大幅上涨了15.5%,整体的增长势头令人担忧。

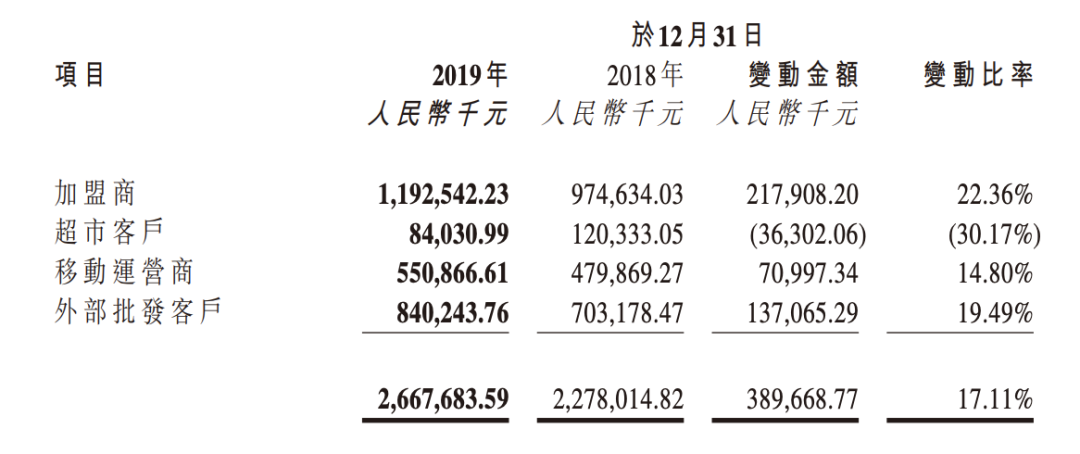

另一个在财报中令人忧虑的信号是,为了提升手机销量,扩大市场占有率,迪信通于2019年向部分“优质客户”授出的信贷期达到了30–150天。

这也就导致,迪信通多个渠道的应收帐款2019年相较于2018年都有明显的上升,也增添了迪信通整体的坏账风险——尤其是在年初疫情对线下渠道的冲击下,去年的这项抢市场的操作,目前的不确定性更是大幅提升。

02

老牌零售企业如何转型?

意识到线下零售环境遇冷后,迪信通不是没有过业务调整的自救操作。过去几年,迪信通曾经尝试过的就包括与线上渠道建立合作,通过投资寻找新的线上渠道增量,以及积极布局海外市场。

2016年下半年,迪信通曾经推出过一个名为“迪信云聚“的项目,试图构建一个中国最大的手机O2O零售平台,还曾经与天猫打造过独家合作。然而到了2017年下半年,云聚计划就没有下文了,迪信通的线上线下拓展也就没有了后续。

直到2019年,京东以2.14亿港元的现金认购了迪信通的8.98%的股份,双方宣布将在金融、物流、二手手机、云服务等方面展开合作,迪信通才似乎在线上销售上打开了新方向。

在迪信通和京东的合作中,全国迪信通门店为京东3C品类开展线下履约,同时所有门店上线“京东到家”,并且帮助京东提高周边小店的触达。虽然目前这项合作的价值在迪信通的营收上尚未有明显的增益,但不失为一个有价值的尝试。

迪信通向线上转移的努力也体现在投资布局上。

光在2019年的财报中,迪信通就披露了两则收购,分别是2019年4月收购了从事线上零售及信息技术开发业务的鹏路网络51%的权益,以及2019年5月收购了另一家以移动设备收购服务为核心业务的深圳米钻。对于自身转型进展缓慢的迪信通而言,通过投资加速转身速度,未尝不是一条值得尝试的道路。

除此之外,2016年开始,迪信通也在尝试通过海外扩张改善自己的营收情况。

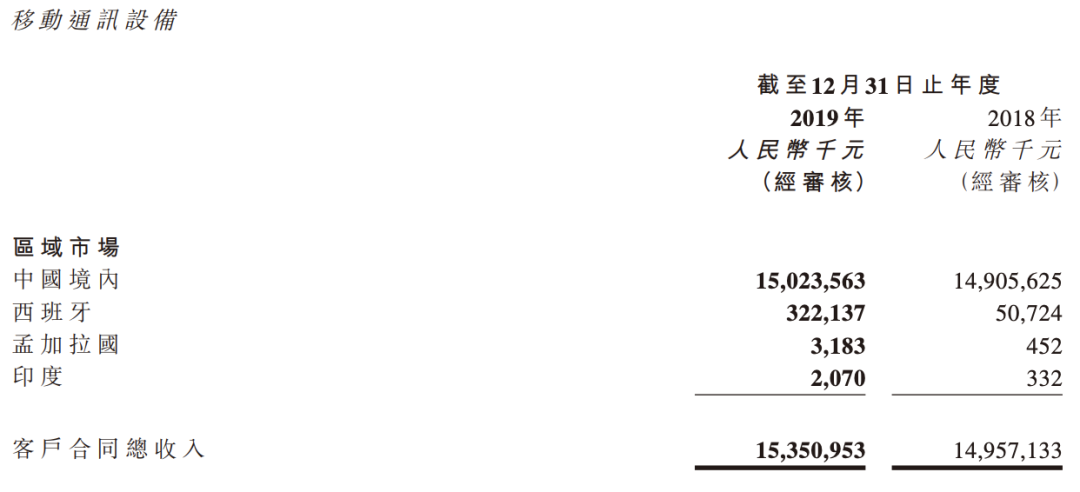

目前,迪信通已经通过投资并购及合作的方式进入了尼日利亚和西班牙市场,并构建起了一定影响力。2019年,迪信通又加大了在泰国的分销业务投入,成为泰国小米的最大分销商。2020年,迪信通还披露将与华为合作开拓西欧七国的零售业务。

从2019年财报数据看来,虽然海外市场目前对迪信通的整体营收贡献比例仍然较小,但确实过去一年中的增幅表现不错,相较起迟迟未能有突破的国内线上业务,反而更有可能成为迪信通重拾增速的战略方向。

但就目前情况看来,鉴于疫情影响,2020年线下零售渠道以及海外移动市场都将面临收入大幅下降的挑战。

对于迪信通而言,这恐怕会是更加难过的一年。