来源:直通IPO(ID:zhitongIPO),作者:盛佳莹

这家公司5年辗转三地闯关IPO。

自今年京东宣布分拆,子业务接连冲刺IPO后,京东在战投策略上也即将收获一个上市公司!

从2020年开始,京东开始进入IPO收获期。在业务分拆中,达达、京东健康、京东物流等接连上市,京东工业、京东科技、京东产发也在冲刺途中。在战投策略上,京东相继投出凌雄科技、印尼GoTo等上市公司。

如今,京东参与投资的又一公司也在冲刺IPO,或将为京东IPO矩阵再拼出一块版图。

近日,天聚地合递交招股书,拟在香港主板挂牌上市,中信证券为其独家保荐人。

值得一提的是,早在天聚地合A轮时,京东科技便对其投资,IPO前,京东科技持股16.48%,为第二大股东。股东身份之外,京东还是天聚地合的大客户,2015年、2016年以及2017年京东分别位列天聚地合第二大客户、第五大客户、第五大客户之列。

倘若此次天聚地合登陆港交所,意味着京东将收获一个IPO。

天聚地合成立于2010年,根据弗若斯特沙利文报告,按 2022 年的收入计,天聚地合是中国最大的综合性 API 数据流通服务商,市场份额为 6.1%。

但天聚地合的上市之路一波三折,早在2018年天聚地合开始向资本市场发起冲刺,最先计划登陆创业板,随后2021年又冲刺科创板IPO,均失败后,如今天聚地合转道港交所。

依赖API,2022年增收不增利

根据招股书显示,天聚地合是一家综合性 API 数据流通服务商,提供标准 API 服务及定制化数据治理解决方案。

致力于通过 API打通数据孤岛,为用户提供跨越多个用例和使用场景的在线 API 服务,公司专有 API 市场 APIHub 可匹配供需并促进数据流通。该等服务已广泛应用于互联网服务、软件信息服务、通信等各行业。此外,公司通过数据治理解决方案帮助企业及政府机构进行数字化转型。

2020年、2021年、2022年以及截至2023年3月31日止三个月,天聚地合营收分别为1.78 亿元、2.60 亿元、3.29 亿元、9561.4 万元,同期,利润为 2722.3 万元、4596.66 万元、4128.4 万元、978.8 万元。

可以看到,2022年虽然天聚地合营收有所增长,但存在增收不增利的情况。对此,天聚地合表示主要是由于当期毛利率下降,以及销售成本、研发成本、行政及其他开支大幅增加所致。

来源:招股书截图

报告期内,天聚地合毛利率分别为 31.9%、34.6%、32.7%、21.5%,出现下滑趋势。

从业务来看,API市场业务是天聚地合的主要收入来源。报告期内,来自 API 市场的收入占比分别为 91.9%、74.9%、68.0%、85.8%,其中包括查询、短信通知、充值服务。

来源:招股书截图

根据弗若斯特沙利文报告数据显示,按 2022 年的收入计,天聚地合是中国最大的综合性 API数据流通服务商,市场份额达6.1%。

天聚地合创始人左磊在此前曾表示自己是一个“卖水人”。“我们现在的平台,其实可以简单地理解为自来水厂的模式,就是从长江、黄河甚至大海里去抽取水源,通过我们的过滤系统、沉淀系统、消毒系统以后,出来相对干净的纯净水,然后通过管道,传输到千家万户,传输到酒店,传输到工厂。”

这意味着,天聚地合提供的服务和解决方案依赖供应商提供的数据。天聚地合在招股书中也坦言,API业务依赖主要供应商的数据源且天聚地合依赖大客户实现创收。报告期内,天聚地合五大客户贡献的收入分别占总收入的38.7%、41.1%、43.7%及79.2%,而来自最大的客户收入分别占我们总收入的11.6%、11.7%、12.4%及44.3%。

而天聚地合对五大供应商的采购总额分别占采购总额的68.7%、56.2%、69.9%及89.1%,占比相对较高,而向最大供应商的采购额则占总销售成本的25.2%、37.4%、37.5%及60.4%。

根据招股书显示,天聚地合的采购包括购买数据服务、软件、硬件及技术服务。报告期内, 采购额分别为1.16亿元,1.61亿元、2.08亿元,0.73亿元,分别占总销售成本的95.7%、94.4%、94.0%及97.7%。

值得一提的是,数据合规是天聚地合业务的核心。作为一家技术中介服务提供商,天聚地合需要处理上下游各方之间的数据打包及传输活动。

对此,天聚地合表示,自己紧跟法律的发展变化,明确供应商资格及管理标准及优先次序,评估数据来源的质量,同时,为数据标识、分类及保护制定指引。

五年辗转三地闯关IPO,京东为第二大股东

今年天聚地合已经是成立十三年,算得上是互联网老兵。

创始人左磊,2006年6月取得中国南京航空航天大学计算机科学与技术学士学位。2010年看中互联网机遇开始创业天聚地合,是最早一批进入大数据行业的企业。

天聚地合也很快获得了资本市场的青睐,相继完成8轮融资,投资方既有京东等大厂,也有森马服饰董事长邱坚强、上市公司顺网科技华勇等个人投资者。

2014年,天聚地合完成A轮融资,京东科技投资,成为其第二大股东。

2015年,天聚地合完成2.18亿元B轮融资,由中国文化产业投资基金领投,京东、太浩创投、森马服饰董事长邱坚强、上市公司顺网科技华勇跟投。

第二年,天聚地合宣布获得3.6亿元C轮融资,由邱坚强领投,袁永刚、太浩创投、东合资本,以及前期投资人参与跟投。

C轮融资后,左磊曾对外透露公司在下一步有IPO的准备。但虽然在一级市场频获融资,但在二级市场天聚地合走得并不顺利。

2018年,天聚地合开始正式向资本市场发起冲刺,最先计划登陆创业板,随后2021年又冲刺科创板IPO,均失败后,如今天聚地合转道港交所。

来源:招股书截图

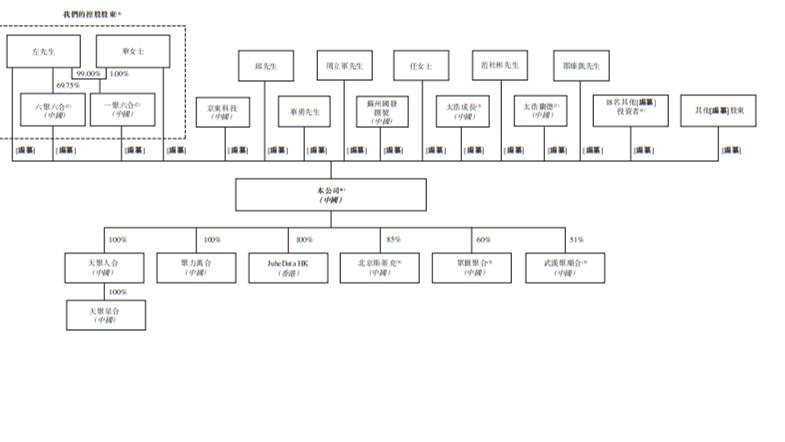

IPO前,左磊直接持股为43.59%,通过六聚六合控制1.84%股权,通过一聚六合控制7.75%股权,华洹女士直接持股为0.15%,一起组成聚合数据的控股股东,华洹女士为左磊的配偶。

京东科技持股为16.48%,是天聚地合的第二大股东,邱坚强持股为8.91%,华勇持股为3.11%。

值得一提的是,森马和京东既是天聚地合的股东,也是其客户。森马集团曾在2015年、2016年分别位列天聚地合第一大客户、第二大客户;京东集团在2015年、2016年以及2017年分别位列天聚地合第二大客户、第五大客户、第五大客户之列。

京东科技与天聚地合还形成关联交易。以2017年为例,天聚地合向京东旗下企业共计采购金额近540万元,京东旗下企业向天聚地合共计采购金额约为340万元。

此次,倘若天聚地合顺利登陆港交所,京东也将迎来一个新的IPO。