来源:IT桔子(ID:itjuzi521) 作者:吴梅梅 编辑:Judy

十张图带你了解这场投融资的起起伏伏

IT 桔子在近日发布《2022 年中国酒水饮料新消费投融资报告》,报告研究包括咖啡、茶饮、酒类等各类液体饮料和固体饮料,侧重关注的是新兴的酒水饮料消费创业企业及其融资情况。

我们精选了报告相关的十张图,带你了解这场投融资的起起伏伏。

一、速热与速冷

按照季度变化来观察,我们清晰看到酒水饮料在 2021 年极速到顶,之后在 2022 上半年,行业整体投资热度的迅速滑落。

二、拿到手的钱相对平均

国内酒水饮料新消费在一级市场的投融资总额约 563 亿元。

其中,酒水领域投资总额 175 亿元,占 31%;

茶饮领域投资总额 139 亿元,占比为 25%;

咖啡和其他饮料投资总额为 131 亿元、118 亿元,分别占比 23%、21%。

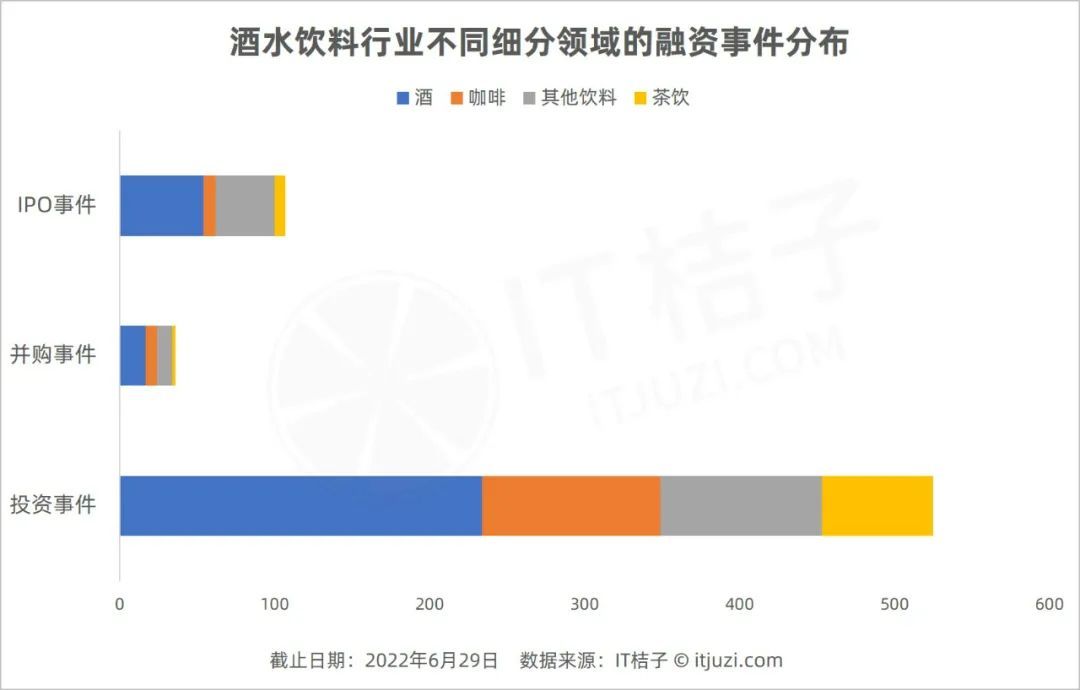

三、从拿钱次数上,酒更让 VC 上头

在国内酒水饮料所有投融资交易中,在一级市场的投融资事件中酒类占比为 45%,在 IPO 事件中占比为 50%。无论在一级市场还是二级市场,资本对酒类关注度都较高。

而咖啡品类的则相对于在一级市场的投融资更加活跃,其投资事件占总体比重为 22%,IPO 事件占比仅为 7%。

茶饮品类的投融资事件总体较少,占比为 14%。

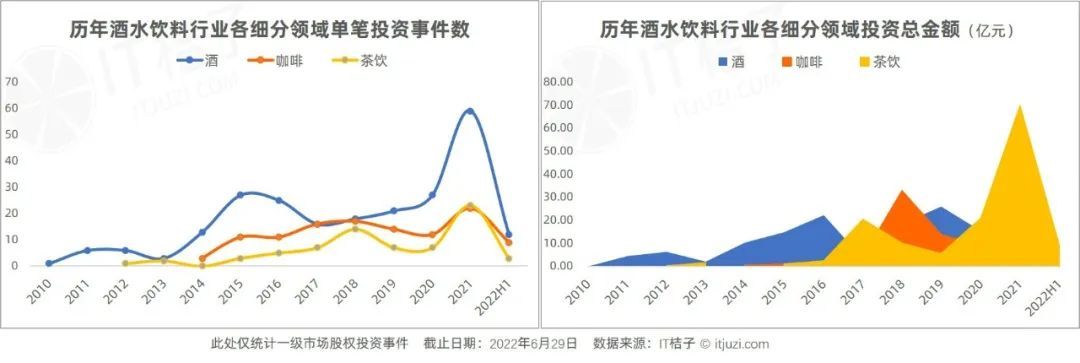

四、奶茶一度疯狂

历年国内酒水饮料投资事件中,酒类项目融资次数较多,长期领先于咖啡和茶饮领域,尤其是在 2021 年,酒类投资事件达到 59 起。

在投资金额上,酒水领域的融资总额在前期一直处于领先状态,但到 2017 年被茶饮领域反超,在 2018 年又被咖啡领域反超,2019 年重回高位,之后再次被茶饮领域的高额融资压下去。

茶饮赛道有 2 个融资高峰期,分别在 2017 年、2021 年,尤其是 2021 年,茶饮领域投资总额高达近 70 亿元,是涌入热钱最多的赛道,远超咖啡领域的 60.5 亿元、酒水领域的 47.4 亿元。

五、消费投资也有马太效应?

在已透露获投金额的的酒水饮料新消费企业中,茶饮领域单笔投资金额为喜茶曾获得的 5 亿美元,远超其他品类;

咖啡领域的瑞幸咖啡、Manner 咖啡分别获得过单笔 2 亿+美元;

其他饮料领域的元气森林,也有单笔 2 亿美元的成绩;

在酒类中,宝酝名酒曾获得单笔 6 亿元融资,在酒水领域最高。

六、没想到,奶茶独角兽这么多

酒水饮料领域在近几年迅速诞生了一批独角兽公司,且其中有几家已上市或临近上市。

在茶饮市场——喜茶估值已接近百亿美金、奈雪的茶成功上市、蜜雪冰城估值也有超过 30 亿美金、书亦烧仙草的估值目前约 15 亿美金。

咖啡市场,在瑞幸之后,当前一级市场最受捧的当属 Manner 咖啡,其估值约有 25 亿美金。

酒市场里,江小白和易久批,均在 4 年前就成为了独角兽,当前估值分别为 20 亿美金、18 亿美金。

而整个酒水饮料领域,估值最高的属超级独角兽元气森林,它目前已有 150 亿美金估值。

七、千里马里,酒和酸奶最有潜力

在最有潜力成为独角兽的千里马公司中,酒市场有两家估值已有 50 亿元,其他饮料市场的简爱酸奶估值在 59 亿元左右,距离独角兽仅临门一脚。

此外,茶饮市场的估值断层较大,20 亿到 65 亿元之间为空白。

八、有多少投资方来捧过场?

每年有多少家资本在投国内酒水饮料行业呢?

从出手资方的数量变化曲线来看,参与酒水饮料投资的资方从 2013 年的 8 家增长到了 2021 年的 261 家,增势惊人。

但到 2022 上半年,已经有 80% 的资方陷入「冷静期」,出手资方跌落至 48 家。

九、深爱酒水饮料的是他们

最活跃的前五家投资方,有天图资本、红杉中国、真格基金、梅花创投、黑蚁资本。

他们的投资覆盖了酒水饮料市场的每一个细分方向。

其他活跃投资方还有挑战者创投、BAI 资本、经纬创投、源码资本等。

十、资本最爱的创业团队画像

VC 们对于酒水饮料领域创业的人,有着比较明显的偏好:

IT 桔子通过观察已获投资的创业团队,将他们归为「互联网大厂/平台出身」「传统快消品/零售/营销出身」「跨界创业/投资人出身」三类。