斗鱼公布定价区间 ,老股东上市前出售近10%股份

导语:北京时间7月9日,“游戏直播第二股”斗鱼更新了招股书,正式将首次公开募股发行价格区间定为11.5-14美元,并将于近期开展全球路演及认购。值得注意的是,其在国内最大的竞争对手虎牙直播已于去年5月11日上市,成就游戏直播第一股。一旦斗鱼顺利上市,二者又将在同一资本舞台博弈。

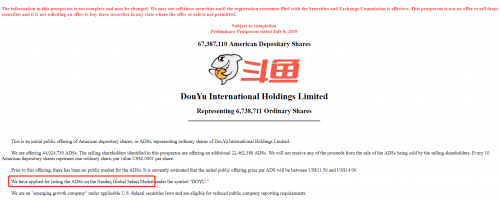

北京时间7月9日,国内游戏直播平台斗鱼直播更新招股书,公布赴美IPO的定价区间。招股书显示,斗鱼计划发行67,387,110股美国存托股票(ADS),发行价区间为每ADS 11.5至14美元。摩根士丹利、摩根大通、美银美林和招银国际共同担任本次IPO的承销商,享有总计10,108,060股ADS的超额配售权。据此测算,此次IPO最大融资规模约为10.8亿美元。

据悉,若行使承销商超额发售部分,斗鱼此次发售的股份占总股本的23.87%,若不行使则此次发售的股份占总股本的20.8%,其融资区间为7.75亿美元至10.85亿美元,则对应的估值区间为37.26亿美元至45.45亿美元。此次斗鱼募集资金将主要用于提供更多优质电竞内容,继续增强技术和大数据分析能力,提升用户体验和运营效率,并加大营销力度,以提升品牌影响力、扩大用户基数。

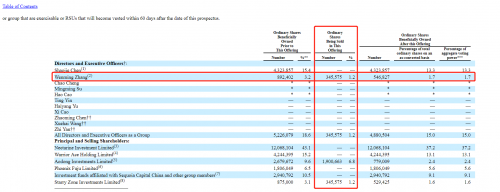

最新文件显示,斗鱼将IPO地点从纽交所变更为纳斯达克。此前曾有外媒报道称,斗鱼计划于7月17日登陆纽交所。值得指出的是,斗鱼创始人兼联席CEO张文明套现逾1%股份。招股书同时显示,斗鱼老股东也在上市前合计出售近10%股份。这些举动或表明,其市场信心有所不足。

此外,以招股价中间值测算,斗鱼的市场估值在41.355亿美元左右。去年上市的虎牙直播按7月8日盘后的股价测算的市值为54.27亿美元。

[本文作者熊本熊,i黑马授权转载。如需转载请联系微信公众号(ID:iheima)授权,未经授权,转载必究。]