来源丨资本侦探(ID:deep_insights) 作者丨鸿键

疫情冲击下,所有人都知道零售业日子苦:耐克营收大跌38%宣布裁员、ZARA关闭全球范围1200家门店、无印良品美国子公司申请破产……类似的消息不断刺激着行业内外的神经。

如同一场无差别攻击,在疫情面前,再知名的企业也逃不开业绩腰斩的命运,优衣库当然也不例外。

7月9日,日本迅销集团(优衣库母公司,以下简称“迅销”)公布2020年度前三财季(截至2020年5月底止)业绩报告,情况相当不乐观:

2020年前三财季,迅销综合收益总额约为1.55万亿日元(约合1009亿人民币),同比下降15.2%;

经营利润为1323亿日元(约合86亿人民币),同比下降46.6%;

母公司拥有者应占利润为906亿日元(约合59亿人民币),同比下降42.9%。

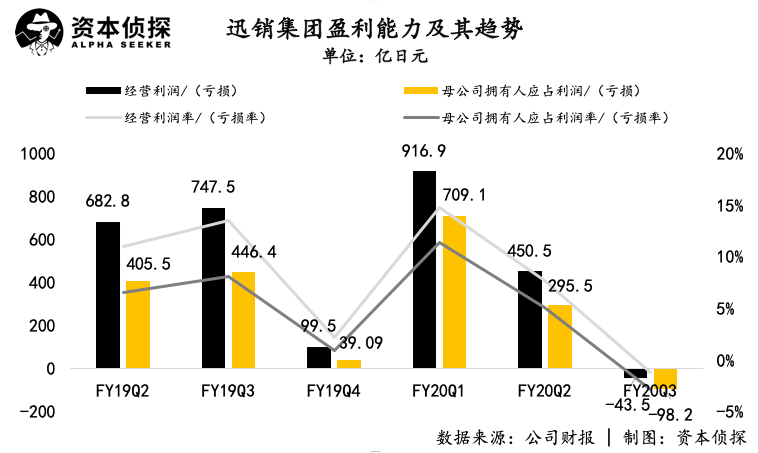

具体到受疫情影响严重的第三财季,迅销更是出现了这一时间段少见的亏损:

营收为3364.1亿日元(约合219亿人民币),同比降低39.4%;

经营亏损为43.5亿日元(约合2.8亿人民币),去年同期为盈利747.5亿日元(约合48.7亿人民币);

母公司拥有者应占亏损为98.2亿日元(约合6.4亿人民币),去年同期为盈利446.4亿日元(约合29亿人民币)。

营收大跌,由盈转亏,迅销的这份财报令零售业瑟瑟发抖——难道连手握优衣库品牌的迅销,也要因为疫情跌落神坛了吗?

海外阴云未散,国内又遭重创

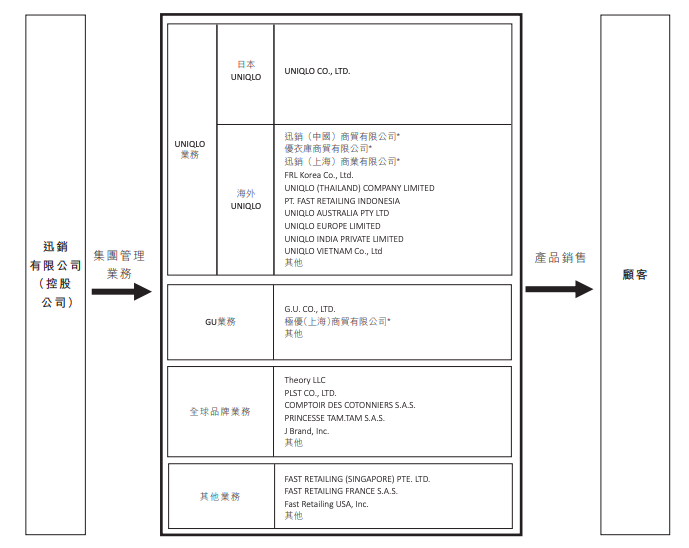

迅销的名字,行业外的人知道的可能不多,但若是用“优衣库的母公司”来形容,大部分人都会恍然大悟,毕竟这个品牌在国内的认知度实在太高了。

除了优衣库,迅销还有GU、Theory、Princesse tam tam、J Brand、PLST等服饰品牌,分别是其针对不同地区市场和细分品类的布局。目前,迅销是亚洲销售额排名第一的零售商,在全球市场的地位仅此于Zara母公司Inditex和H&M母公司Hennes & Mauritz。

由于优衣库在亚洲市场的极高认知度,迅销的发展情况一直备受业界关注,在疫情时期更是如此。从上一财季开始,迅销营收下滑的趋势就已经显现,不过彼时营收和利润双降的主要原因是新型冠状病毒对海外市场的影响。

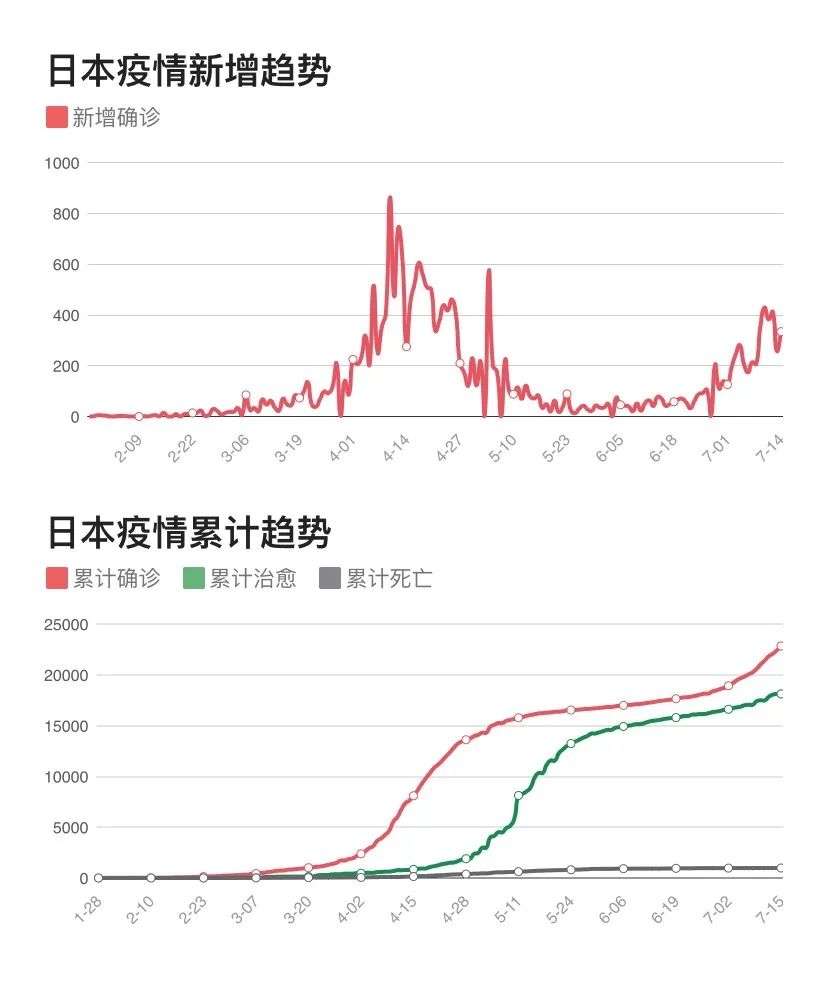

但到了第三财季(3月至5月),迅销的国内基本盘也遭到疫情冲击,从4月开始,日本的新增确诊数大幅上升,这意味着日本也进入线下商业活动停摆的阶段。

图源:腾讯新闻

具体到迅销集团,财报显示,从3月下旬到5月上旬,日本国内临时停业的优衣库门店数一度高达311间,占全国总门店的38.3%。同样遭遇关店命运的还有迅销旗下的其他品牌,以Theory为例,从4月下旬至5月中旬,Theory在日本的门店几乎全部停业。

迅销集团的业务布局,其中优衣库为主营业务

Theory归属于“全球品牌业务”

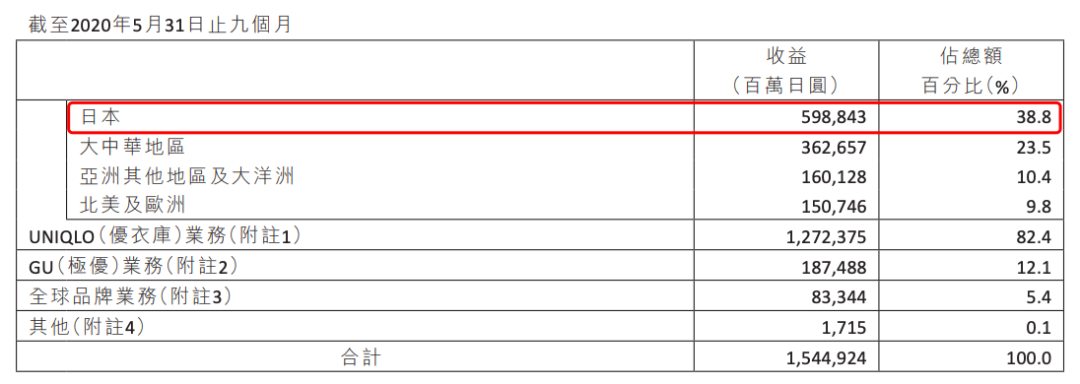

从收入结构来看,日本本土市场仍是迅销的最大收入来源。截至今年5月份的九个月里,日本优衣库业务收入占迅销集团总收入的38.8%。在海外市场阴云未散,国内市场又遭打击的情况下,迅销的收入压力可想而知。

根据财报,迅销在第三财季的营收为3364.1亿日元(约合219亿人民币),同比降低39.4%。其中,日本优衣库业务收入同比下降35.5%,经营利润更是大幅下降74%。

从盈利能力上看,迅销集团少见地在第三财季出现亏损,其在该财季的经营亏损为43.5亿日元(约合2.8亿人民币),经营亏损率为1.3%;母公司拥有人应占亏损为98.2亿日元(约合6.4亿人民币),亏损率为2.9%。

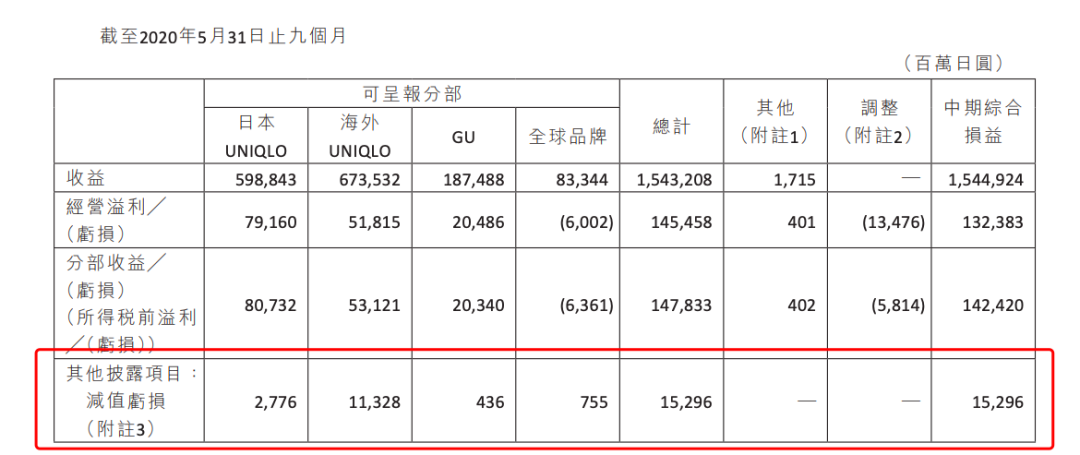

减值亏损是迅销集团由盈转亏的主要原因,由于大量门店临时停业或营业时间缩短,迅销亏损门店的物业、厂房、设备及使用权资产录得了前三财季152亿日元减值亏损(约合9.9亿人民币),而该项数值于去年同期仅为20.5亿日元(约合1.3亿人民币)。

总而言之,因为疫情的蔓延,迅销在全球的线下布局成为负担,而门店效益的恢复只能指望疫情防控取得成效。从目前的情况看,迅销下一季度的财务表现依然不容乐观。

迅销面临的情况其实是零售企业的共同困境,但外界之所以关心迅销,不外乎想问同一个问题:迅销拥有像优衣库这样几乎是零售业传奇的品牌,能否在困境中有不一样的突围方式?

优衣库手里还有牌

虽然财务指标多是负增长,但财报里也不乏积极信息,相比ZARA和H&M等同行,优衣库的境况可能没有想象的那么糟。

与倚重欧美市场的ZARA和H&M相比,优衣库的基本盘集中于亚洲地区。尽管优衣库也曾试图攻入欧美市场,但从效果来看,在东方炙手可热的优衣库对欧美人群的吸引力不算太大。

有意思的是,优衣库在欧美的“失意”,反而成了特殊时期的机遇,虽然其在美国的门店悉数关闭,但跟2000+的全球总门店数相比,关闭五十几家美国门店实在算不上伤筋动骨。

从财报的诸多描述来看,优衣库目前手中还握着两张关键底牌:大中华区市场和电商渠道。

在迅销集团的收入结构里,来自大中华地区优衣库业务的收入接近总收入的1/4,仅次于优衣库在日本本土市场的收入比例。在财报里,迅销集团对大中华地区市场的描述是——“大中华地区虽录得收益和溢利大幅下降,但在5月份则实现单月收益和溢利同比双增长,业绩开始稳步回升”。

随着疫情防控持续取得成效、各行各业复工复产,中国大陆的消费市场正逐渐回暖,这意味着优衣库在大中华地区的业务很可能成为其在下一财季的重要支撑。

除了来自大中华区市场的可能性,优衣库在线上渠道的表现同样可圈可点:

在日本本土市场,优衣库的线上销售额同比增长47.7%,毛利率同比改善3.3%,这与优衣库在疫情期间未推出太大折扣有关;

在海外市场,优衣库通过加强网络营销、推出免费送货等措施,线上销售额同样录得增长。

在拓展线上渠道方面,优衣库的态度一向积极,以其在中国大陆的市场表现为例,除了入驻天猫平台时间早,优衣库还深入参与了电商狂欢节,并提供“线上下单、门店取货”等服务,打通线上和线下。此外,优衣库对小程序等新渠道的反应同样敏捷。

除了优衣库,迅销旗下的其他品牌也在持续打通线上和线下。以Theory为例,除了上线国内的天猫奥特莱斯店,Theory在今年5月还升级了会员积分体系,即无论是在线上还是线下消费都将获得积分,试图协同线上、线下资源的意图十分明显。

相比同类零售企业,由于中国大陆市场前景稳定,加上线上销售的持续渗透,迅销无疑在竞争中得到了一定的时间窗口。自4月起,迅销在港股的股价持续回升,很显然,市场对拥有优衣库的迅销怀有信心。

图源:雪球

疫情让零售业遭遇灭顶之灾,但和一众黯然退场的快时尚品牌相比,优衣库在逆境里握着相对好的手牌。这场危机将如何影响服装业格局,优衣库、Zara和H&M的地位是否会迎来改变,趋势在不久后或将更加清晰。