2020年过半,移动互联网用户规模冲高后回归常态,不同细分领域出现机遇与挑战;如何把握短视频、直播和生态流量的增长红利,如何更好地利用线上渠道实现转型?

本报告研究说明

本报告核心观点

一 政府“六保”“六稳”工作重点,进一步促进互联网应用的深化

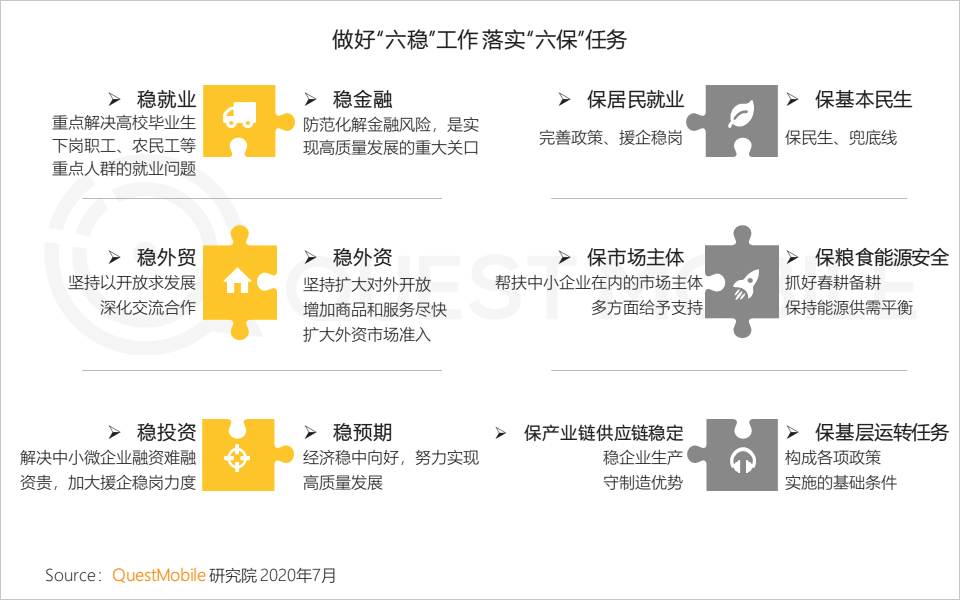

1、按照统筹疫情防控和经济发展工作的总体要求,国家以做好“六稳”和落实“六保”确立今年主要工作目标和工作着力点

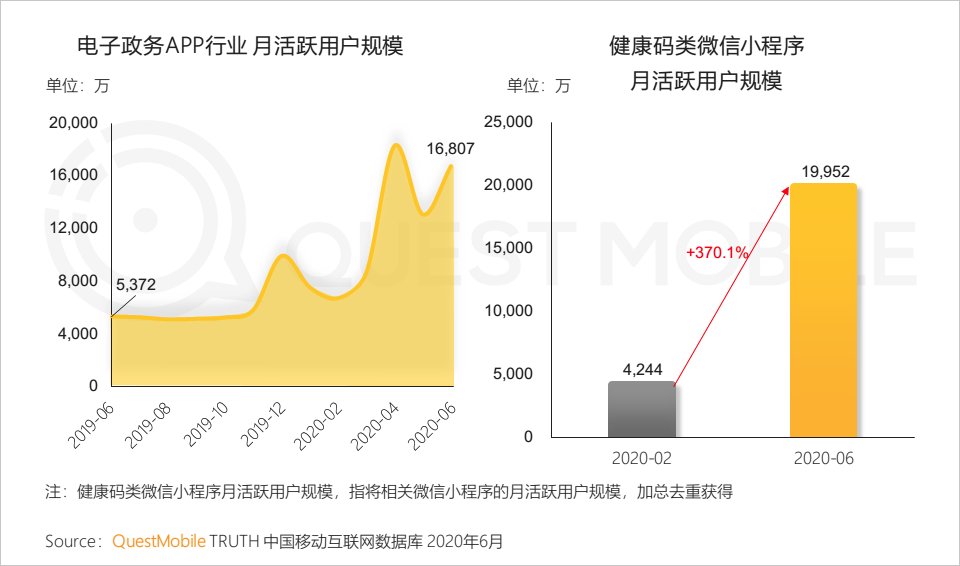

2、抗疫不放松,政府通过互联网实现政务电子化,各种“健康码”齐上阵,助力疫情防控防护新常态

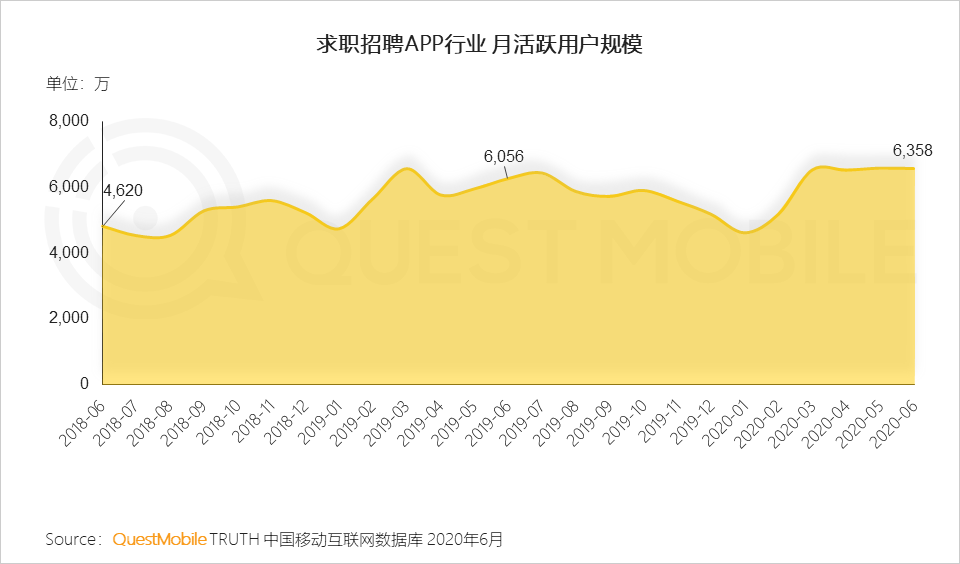

3、保就业保民生,国家对企业“免减缓”社保费用,出台激励中小微企业吸纳就业的补贴政策,助企纾困、稳岗就业等政策进一步落地见效,推动招聘行业得到回暖

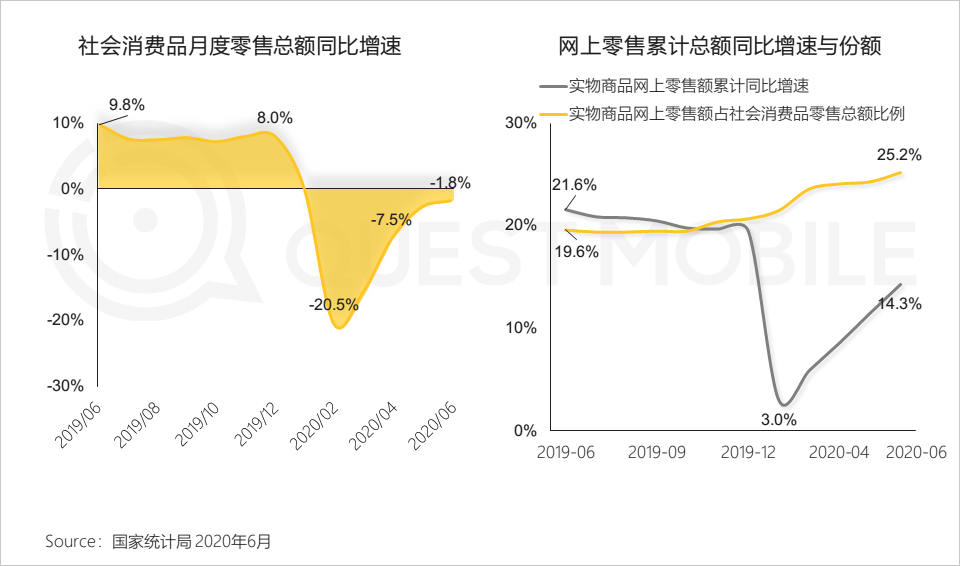

4、随着防控形势不断向好,生活秩序加快恢复,各地政府纷纷出台新政策刺激消费,例如开展地摊经济、发放购物券,消费市场持续稳步回升,线上消费则展现更强的复苏活力

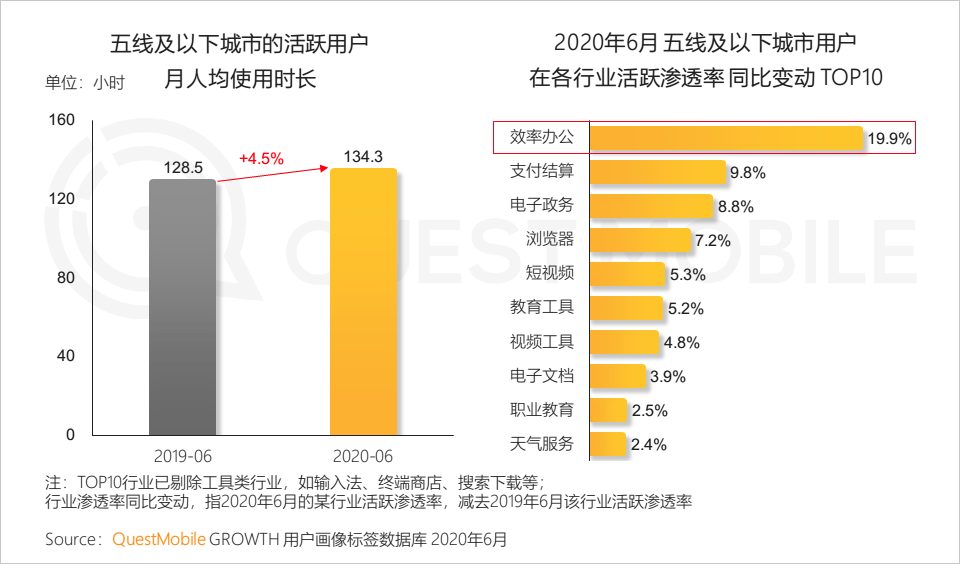

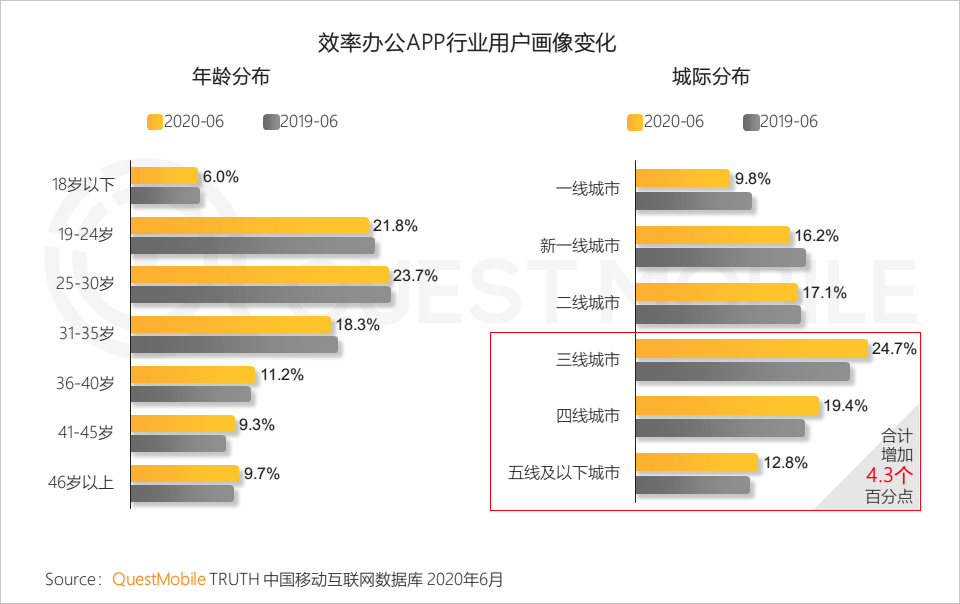

5、五线及以下城市用户对互联网了解和使用深度不断加深,近一年以来最显著的变化是,办公类应用作为组织运营的数字化平台,帮助乡镇村实现数字化转型

二 2020年上半年互联网经济核心洞察

1、整体经济形势承压互联网流量结构受疫情影响发生变迁

1.1 疫情影响未完全消除,线上需求持续释放,全网月活跃用户规模到5月达到峰值,随着复工复学回归正常6月稍有回落;2020年上半年全网净新增用户规模超过去年全年

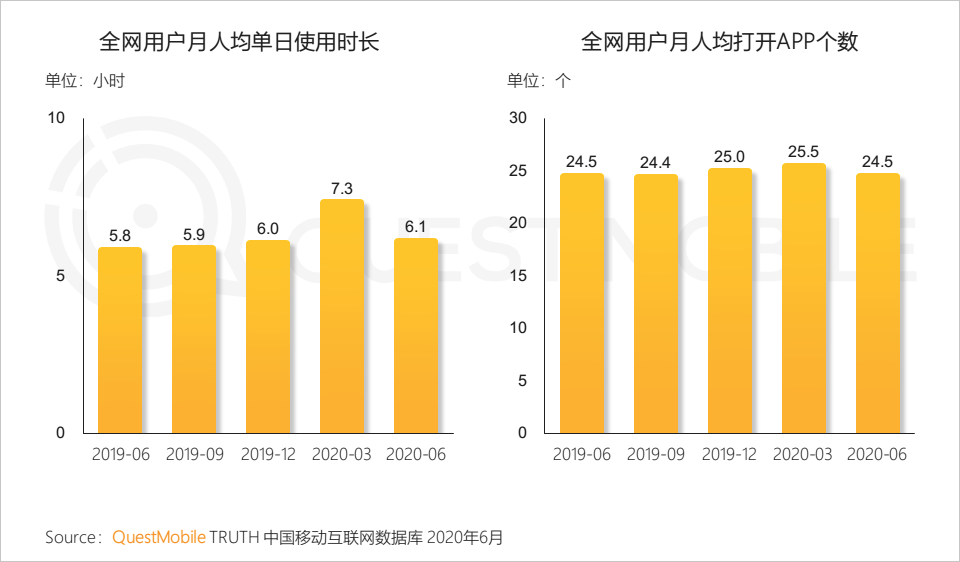

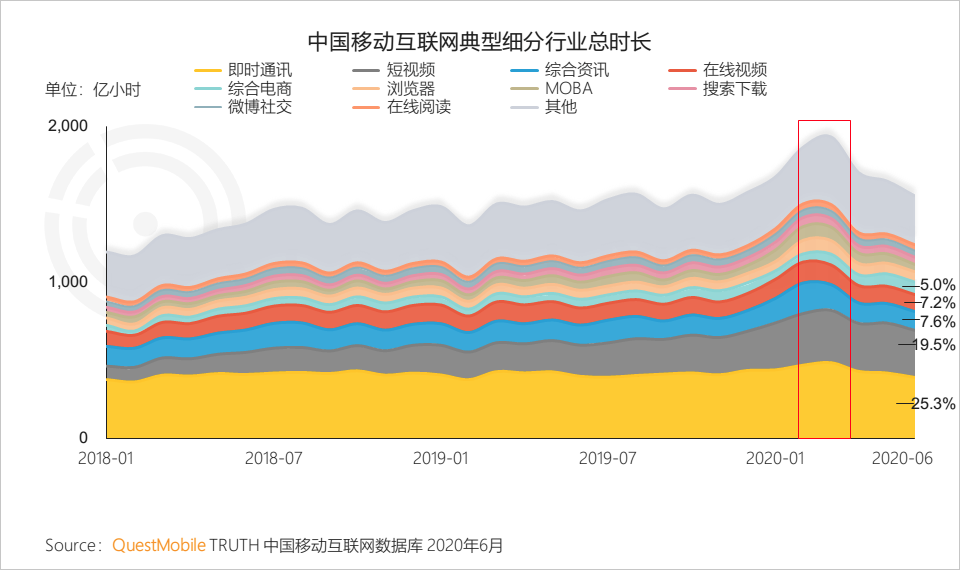

1.2 疫情进一步拉动用户对互联网的依赖,虽然2020年6月时长有所回落,但同比依旧上涨5.2%

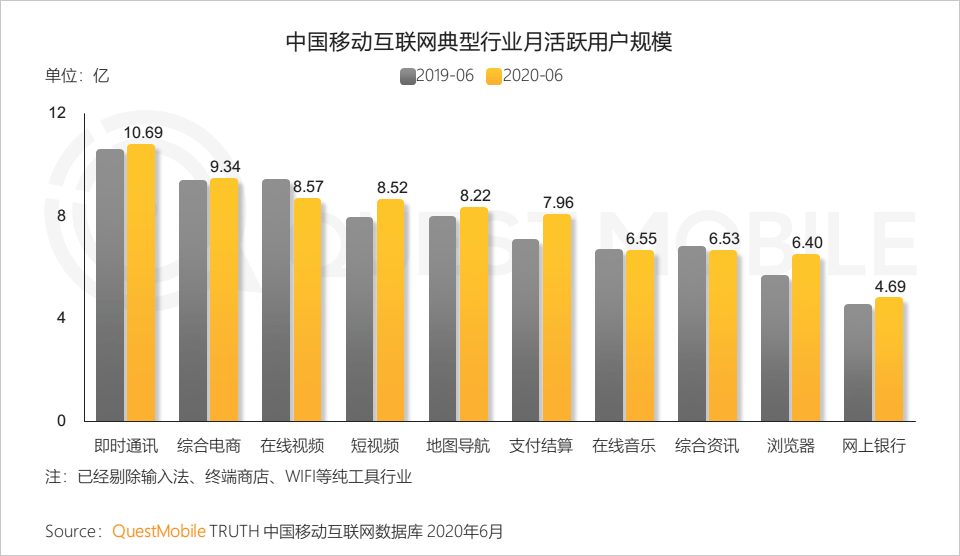

1.3 移动互联网全面渗透到社交、电商、视频、出行、理财等行业,随着人工智能和5G的拓展,移动互联网新业态将成为经济发展新引擎和基础

1.4 短视频继续成为“时间黑洞”抢占用户时间,时长份额接近20%成为仅次于即时通讯的第二大行业

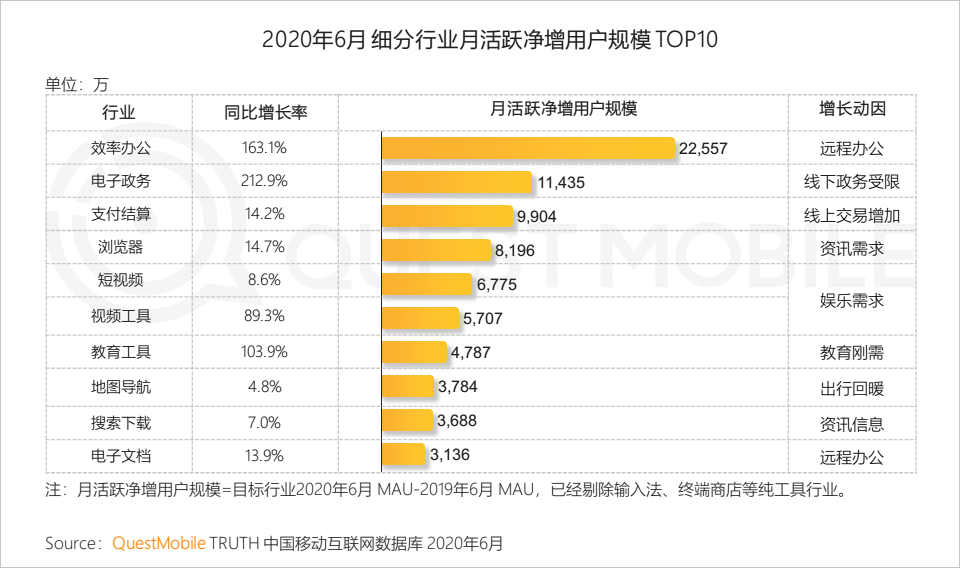

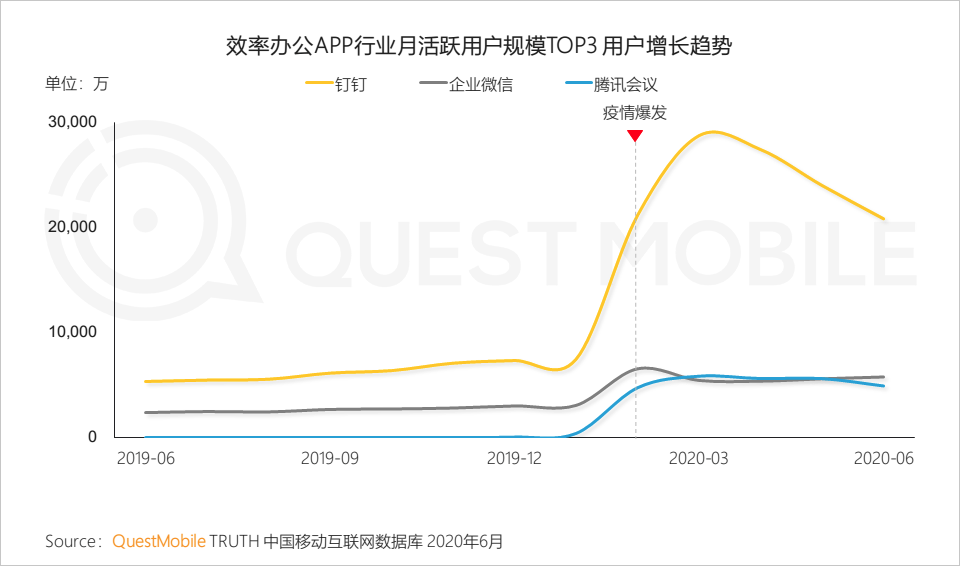

1.5 紧随疫情而爆发的远程办公、电子政务、在线教育等行业,因用户习惯的迁移场景已经重塑

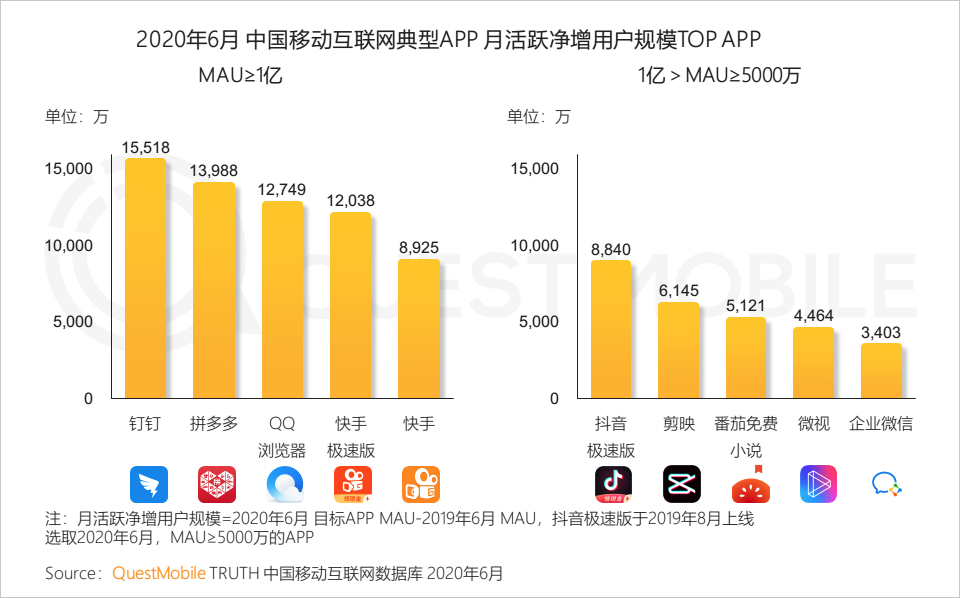

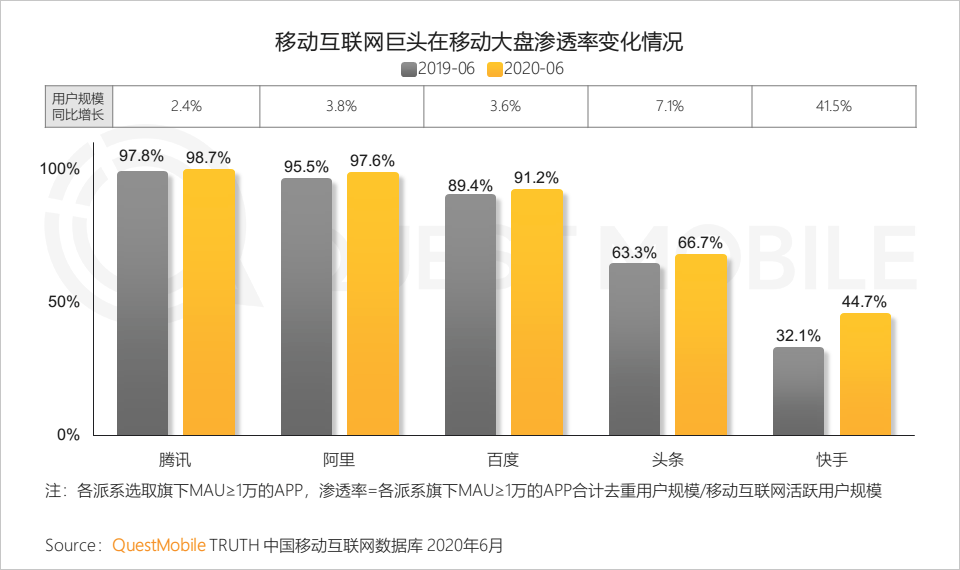

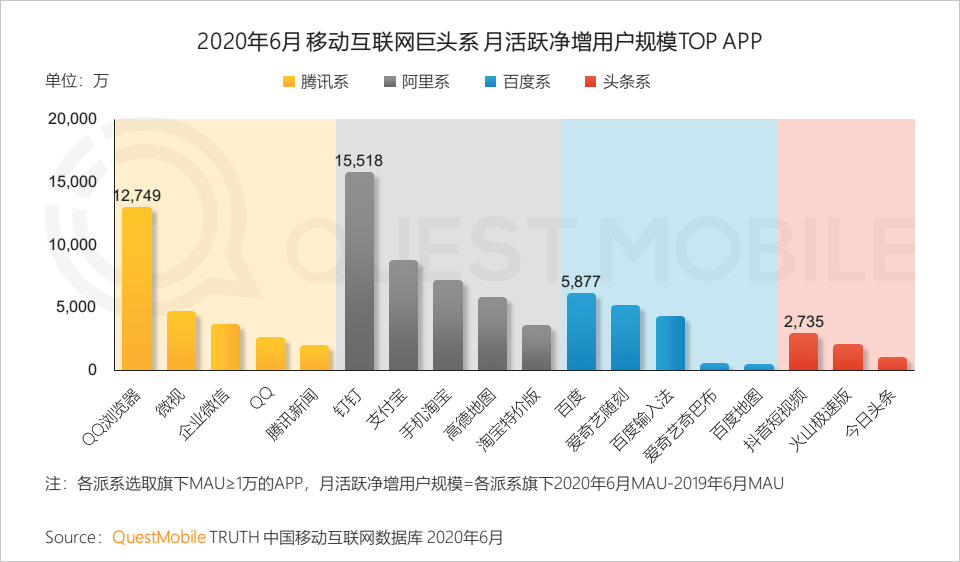

1.6 BAT三家用户规模均破10亿,抖音极速版、剪映等产品拉动头条系7.1%的用户增长,快手及其极速版拉动快手系41.5%的涨幅

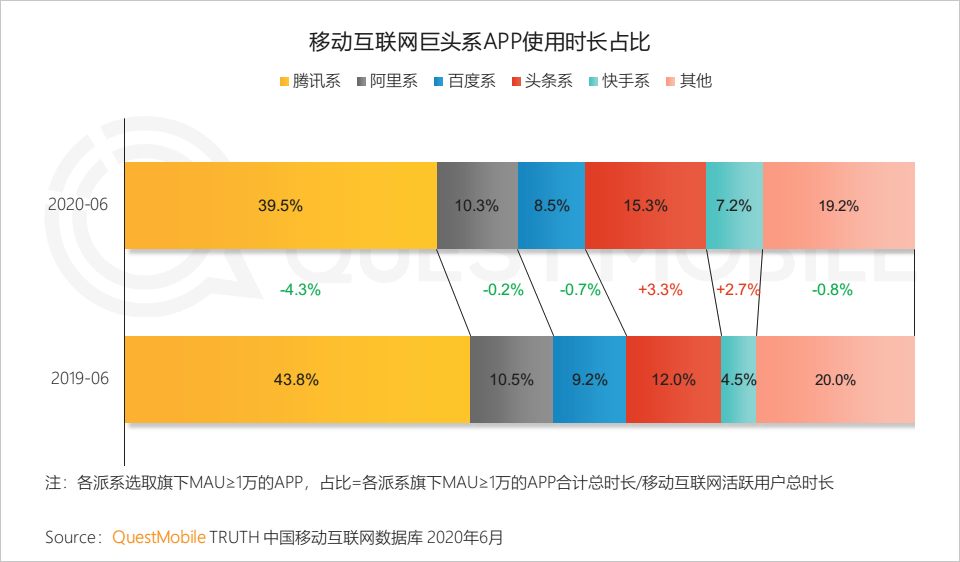

1.7 互联网巨头占据全网八成以上的时长,短视频+直播驱动头条系和快手用户时长增长

1.8 阿里系在办公、支付、电商和出行领域增长明显,腾讯系侧重社交、资讯和办公领域发力,百度在信息流、视频等领域表现不俗

2 生态流量的结构性变化

2.1 随着京东、美团等巨头也布局小程序平台,小程序已经成为互联网基础设施,正在改变商业和流量格局

2.2 小程序已经成为多个平台重要流量入口和新用户增长来源

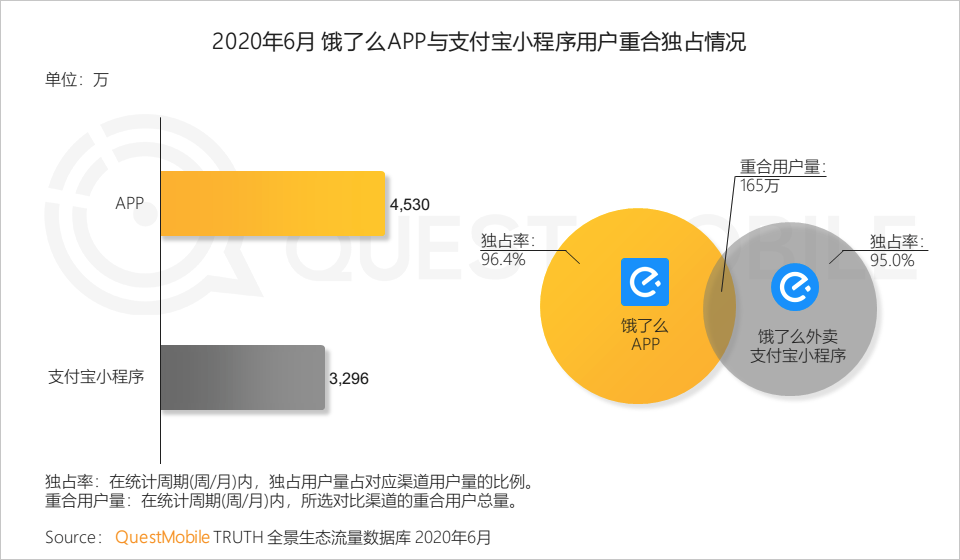

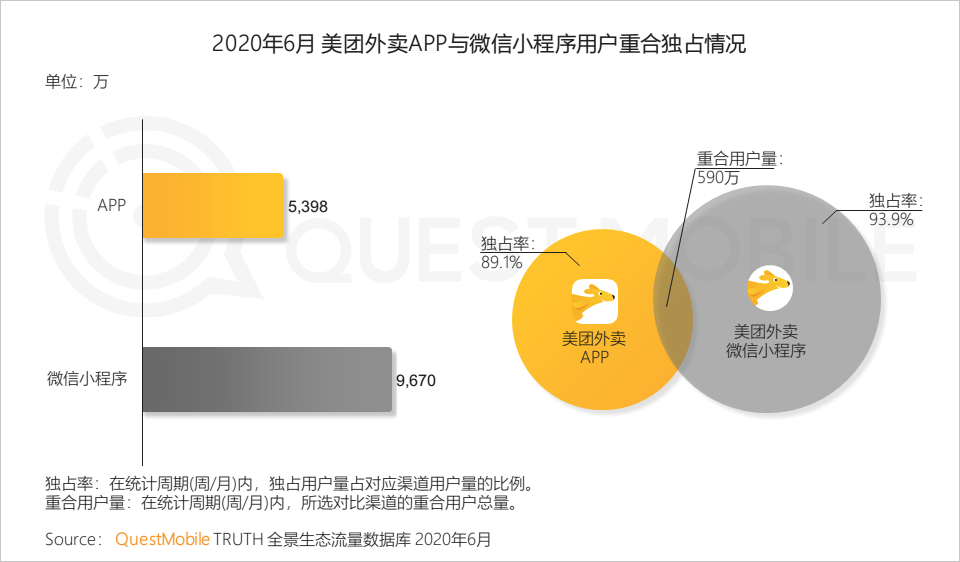

2.3 小程序平台对于生活服务类平台意义重大,与APP形成有效的用户互补

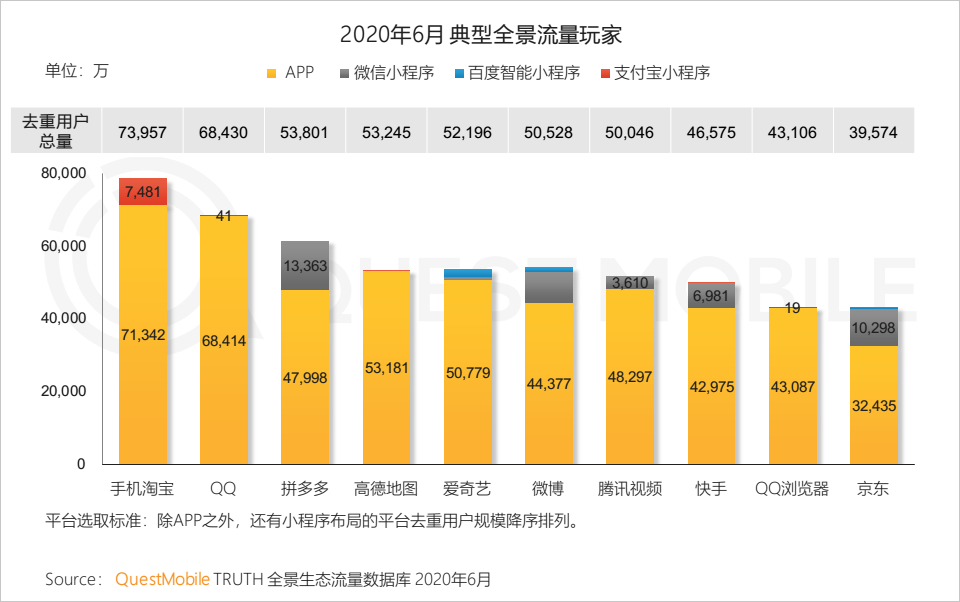

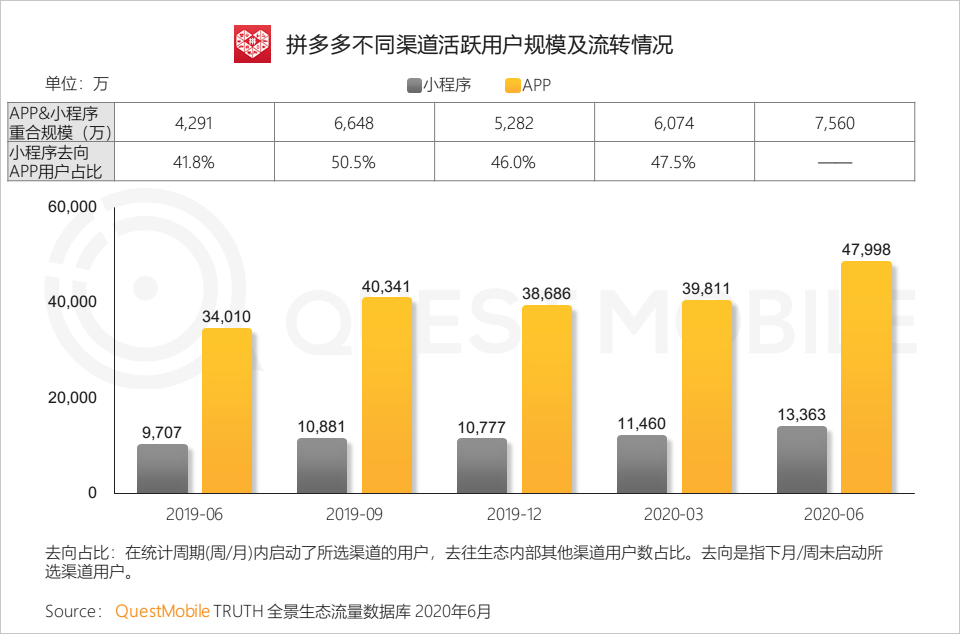

2.4 小程序为APP提供了新的增长路径,拼多多通过各种运营手段,引导小程序用户下载并使用APP,两者重合用户数超过7500万

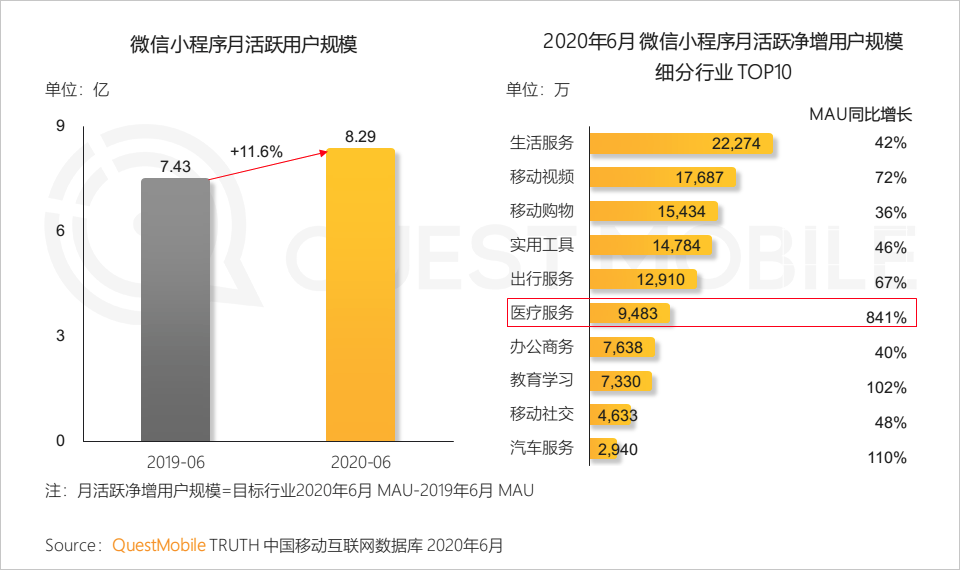

2.5 小程序成为重要流量入口,用户增长高于全网,为生活服务、视频类、购物类等应用带来大量用户,受疫情影响,医疗服务应用更是获得爆发性增长

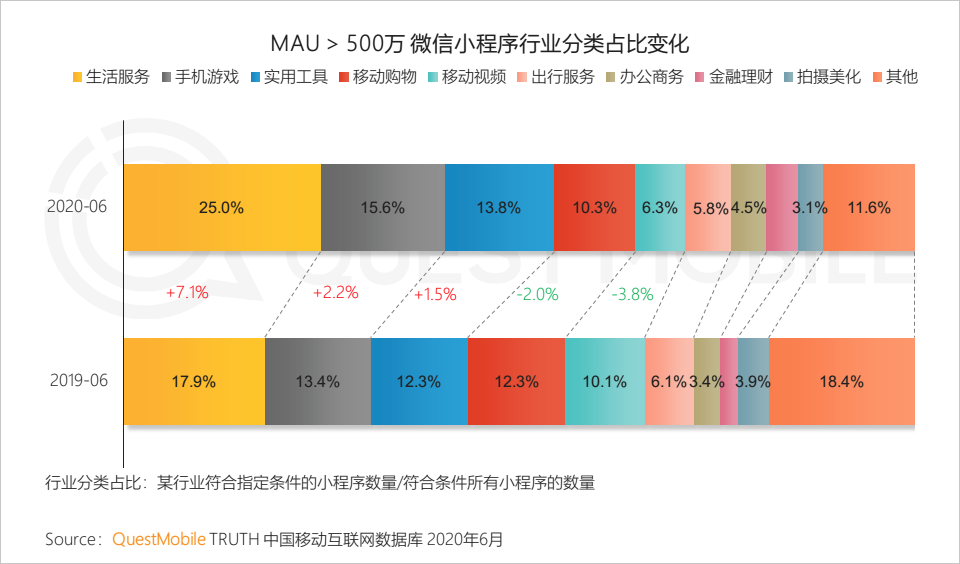

2.6 生活服务、办公商务等服务类小程序增长突出,且向头部集中的趋势明显,用户在500万以上占比更高

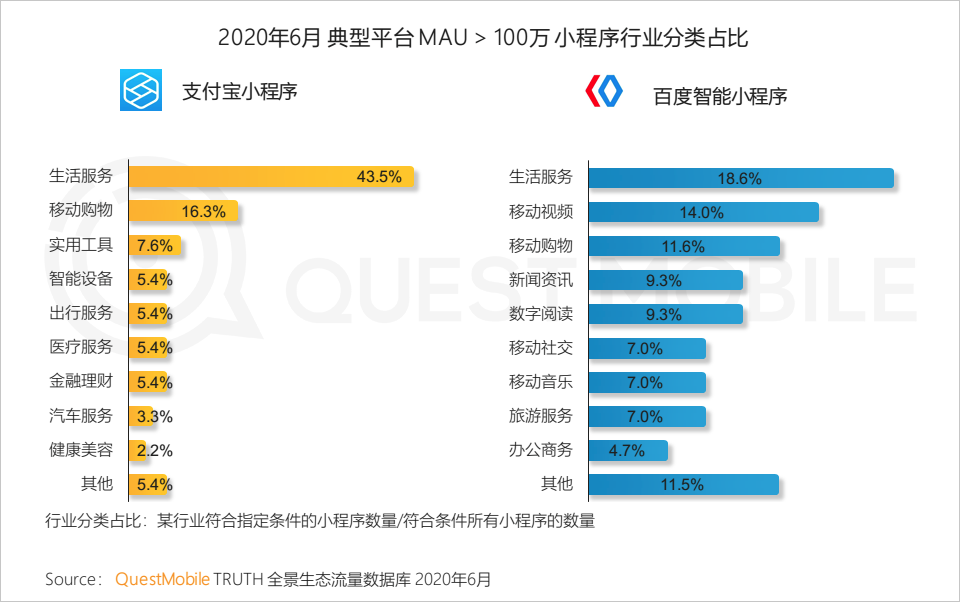

2.7 支付宝的支付功能为大量服务型小程序提供了流量入口,而百度的搜索、信息流优势为众多内容型小程序提供了流量支持

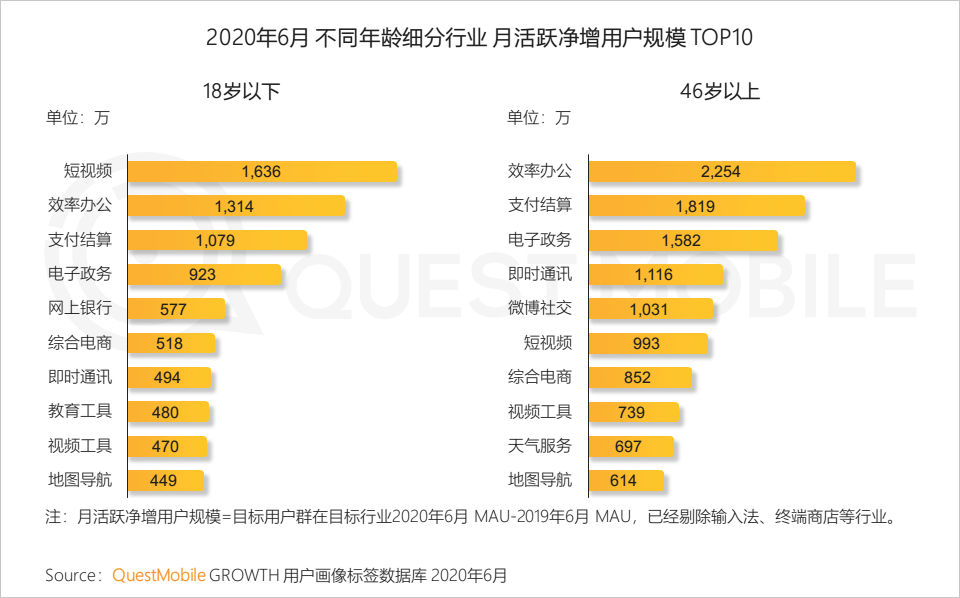

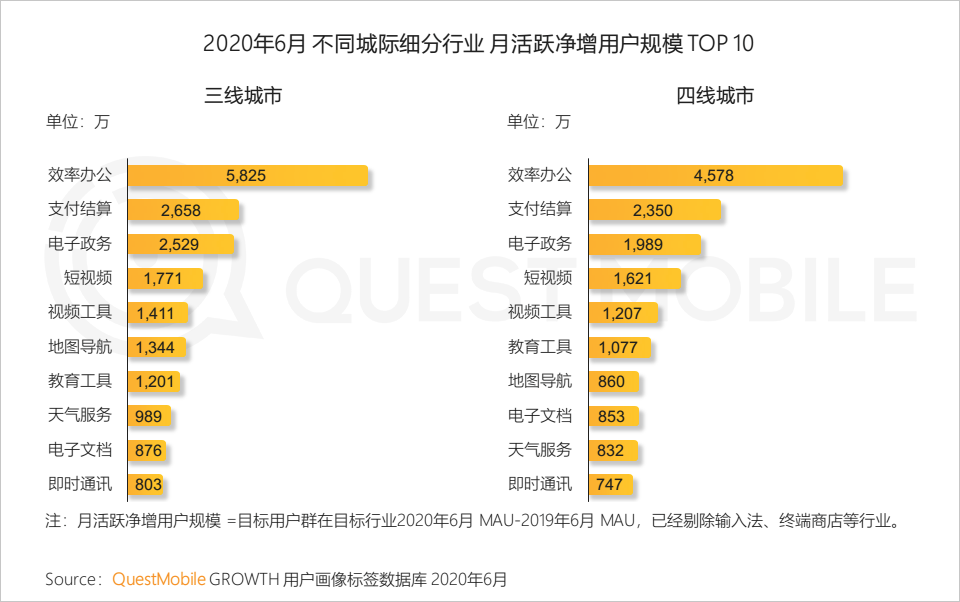

3 新增用户来源于“老少”两端年龄和三四线人群

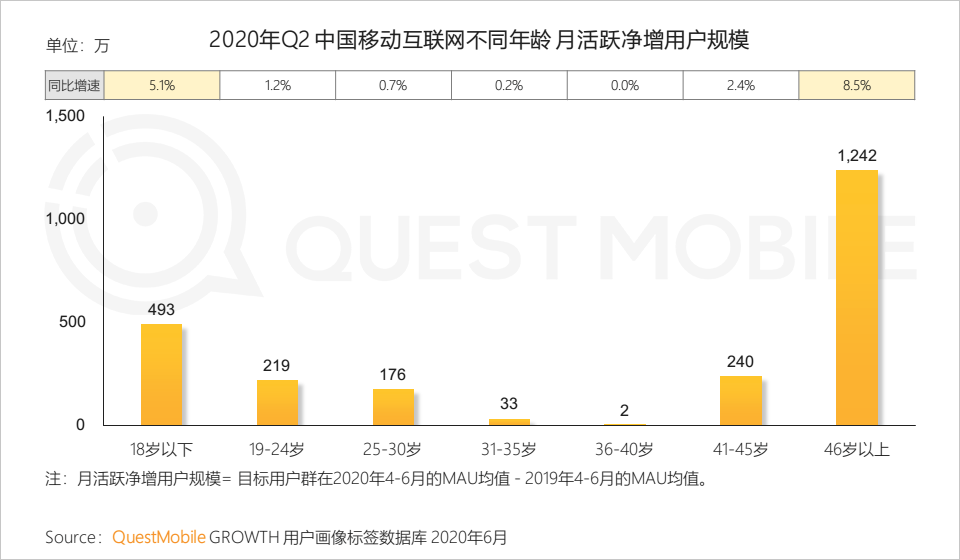

3.1 从年龄来看,18岁以下和46岁以上的“老少”两端用户构成了用户主要增量来源

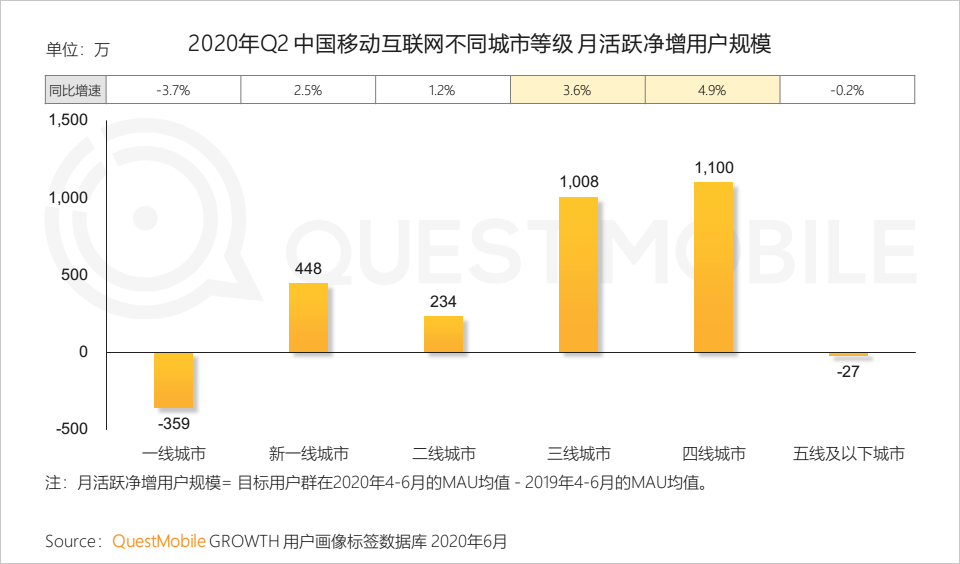

3.2 从城市等级来看,下沉区域用户增长呈现分化,三四线用户构成全网用户主要增量来源

3.3 受疫情影响,新增人群在效率办公、电子政务和支付结算中有明显增量,18岁以下人群使用短视频应用的规模增长显著

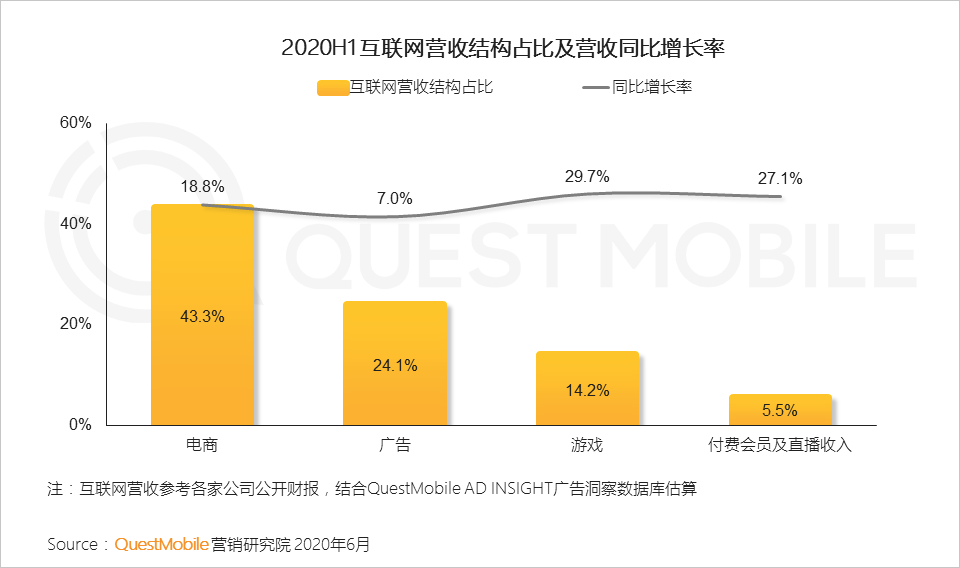

4 互联网变现方式多元,资源争夺更加激烈

4.1 2020H1互联网主体收入均同比增长,仅广告收入增速慢于其他核心收入

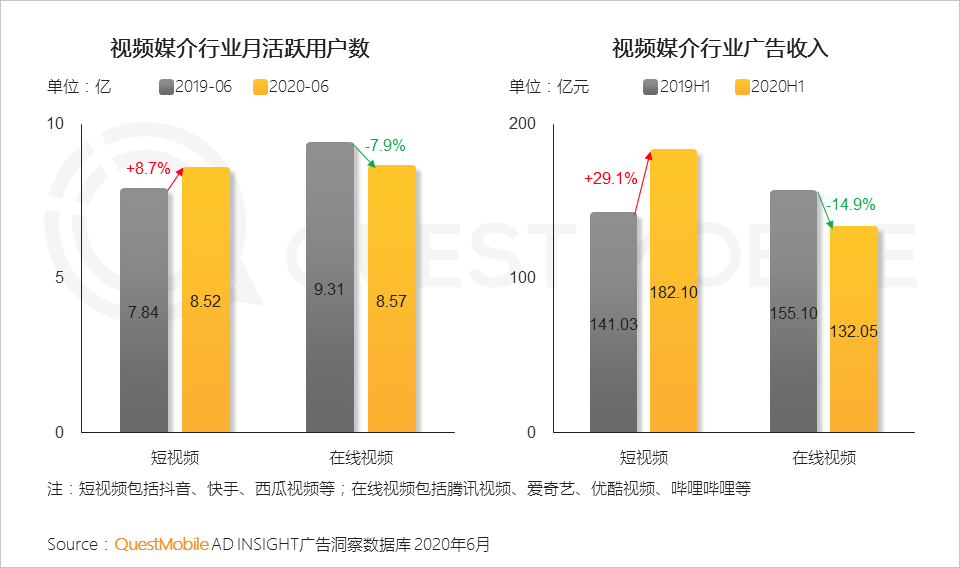

4.2 互联网广告市场虽增速最慢但内部竞争激烈,短视频行业从流量和广告收入双向挤占在线视频行业市场份额

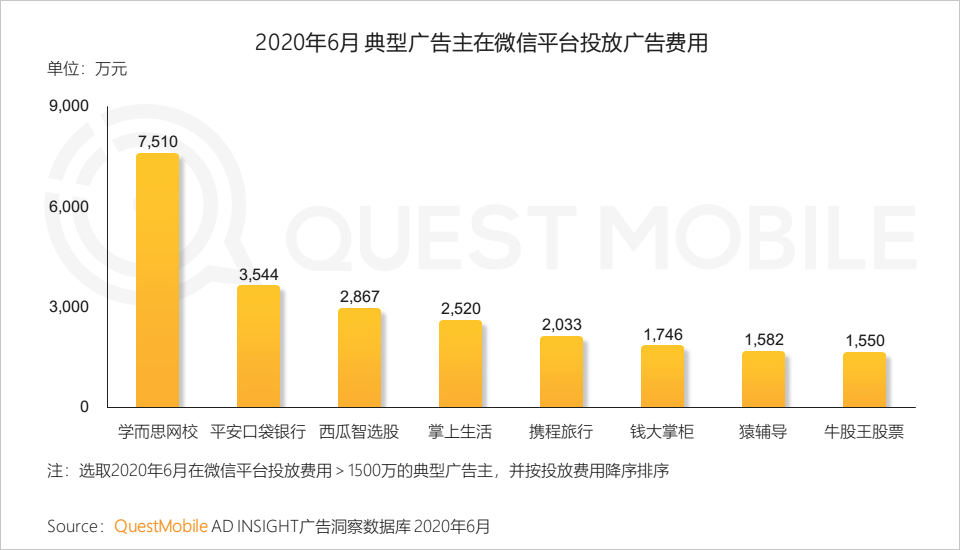

4.3 社交广告成为主流广告形式,已能反映行业投放热点

2020年6月广告投放预算主要集中在启动暑期投放的K12、股市热点相关行业及恢复业务的旅游行业等,它们均有社交广告投放。

4.4 互联网企业加速电商布局,推动业务增长,延展变现边界

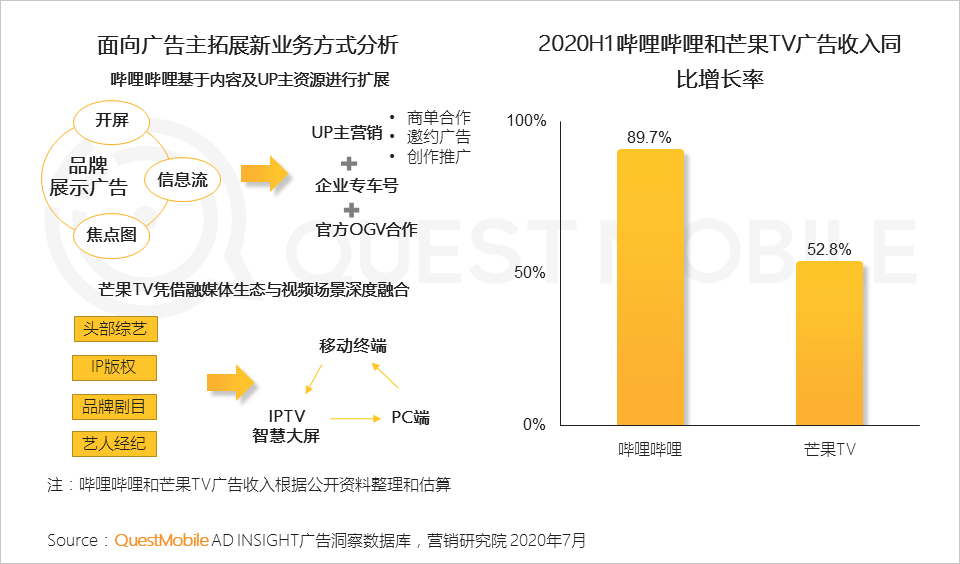

4.5 自有品牌升级、广告形式多样化或渠道拓展(如OTT),共同推动广告收入增长

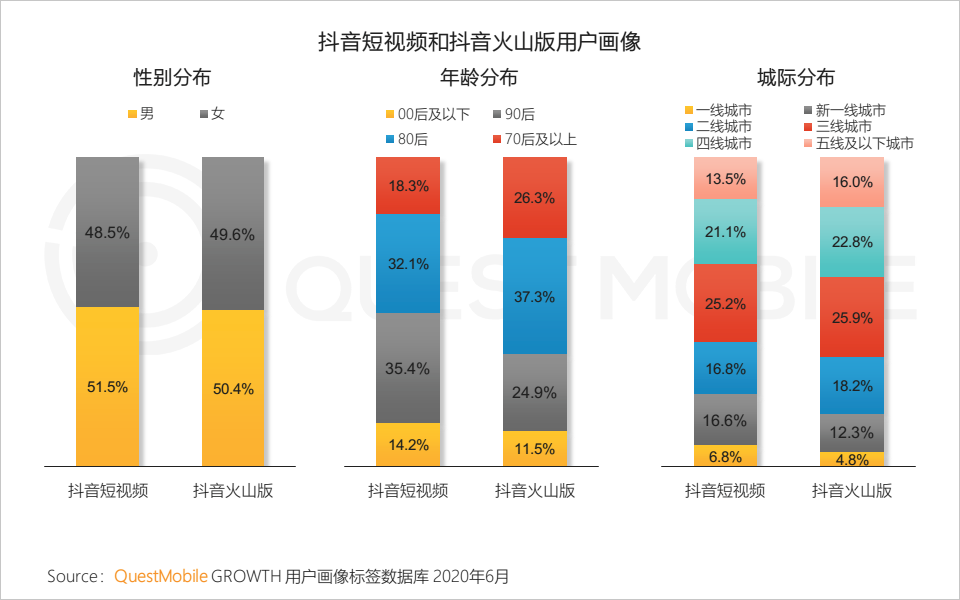

4.6 资源整合,抖音整合火山版拓展下沉市场,增加用户多元性

5 入口变革、新技术驱动互联网的下一轮增长

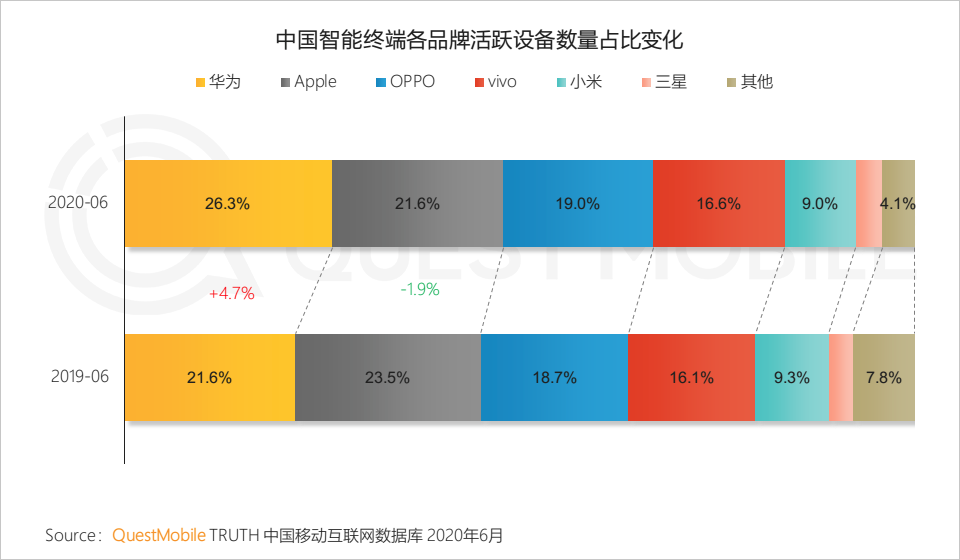

5.1 安卓品牌终端份额进一步扩大,华为取代苹果成为活跃设备数量第一品牌,OPPO、vivo品牌份额也有所增加

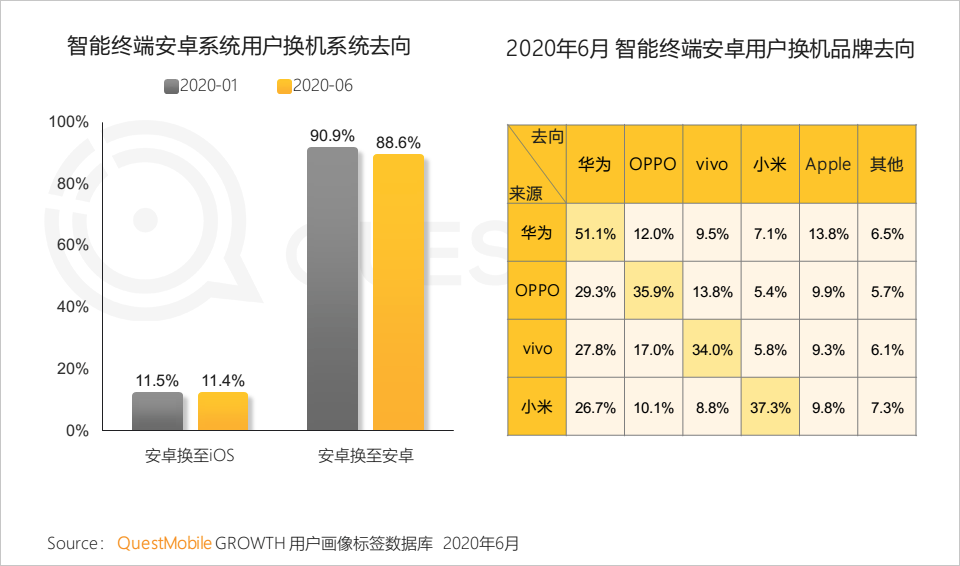

5.2 近9成的安卓换机用户仍选择安卓手机,其中华为的用户忠诚度最高,超过一半的的换机用户仍选择原有品牌

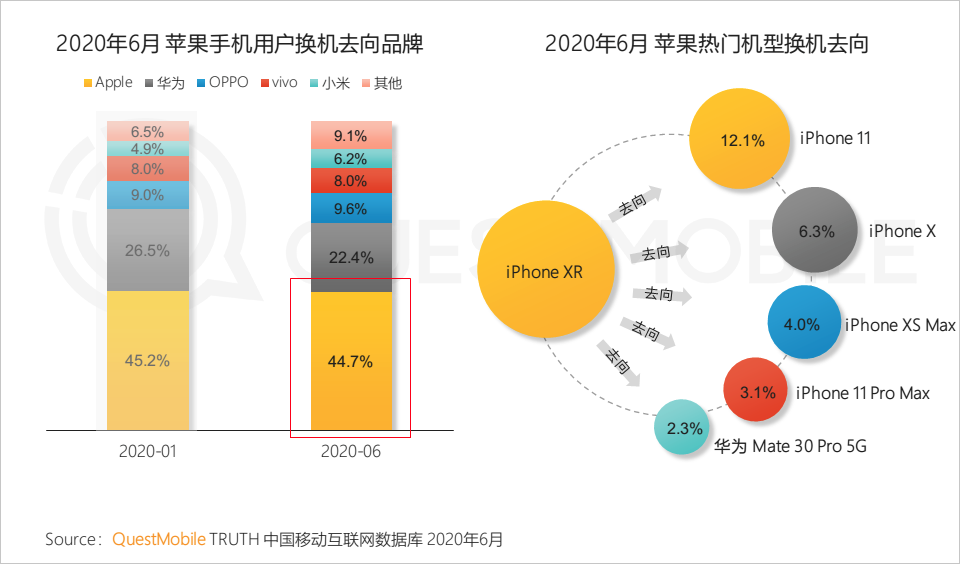

5.3 在电商平台百亿补贴、降价等促销政策刺激下,苹果用户保持了较高忠诚度,换机时多数仍选择苹果新机型

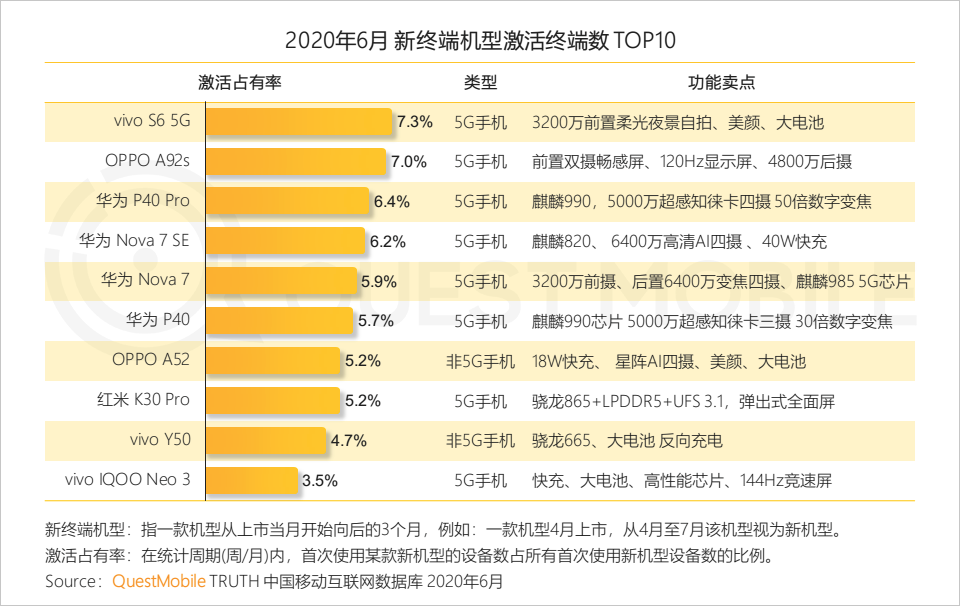

5.4 5G手机机型更加丰富,支持5G成为各大安卓手机品牌新机型的核心卖点

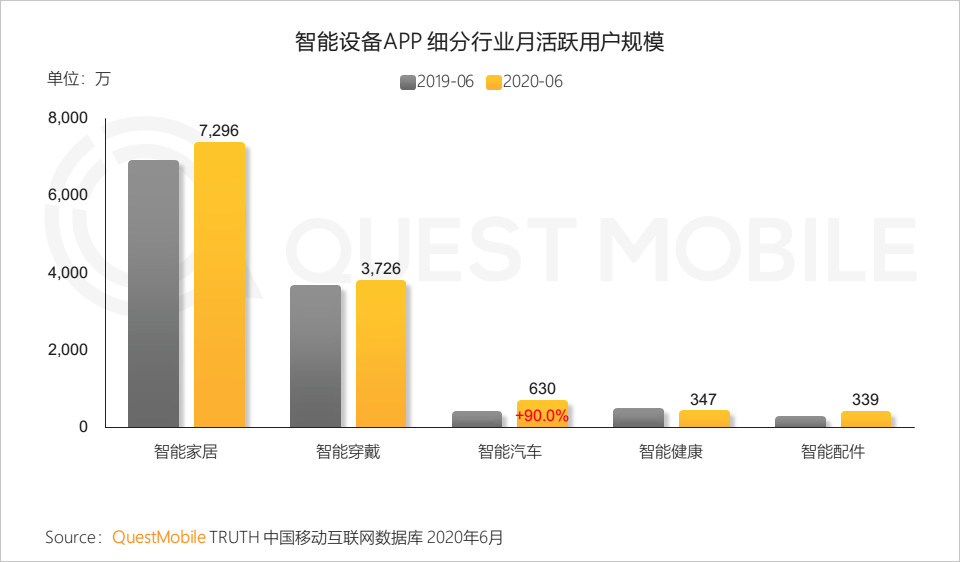

5.5 5G为IOT设备发展奠定基础,智能家居、智能穿戴设备将进一步普及,带动消费升级

三 互联网影响到产业链纵深,各行各业线上线下联动运营

1、品牌商营销方式加快数字化进程

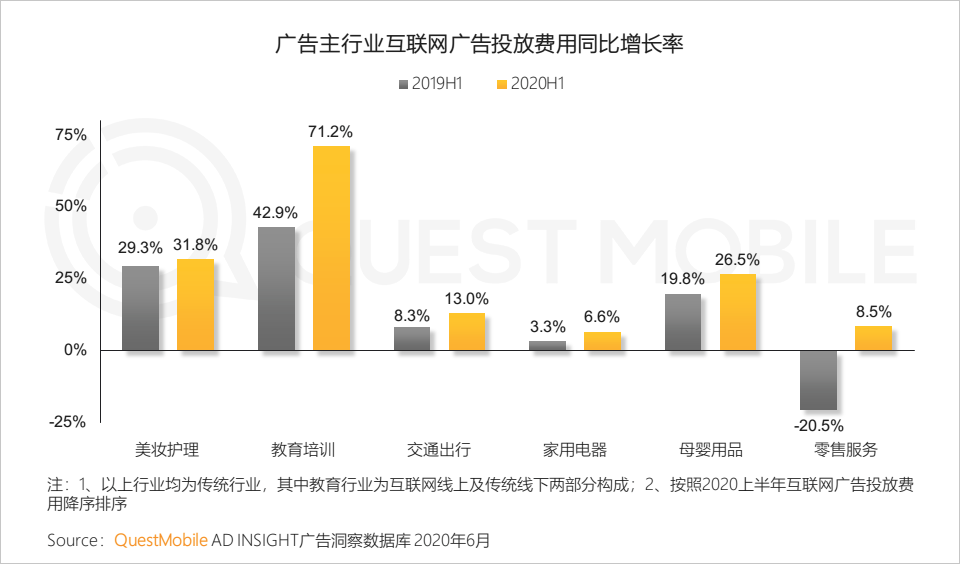

1.1 受疫情改变,消费者与品牌的触点对线上渠道依赖增强,典型行业加大线上广告投放预算,刺激消费

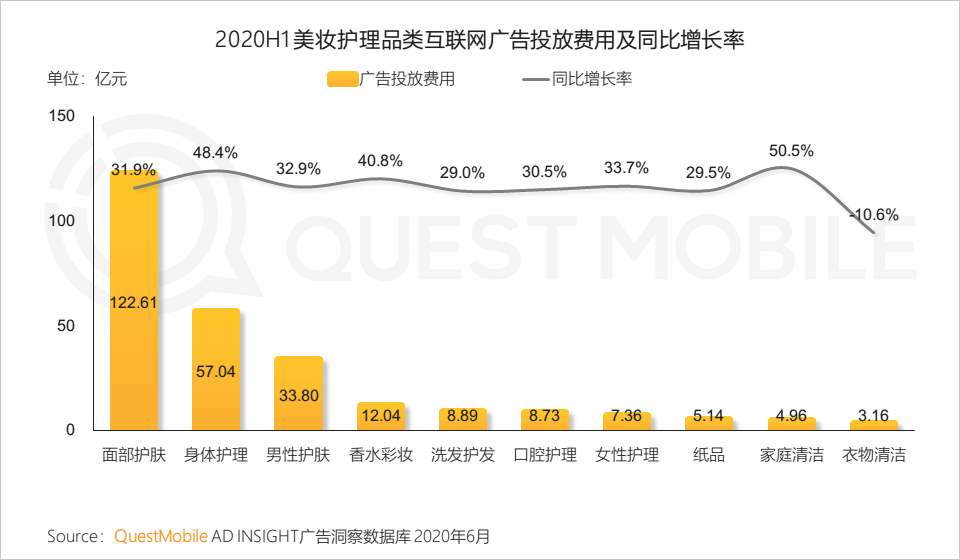

1.2 美妆护理各品类以营销拉动销售的模式未变,线上广告投放保持增长

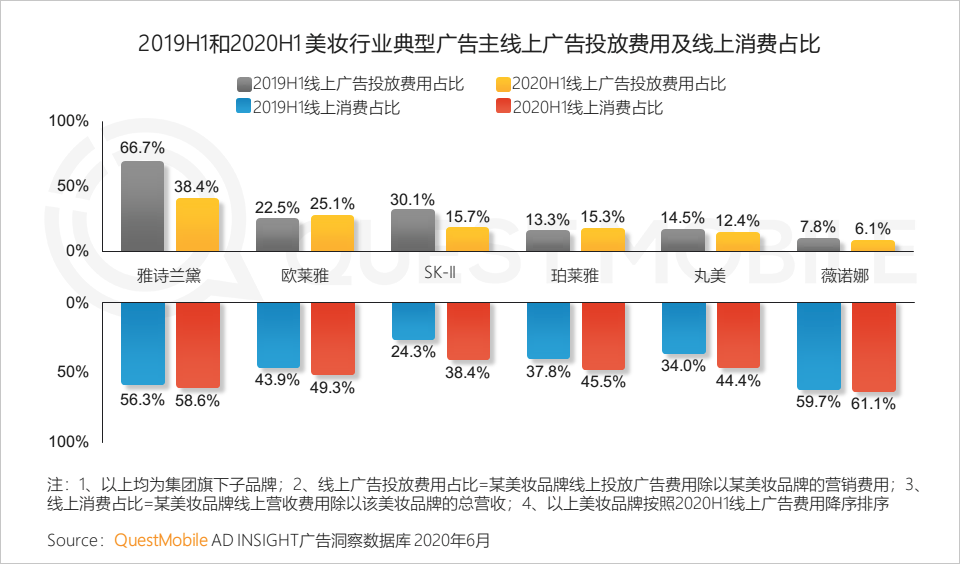

1.3 美妆集团营销策略分向不同路径

以宝洁为代表的品牌商开启“零基础”预算模式,调整营销费用结构,贴合市场变化投放广告,营销瘦身成果已显现。

1.4 美妆品牌线上消费占比增长

疫情期间,线下消费场景缺少,线上代偿现象尤为突出,结合直播模式,共同推动了美妆线上消费增长。

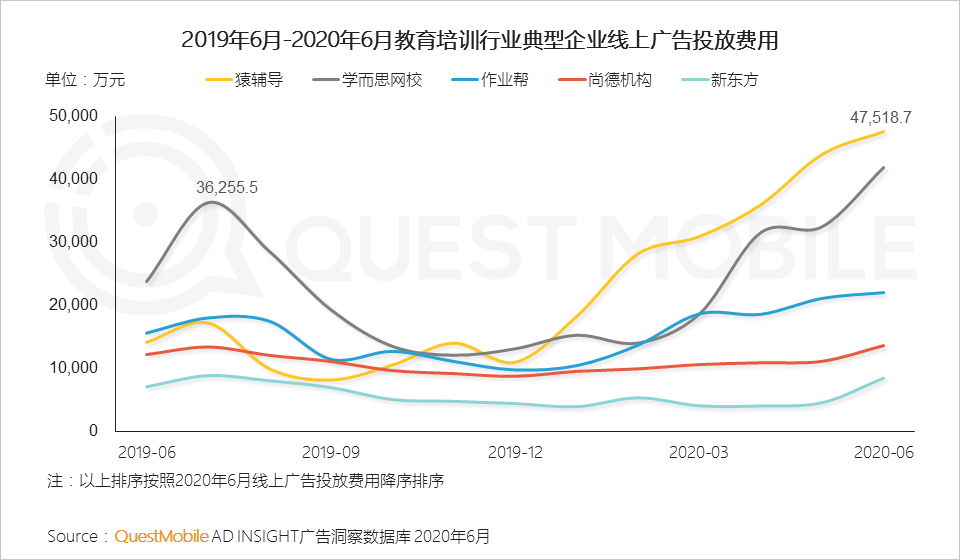

1.5 暑期挥金如土,广告费持续走高,烧金模式争夺市场霸主地位

互联网教育行业暑期广告大战主要集中在K12及相关领域(如少儿英语学习、少儿编程、少儿思维模式培养等),目标为:1)扩展新区域市场;2)提升或保持高续费率;3)市场占有率及头部地位。

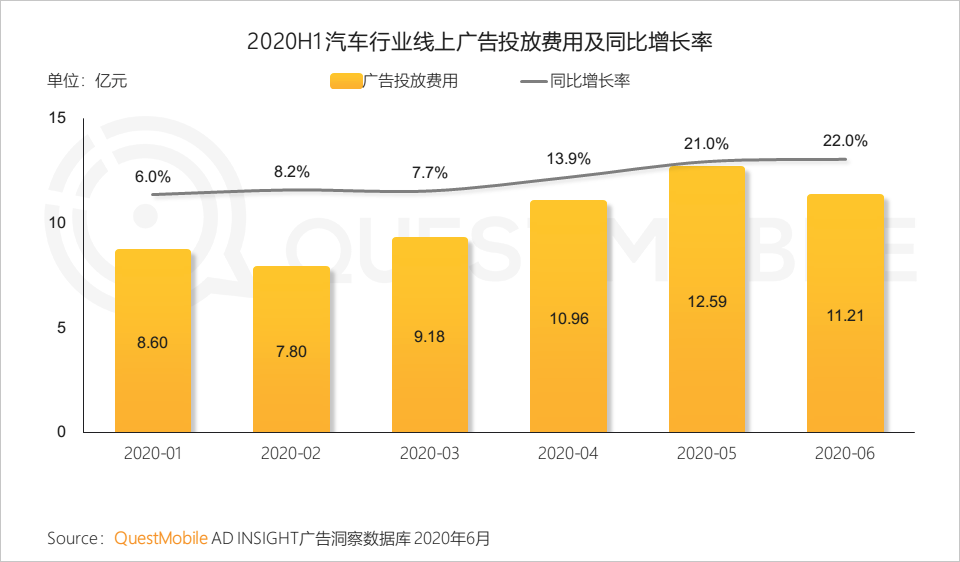

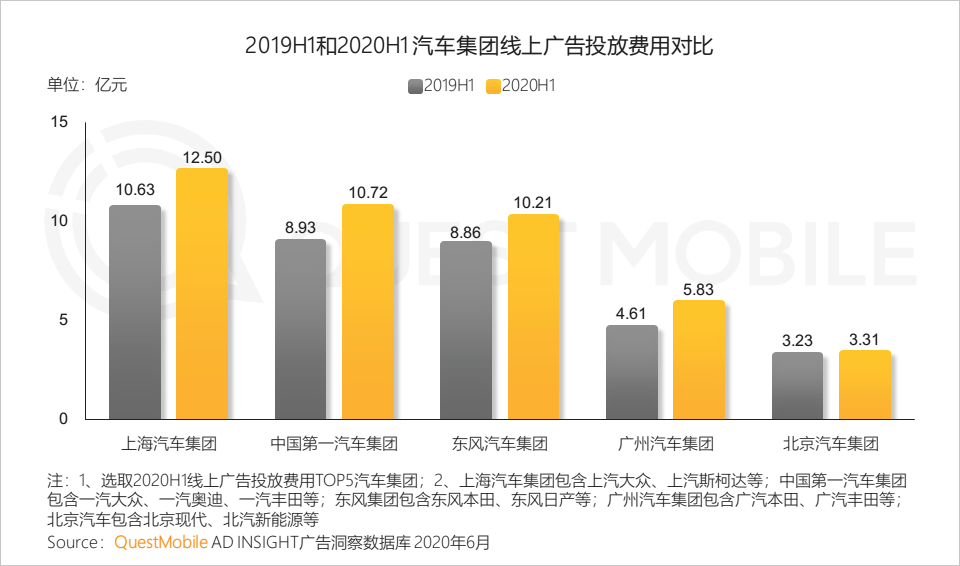

1.6 2020上半年汽车市场利好,汽车厂商同步增加线上广告投放

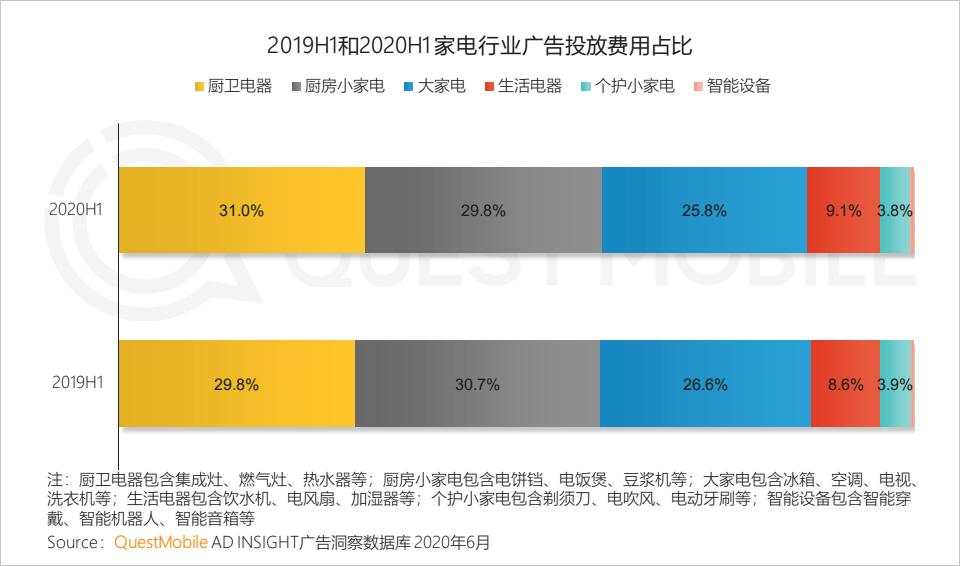

1.7 家电行业竞争激烈,品类丰富多元,各细分领域广告投放预算均保持稳定增长

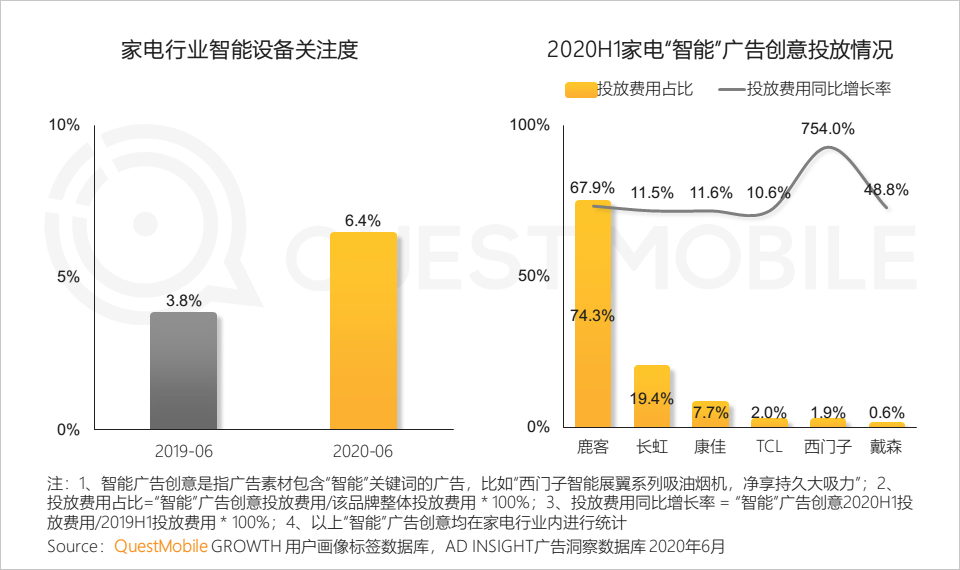

1.8 家电行业智能设备关注度上升,智能相关广告投放同比增长

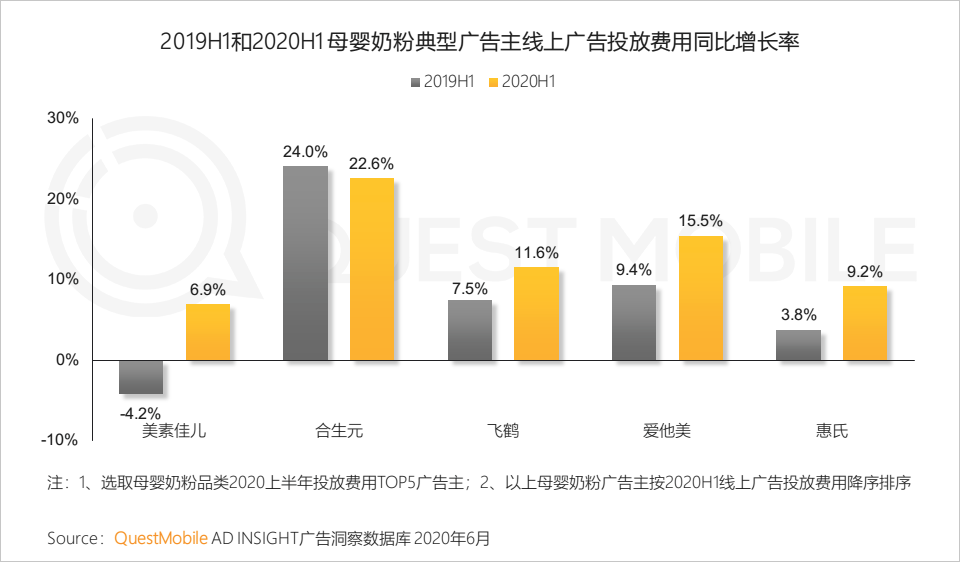

1.9 以婴幼儿奶粉为代表的母婴行业发展平稳,广告主线上投放同比增长

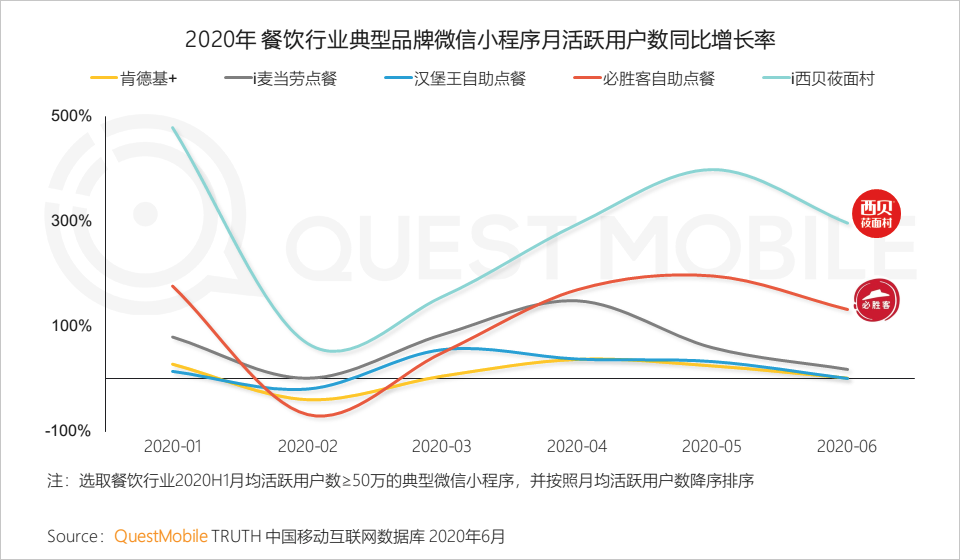

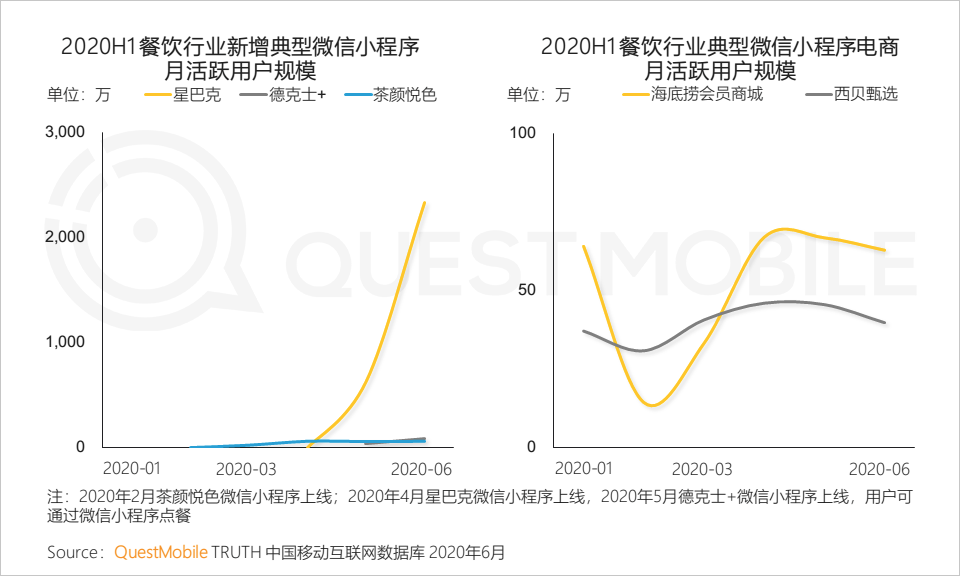

1.10 疫情加速餐饮企业利用小程序电商、小程序外卖丰富交易场景,增加销售机会

1)星巴克、德克士等为代表,疫情后新增小程序,带动线下消费;

2)海底捞、西贝等为代表,增加小程序电商SKU,增加消费机会和场景。

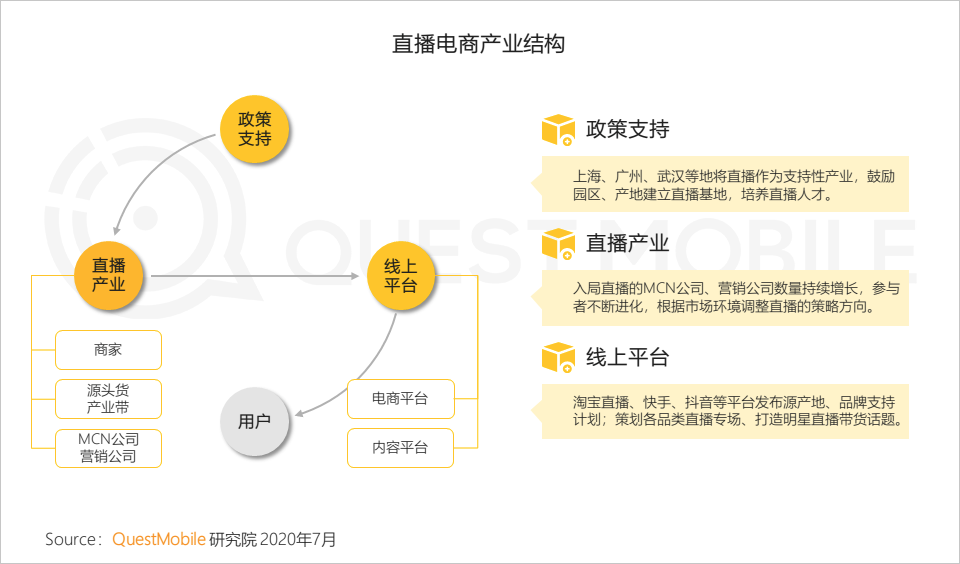

2、直播变革生产结构,互联网助力源头货直销

2.1 上半年直播电商迅猛发展,地方性政策相继出台,助力打造产业基地、推进新经济力量发展

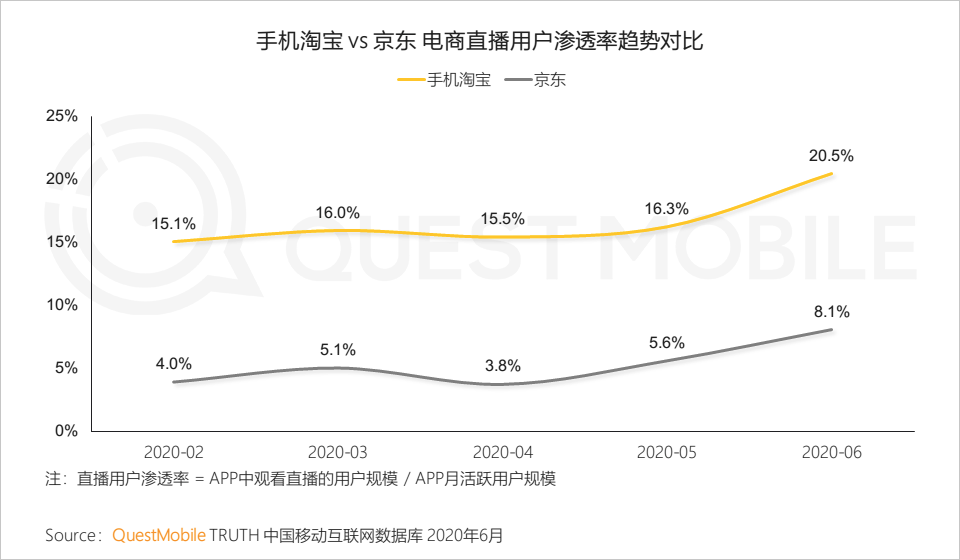

2.2 电商平台中直播流量持续增加,商家通过直播构建私域流量、增强用户留存与复购

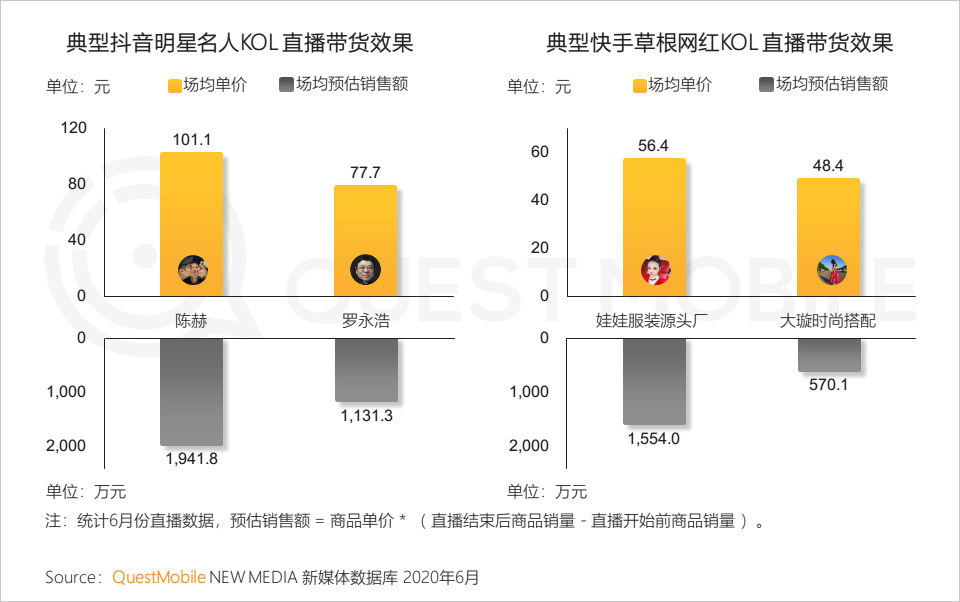

2.3 内容平台也加快直播电商的布局,抖音策划明星带货专场,快手助力草根网红销售低客单价商品

3、线下零售渠道加快线上发展,整合资源提升服务

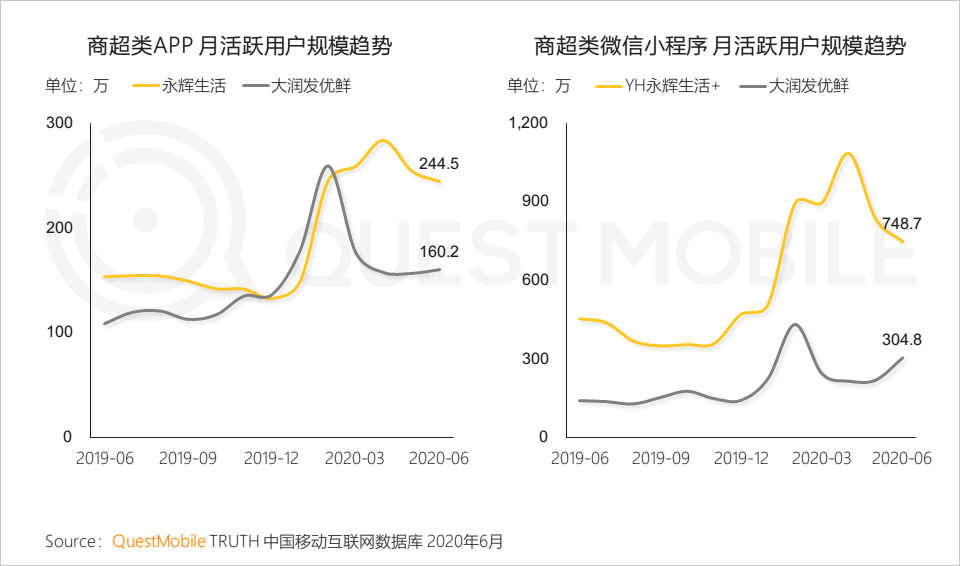

3.1 线下商超在疫情期间借助货源与物流优势推动“到家”业务,实现同城速达,为用户提供便捷服务

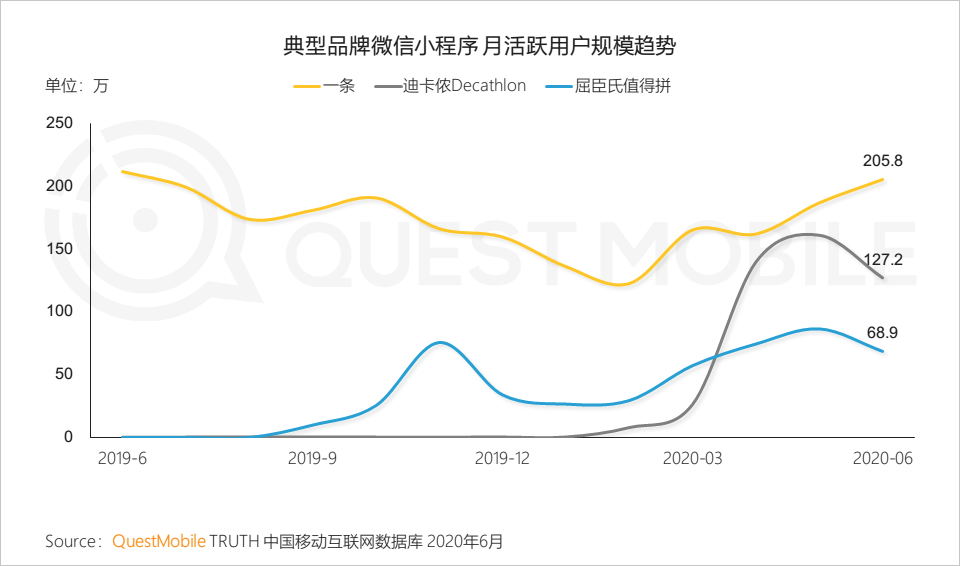

3.2 品牌零售卖场在微信小程序中快速发展,线下获取会员,线上通过优惠购等方式深度运营

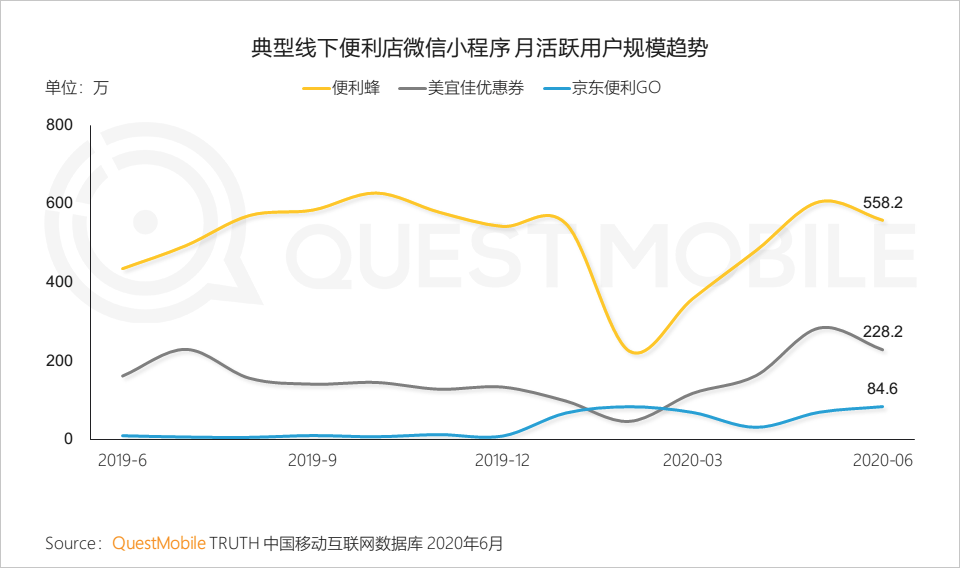

3.3 便利店融合速达及会员服务,联动线上线下资源,打通用户需求的“最后一百米”

四 移动互联网典型行业观察

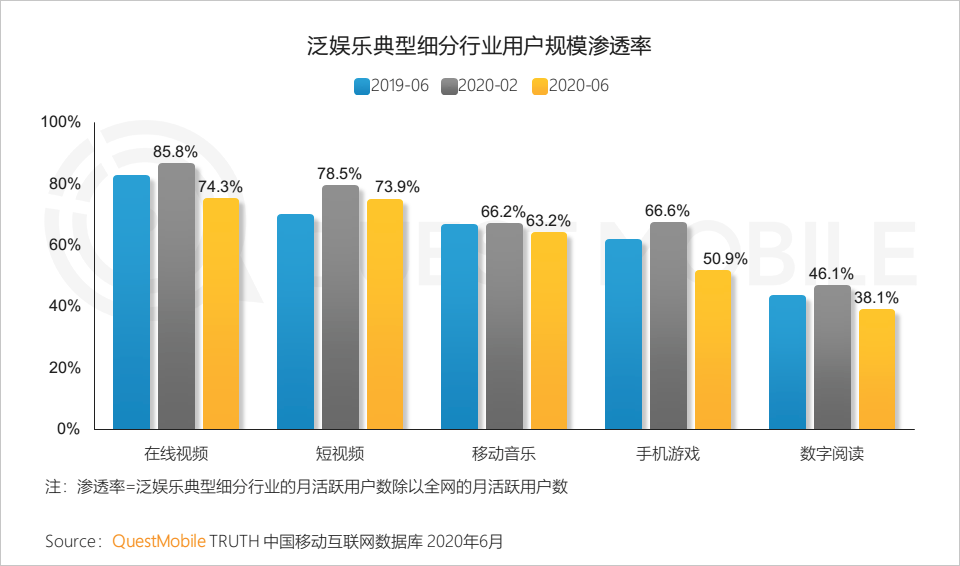

1、受疫情影响,线下娱乐需求转移线上,拉动泛娱乐行业用户规模增长;后疫情时代均出现小幅回落

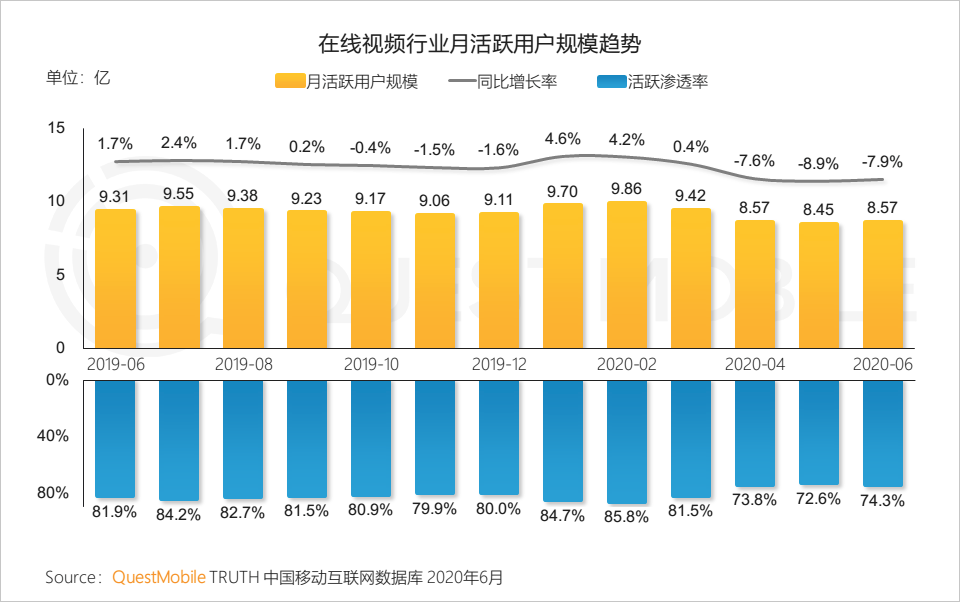

2、泛娱乐行业-在线视频

2.1 疫情宅家,用户时间充足,推动在线视频行业增长,随复工复产回复常态,行业用户规模有所回落并稳定在8.6亿

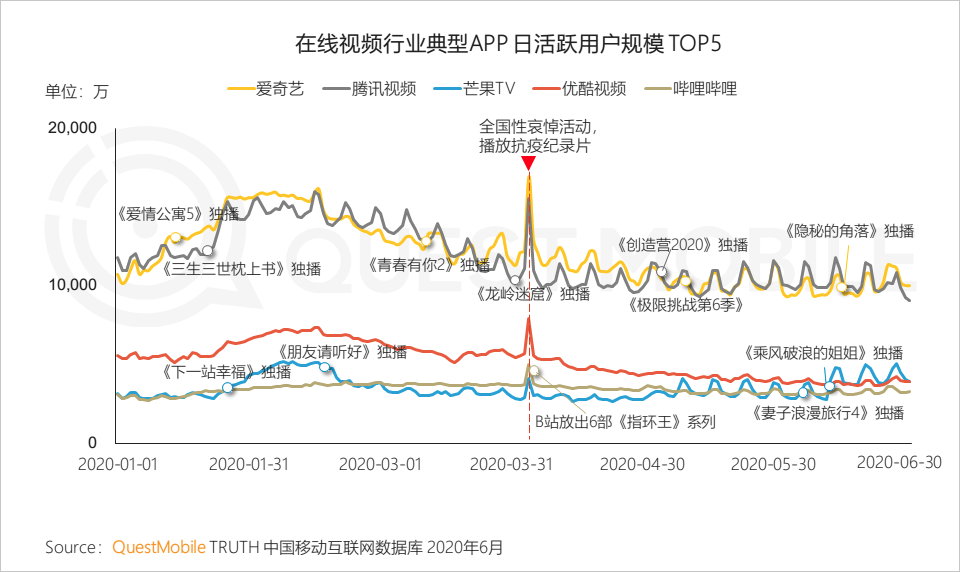

2.2 头部平台内容丰富的优势在疫情期间凸显,优质内容是平台致胜关键,平台热剧及自制综艺对在线视频平台流量有明显拉动

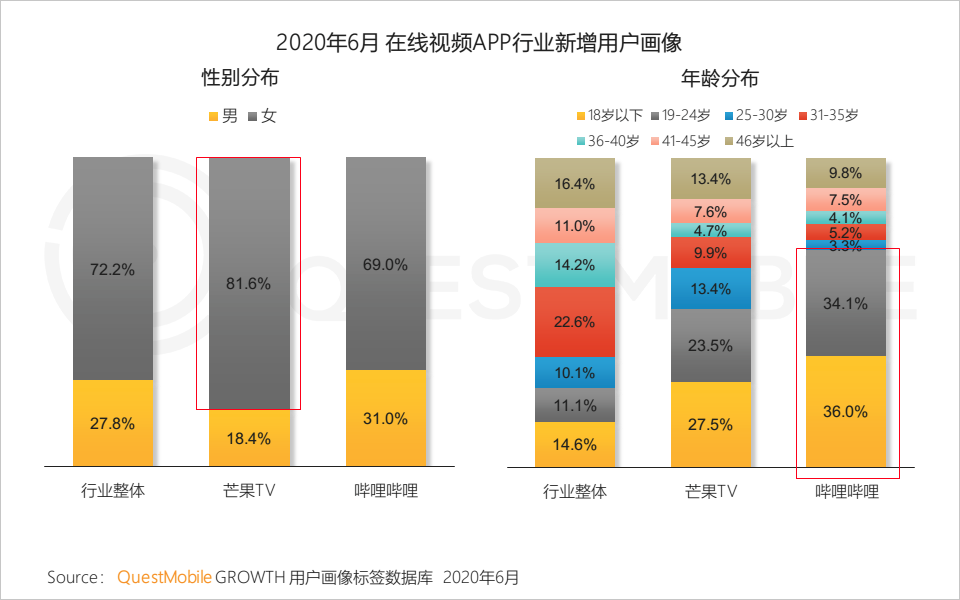

2.3 在线视频行业新增用户中18岁以下和31岁以上、女性、下沉城市用户更多;其中哔哩哔哩新增用户中24岁以下的占比是行业整体的近3倍,芒果TV则受到更多女性青睐

3、泛娱乐-短视频行业

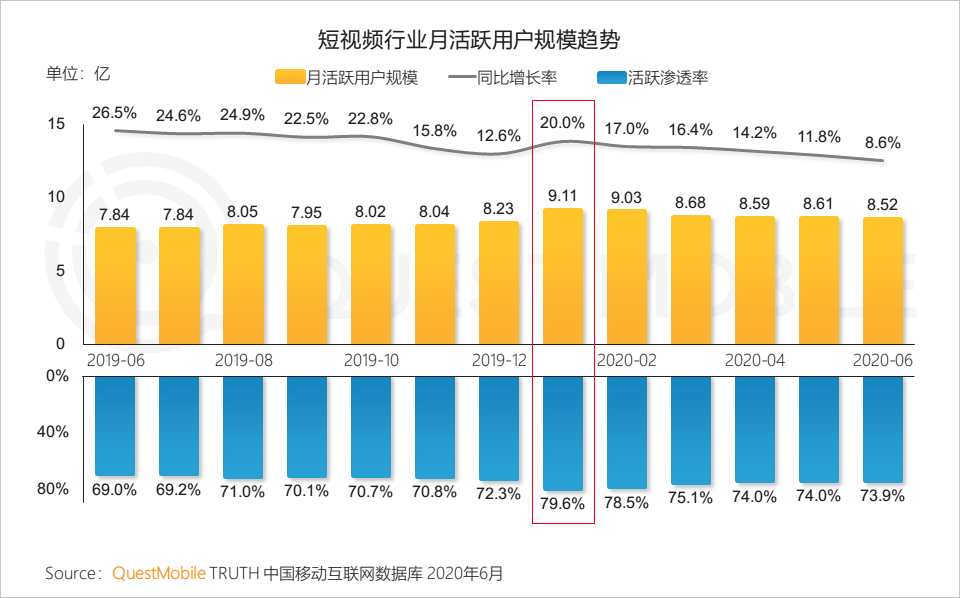

3.1 春节营销拉动短视频行业用户规模达到9.1亿,后疫情时代稍有回落,但行业增长放缓,增速首次降至10%以下

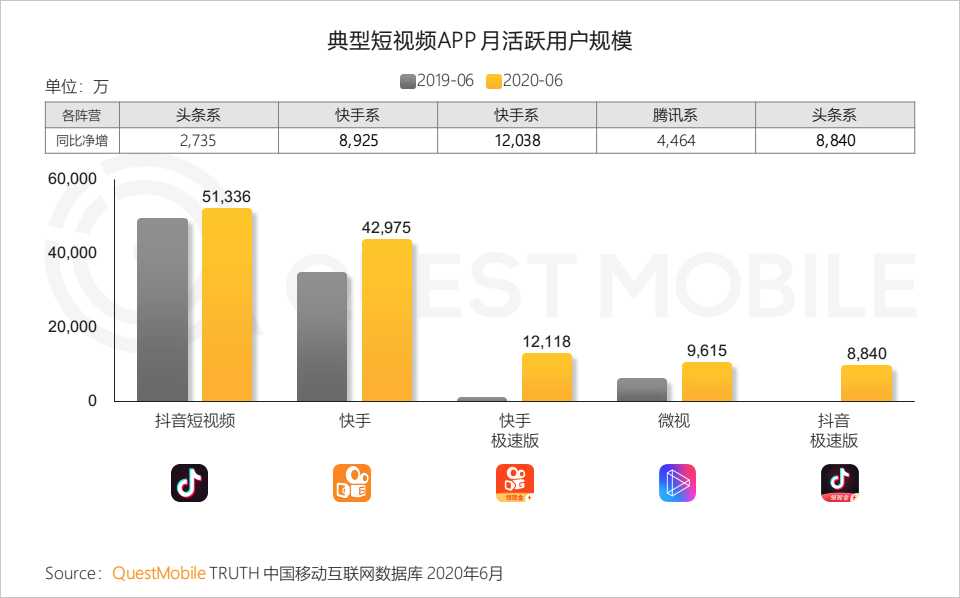

3.2 抖音、快手极速版简洁轻便、叠加奖励机制,拉动下沉人群,进一步助推用户增长

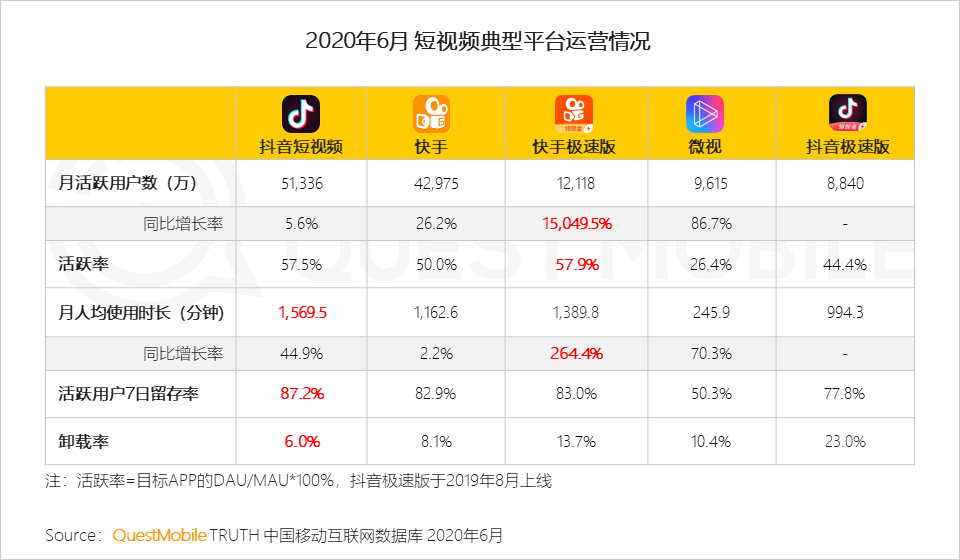

3.3 快手和抖音短视频以丰富的内容加速关系链沉淀,用户粘性优势明显;快手极速版采用单页信息流界面,简洁方便,拉动用户快速增长

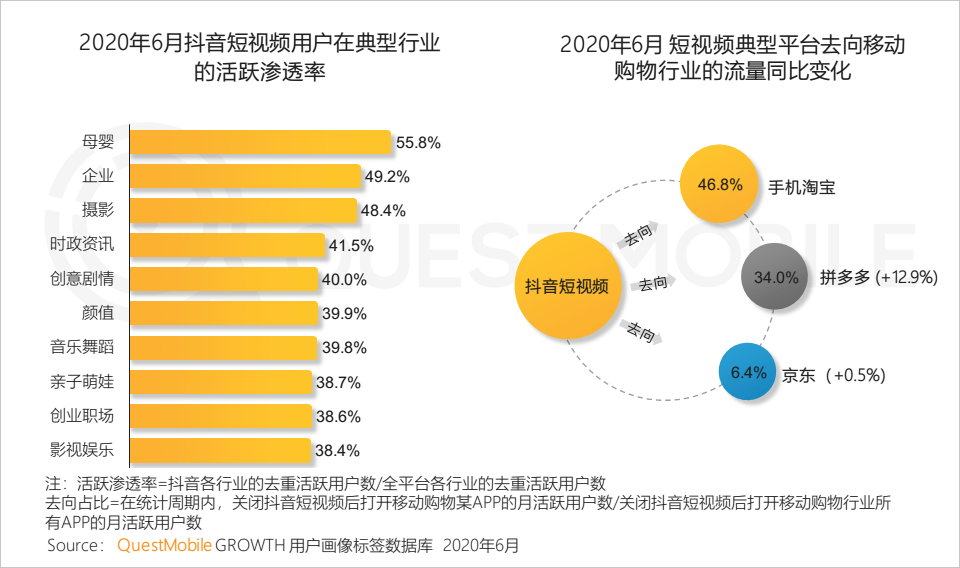

3.4 短视频+行业纵深成为标准打法,随着渗透加深,各行业商业化的进程也在不断加速;除平台本身直播带货外,短视频向电商导流效应也逐步增强

4、泛娱乐-直播行业

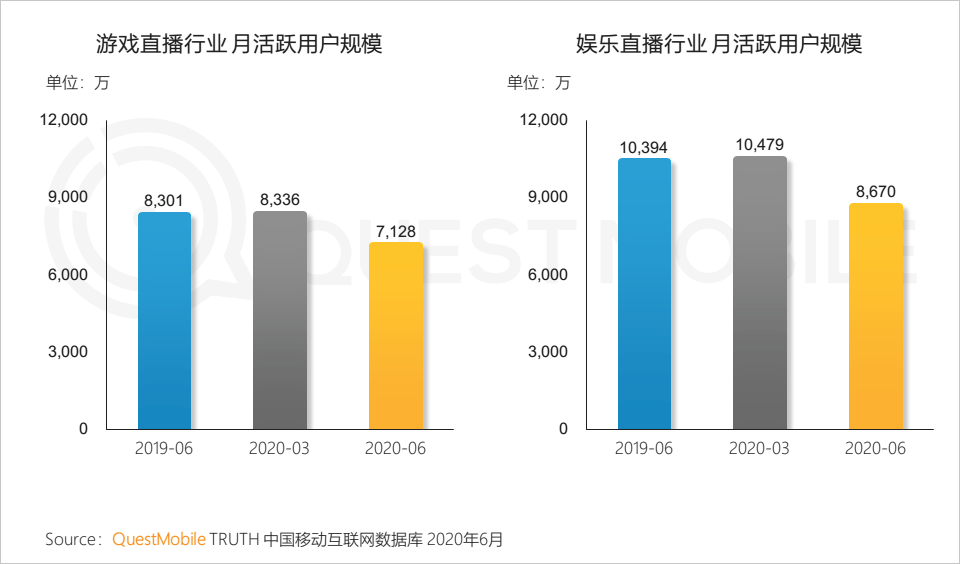

4.1 直播边界越发模糊,更加垂直的游戏直播和娱乐直播面临用户迁移的风险

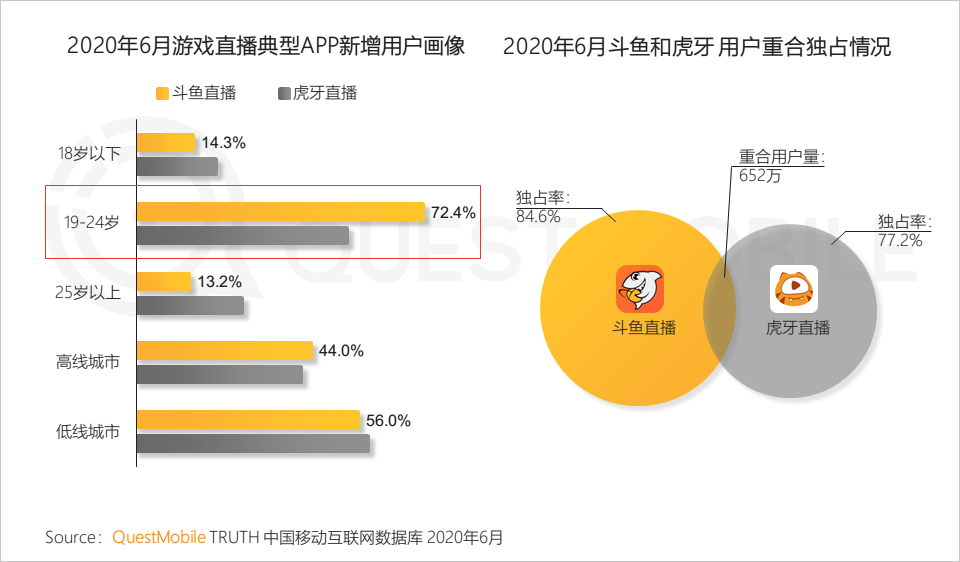

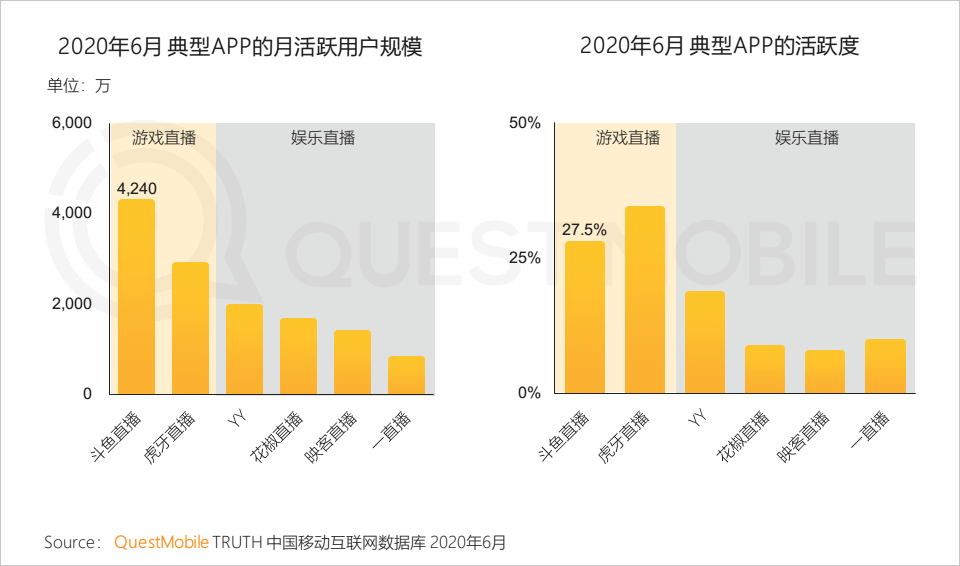

4.2 游戏直播行业头部玩家斗鱼和虎牙两强争霸,两者用户群体上存在差异性,在圈层人群的渗透上各有优势

4.3 增加用户留存和粘性,提高用户打赏等商业变现力,成为直播行业运营的重中之重

4.4 由于行业营收结构相对单一,其他平台以更强的出圈能力和商业化进程吸引头部主播迁移,与工会和主播稳固的商业合作也是行业面临的一大重点问题

5、泛娱乐-移动音乐

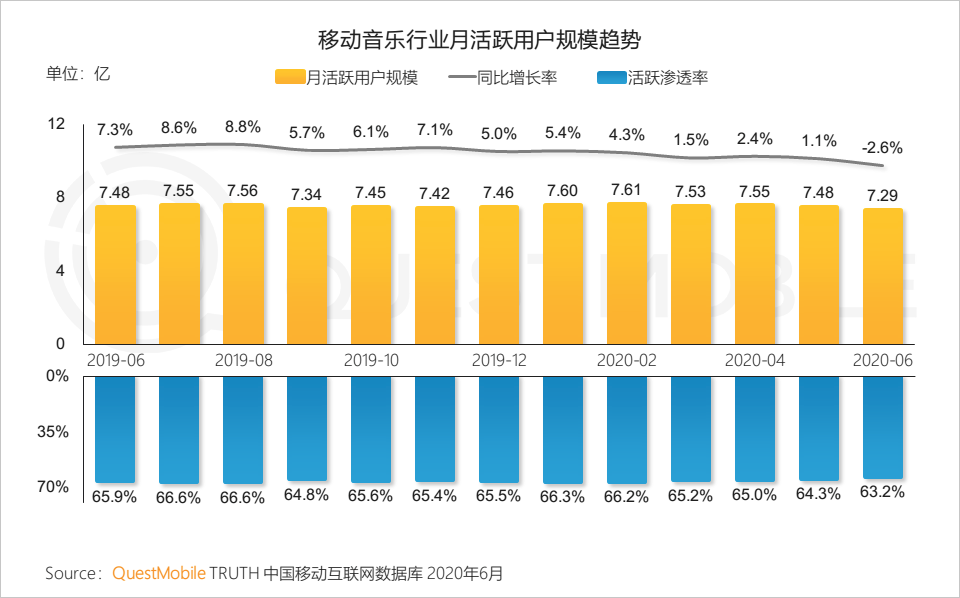

5.1 尽管受到短视频等娱乐方式冲击,但满足耳朵的声音娱乐仍不可替代,移动音乐行业用户规模一直稳定在7亿以上

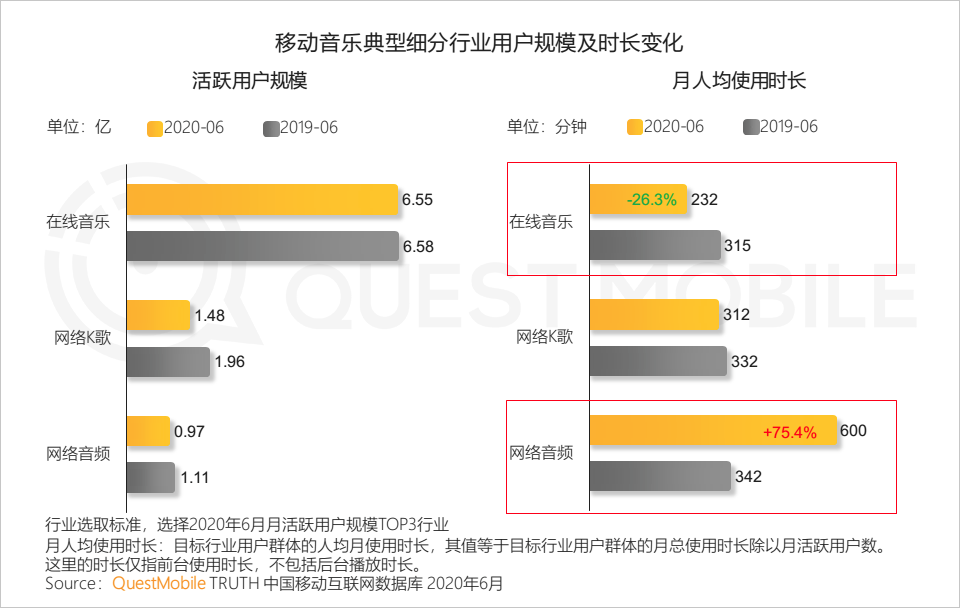

5.2 细分行业出现分化,在线音乐用户粘性下降,而网络K歌用户被其他娱乐方式分流,网络音频由于丰富的内容和对于碎片场景的抢占,使用时长大幅增加

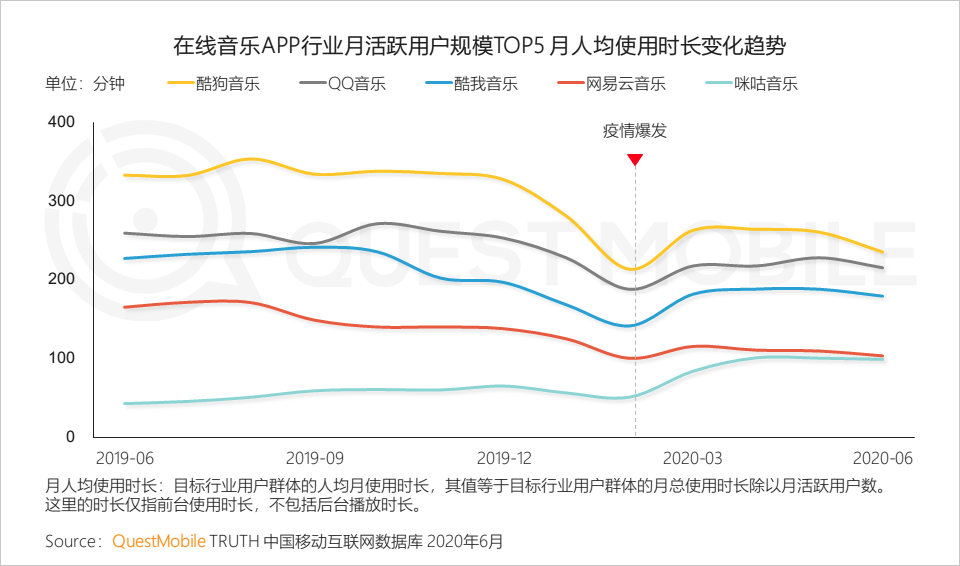

5.3 在线音乐头部APP时长在疫情后有所回升,但受短视频等其他娱乐形式冲击,时长仍面临下滑趋势

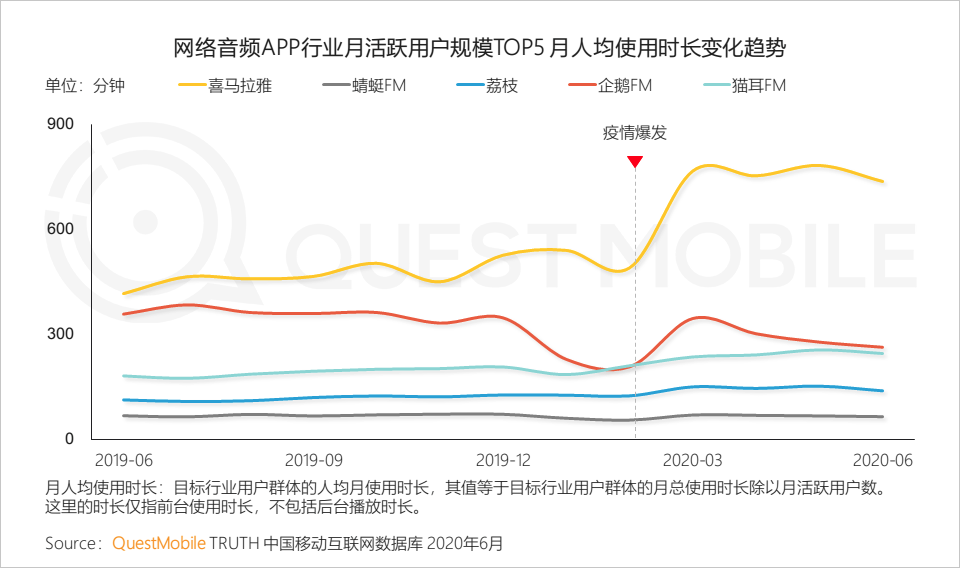

5.4 疫情促进“耳朵经济”兴起,网络音频APP大力开发有声小说、广播剧、知识付费课程等内容产品,为用户提供了新的娱乐、学习方式

6、泛娱乐-游戏

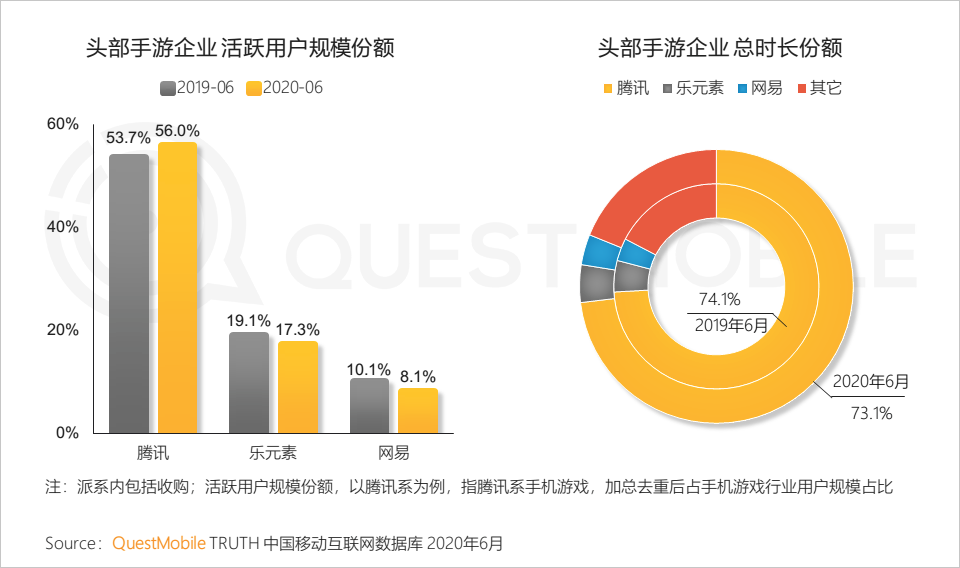

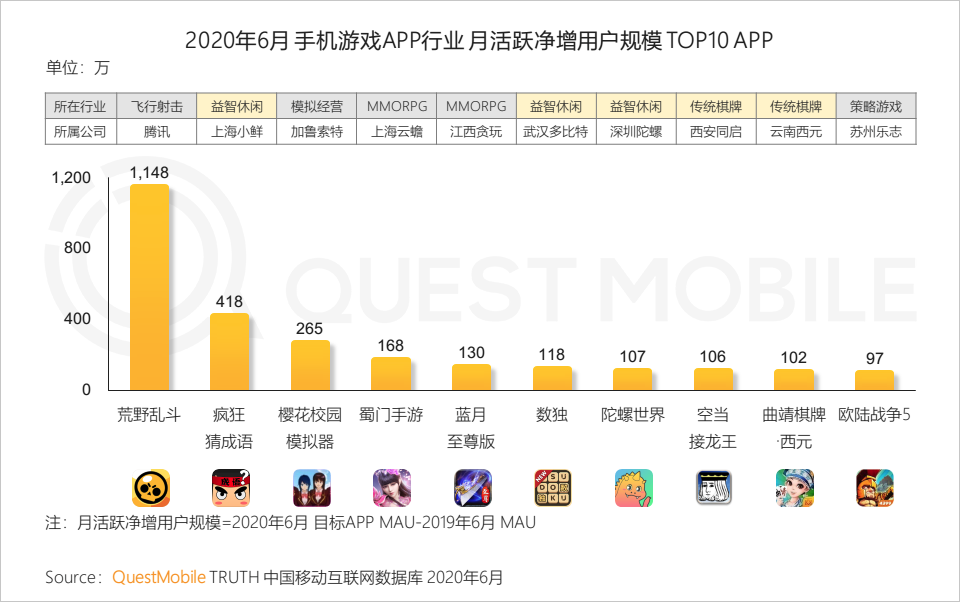

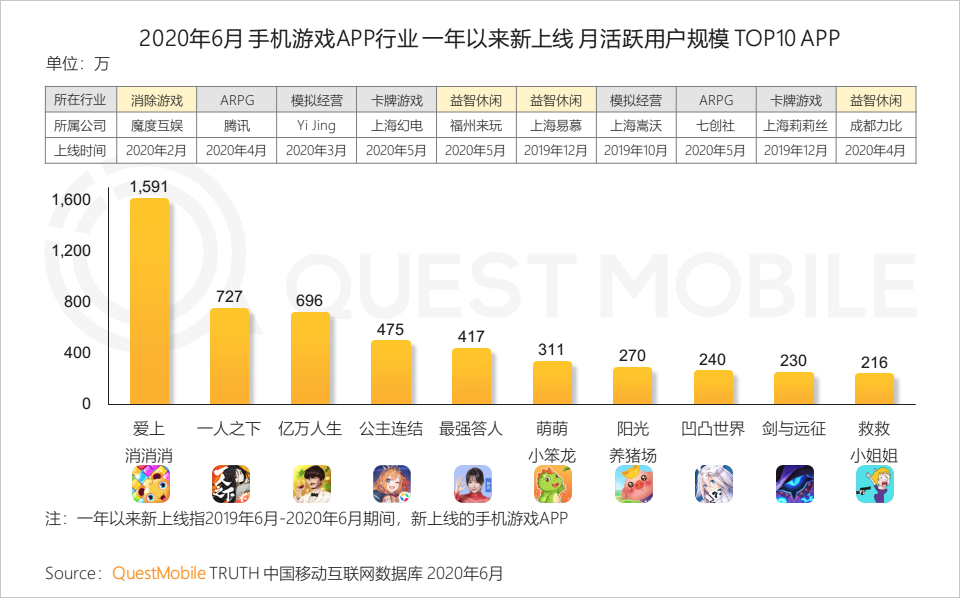

6.1行业转型升级加快,以产研驱动替代以往的流量驱动,头部企业加速游戏精品化,三强企业市占率超8成,腾讯占据7成以上的游戏时长

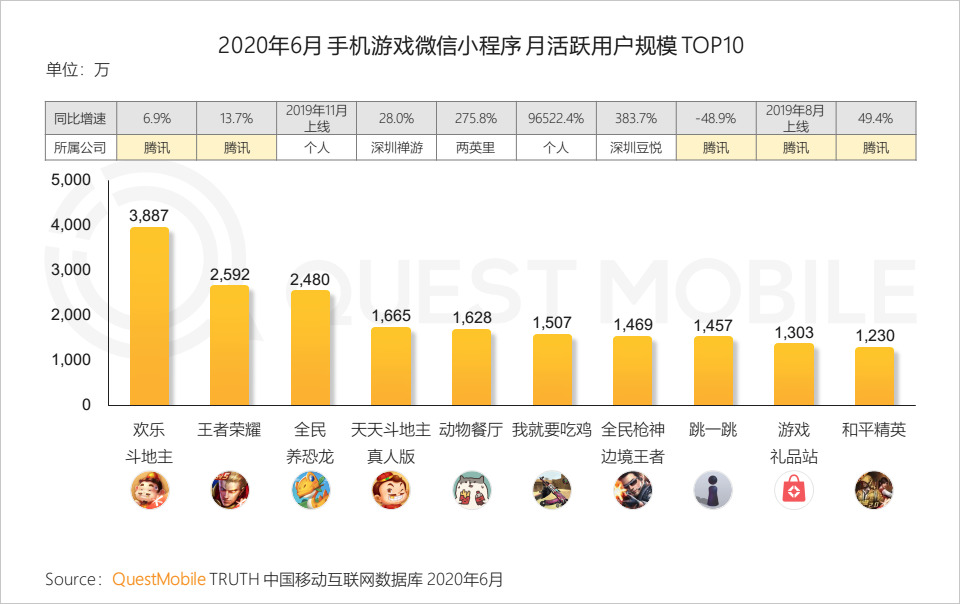

6.2 益智、棋牌类游戏,玩法简单,拥有无限的可重玩性,为用户带来即点即玩的体验,在今年疫情之际,得到更广泛的欢迎

6.3 腾讯整合自身社交流量,为旗下小游戏奠定渠道优势,个人开发者者不需申请版号,持续入场掘金

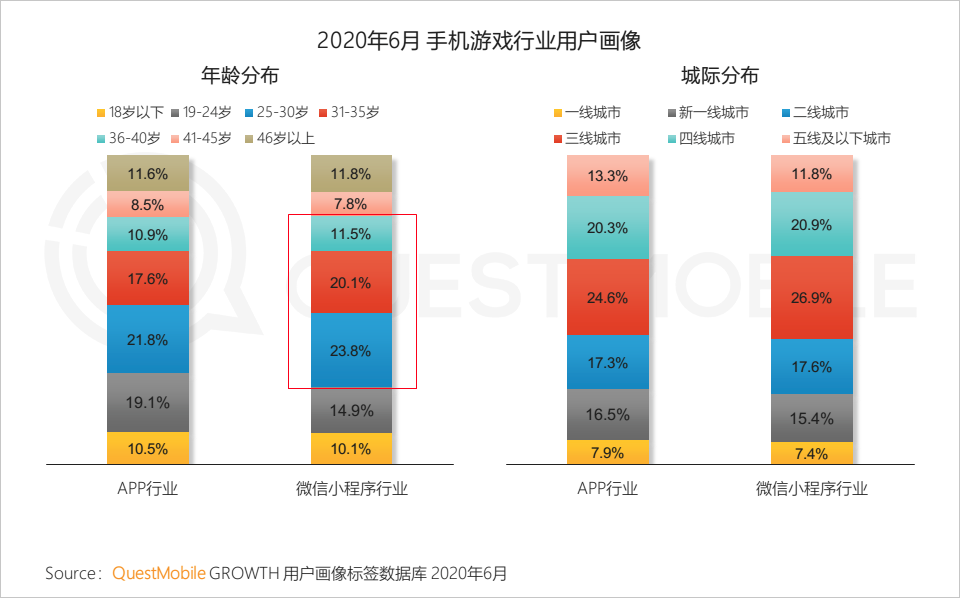

6.4 小程序的8M体量限制下,小游戏更轻,玩法简单,吸引更多的25-40岁轻熟年龄段用户

7、移动购物

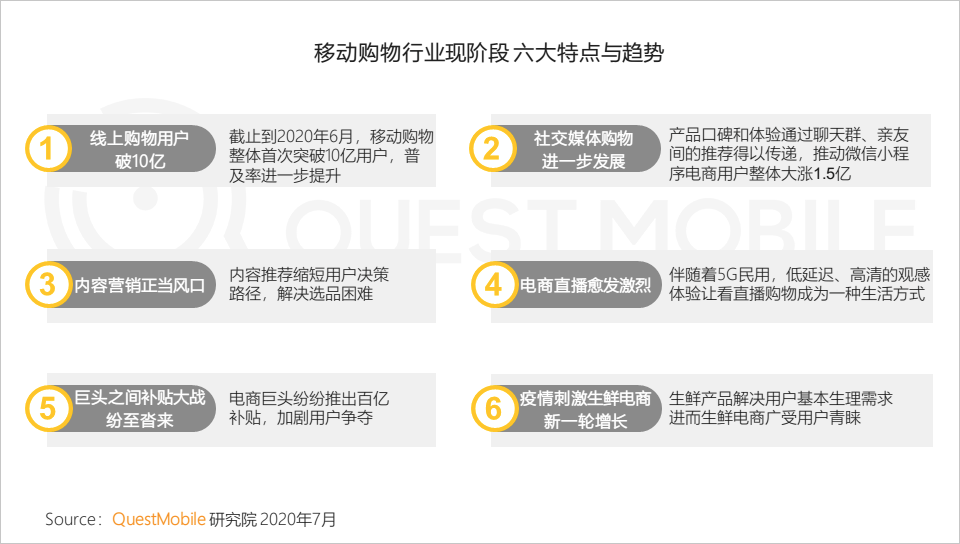

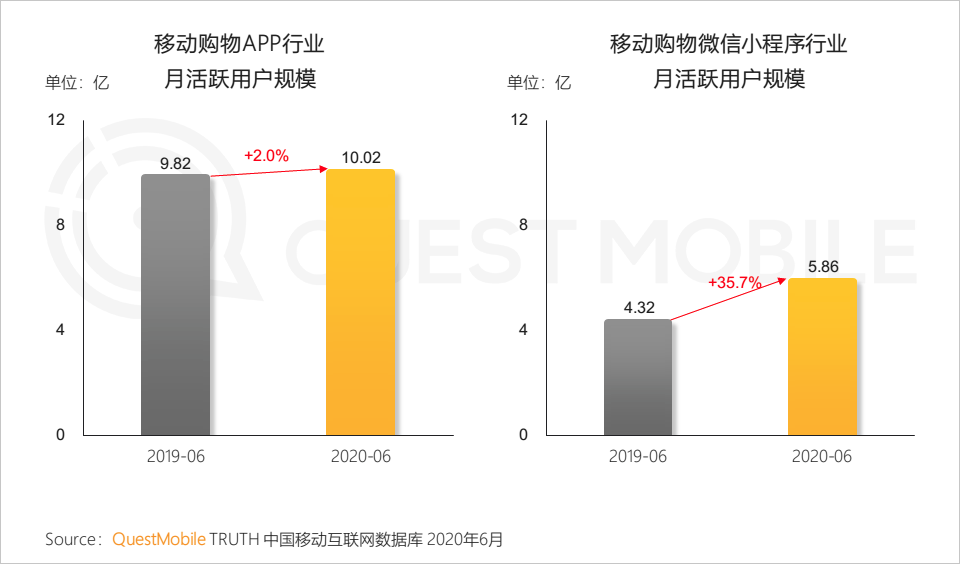

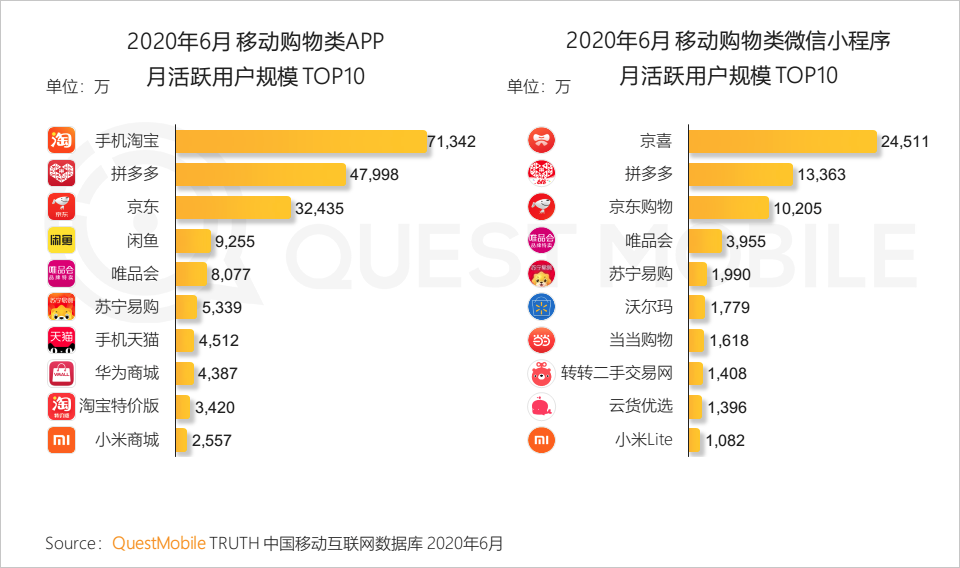

7.1 各大电商平台持续开辟诸如内容推荐、直播带货等新型营销方式,吸引用户注意力、缩短决策路径,进而推动整体电商用户破10亿

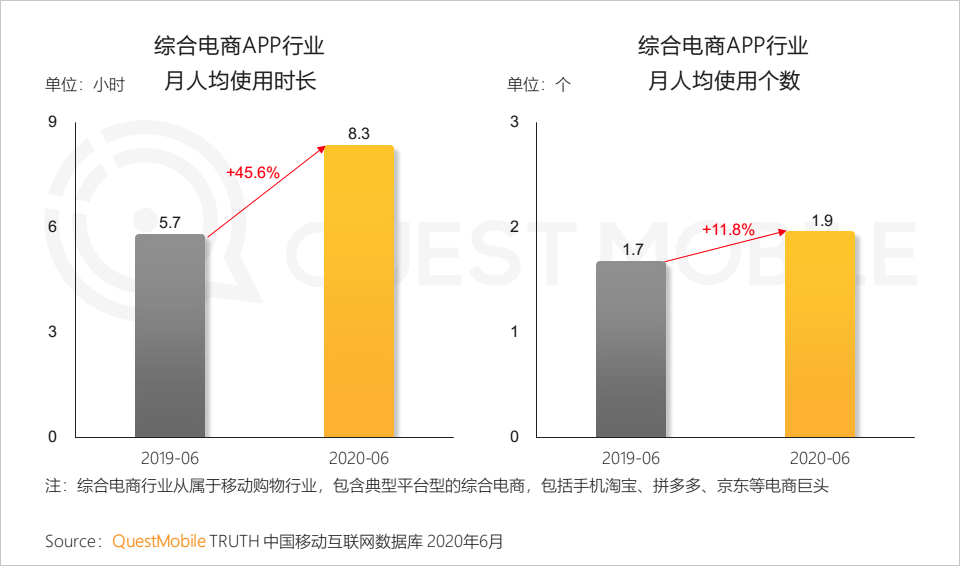

7.2 在综合电商行业中,各大平台在持续进行内容化建设的基础上,纷纷“上直播”,引入流量明星与KOL,实现对用户注意力争夺的进一步升级,大幅拉高用户逛电商时长

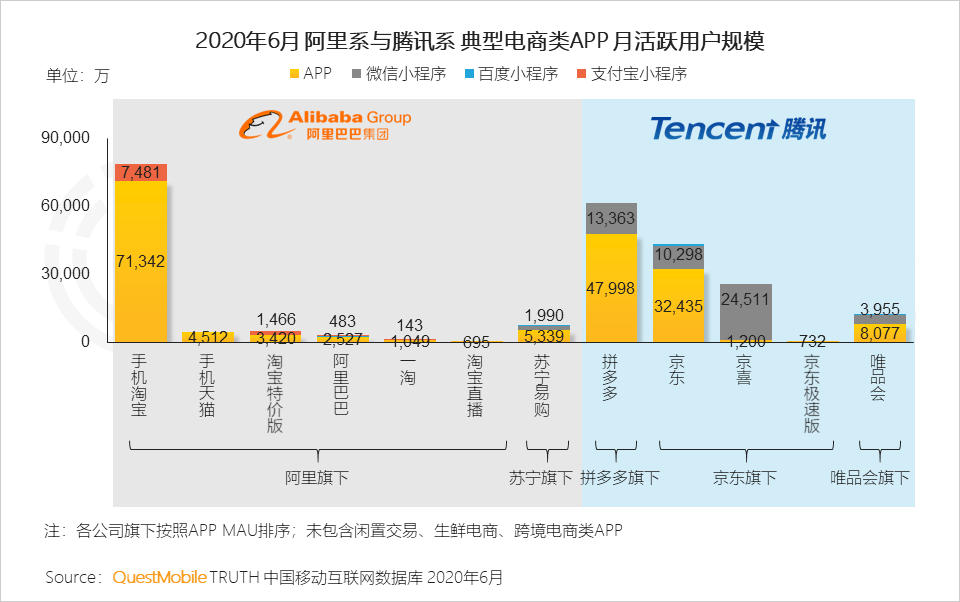

7.3 巨头对在电商领域的竞争愈加白热化,阿里系以手机淘宝APP形成一超多强局面,腾讯系以微信小程序开辟新战场,协助孵化多个亿级玩家

7.4 今年618购物节是疫情以来首个大促,推动各家电商月活跃用户规模达到历史新高,而在另一个流量战场,京喜基于京东强大供应链,叠加社交流量,成首个月活破2亿的购物类微信小程序

7.5 强者恒强的马太效应持续生效,随着6月大促热潮,下沉战略持续赋能,巨头陆续加入“补贴大战”,吸引大量新增用户

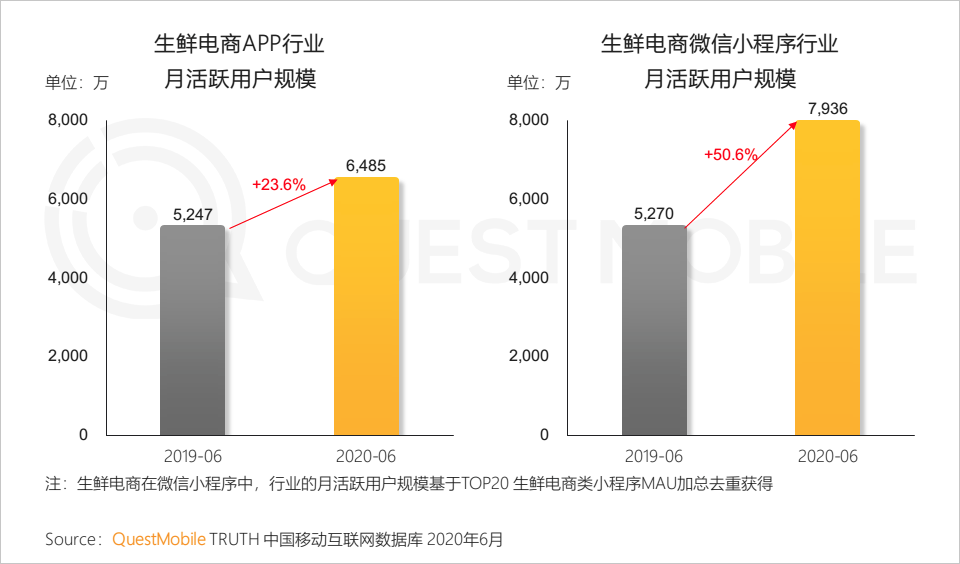

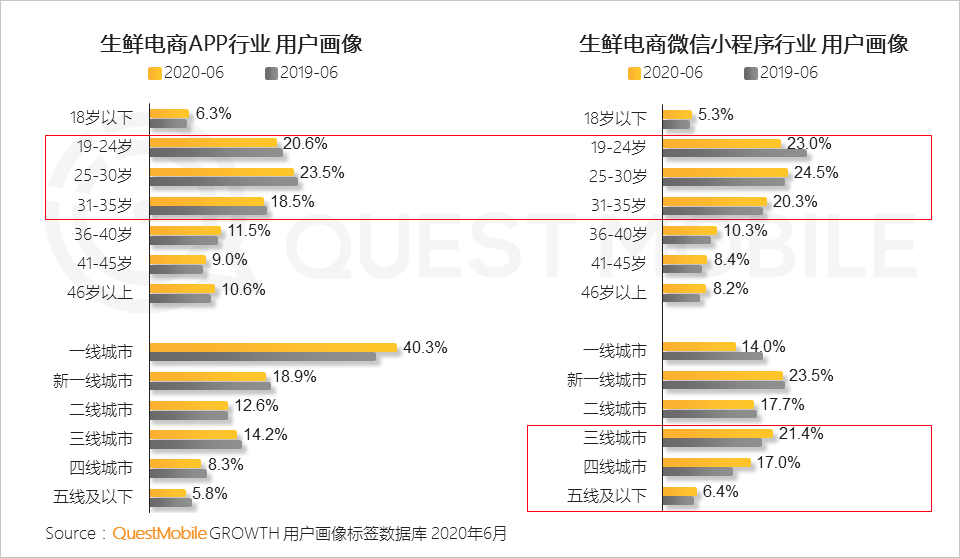

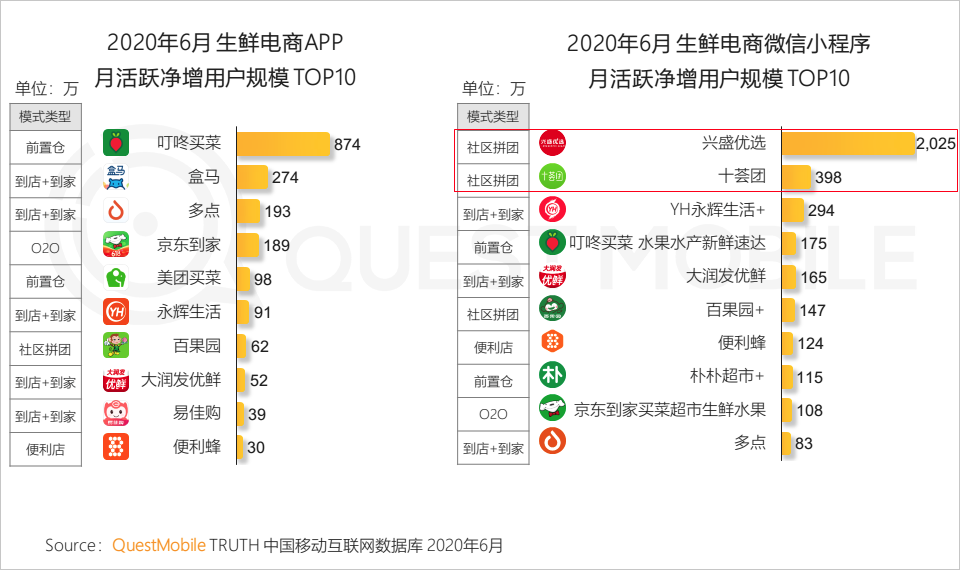

7.6 生鲜电商大受青睐,解决基本的生理需求;通过社交亲友推荐,小程序成宅家在线逛菜场新宠,相比APP行业,用户规模与同比增速均更高

7.7 35岁以下的成年用户是生鲜电商的核心目标群体;在小程序领域,以兴盛优选、十荟团为代表的社区团购正处于风口之上,通过团长社交推荐,为“五环外”用户带来优质安全的生鲜产品

8、新闻资讯

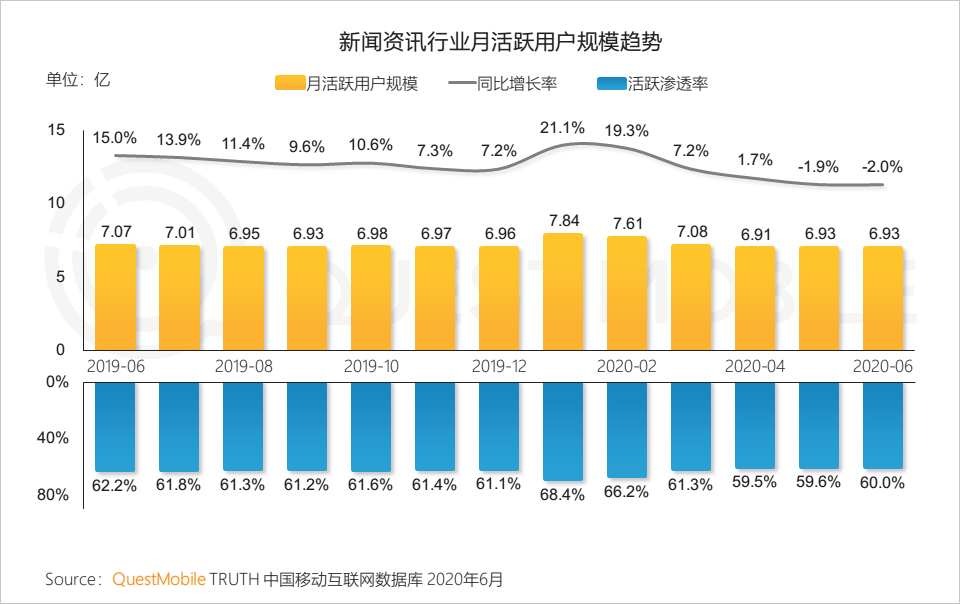

8.1 疫情期间资讯行业的公信力凸显,带动行业快速增长;随疫情回落,月活跃用户规模保持在7亿左右

8.2 今日头条春节系列活动拉升效果显著;随着疫情的爆发,综合资讯APP纷纷上线抗疫专区,紧贴热点话题,发挥新媒体优势

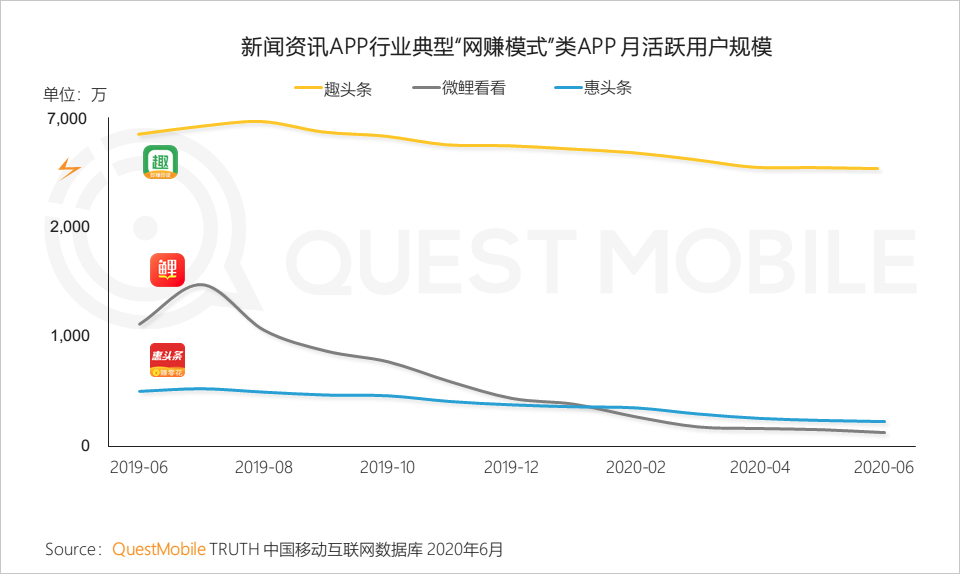

8.3 以金币提现吸引用户注意力的“网赚模式”类新闻资讯APP进入低迷期,竞争加剧及优质内容的缺失导致用户规模流失严重

9、远程协同

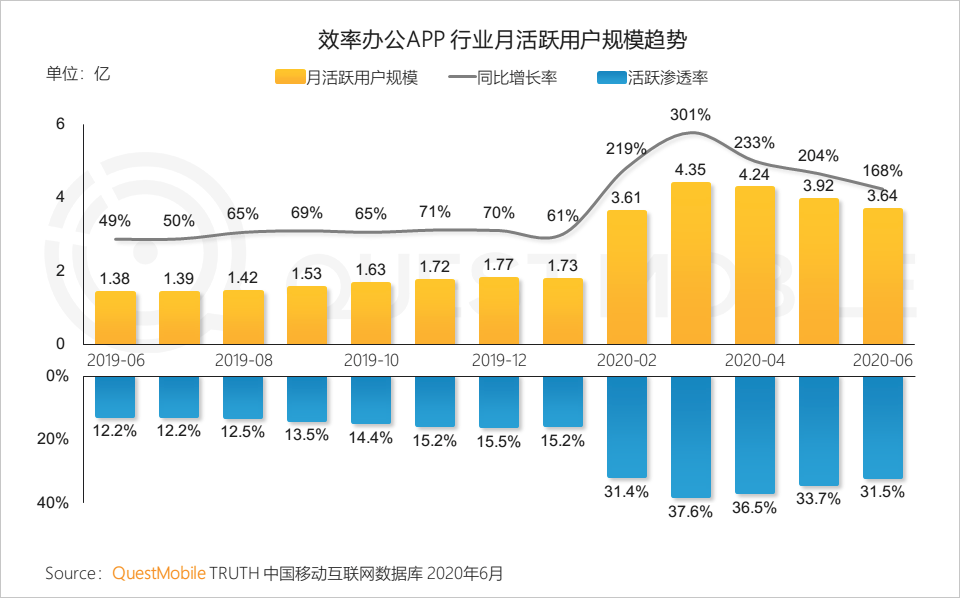

9.1效率办公行业受疫情影响,迎来爆发式增长,随着复工复产推进,用户有所回落,不过仍保持在3亿以上

9.2 疫情让更多40岁以上的中老年、低线城市用户开始“云办公”

9.3 疫情培养了上班族远程办公习惯,典型办公APP用户规模一路上涨,钉钉已经突破2亿,成为国民级办公应用

10、泛生活

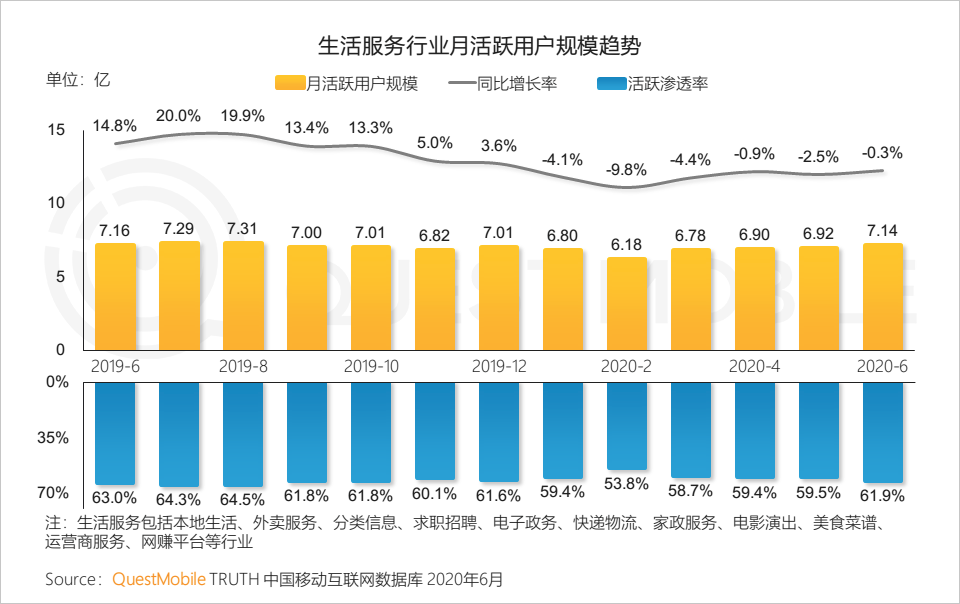

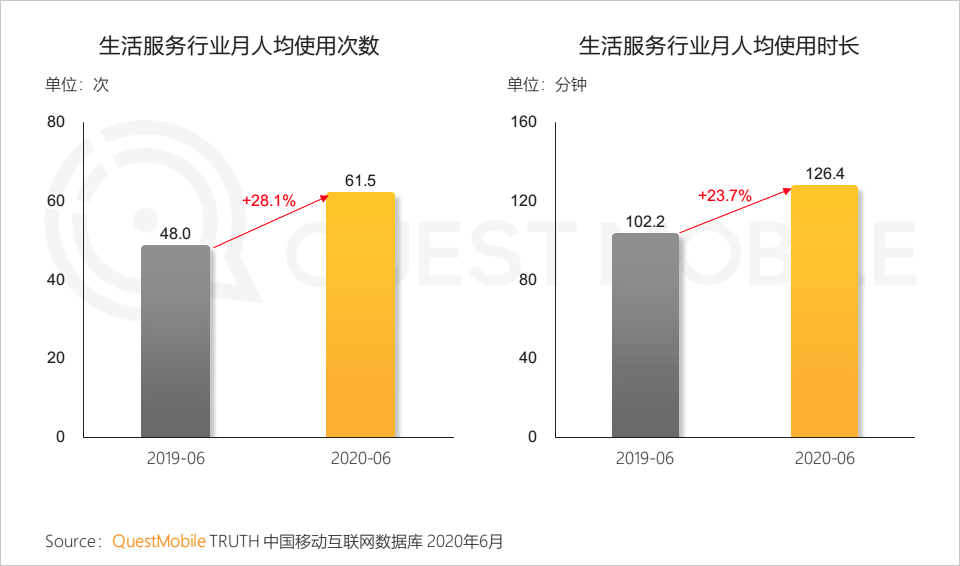

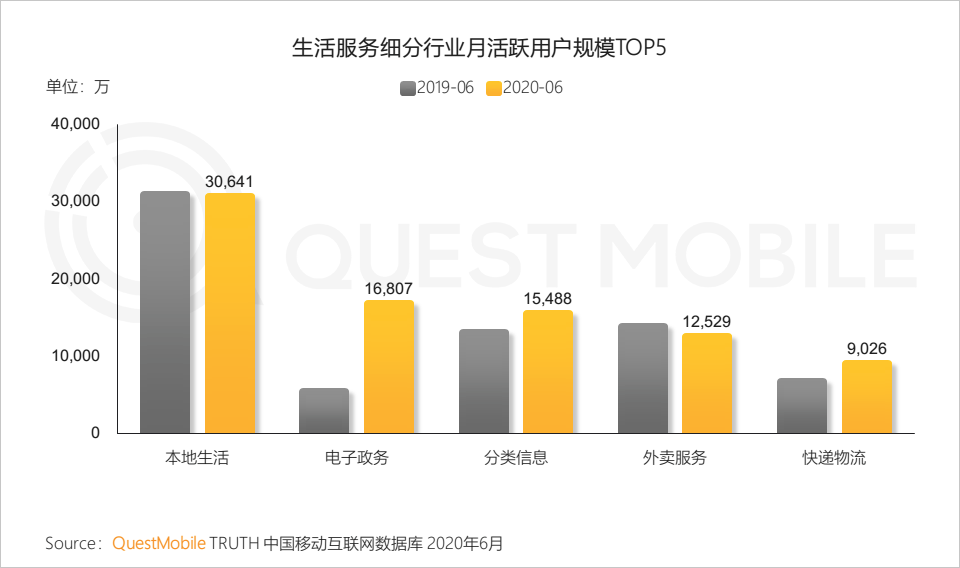

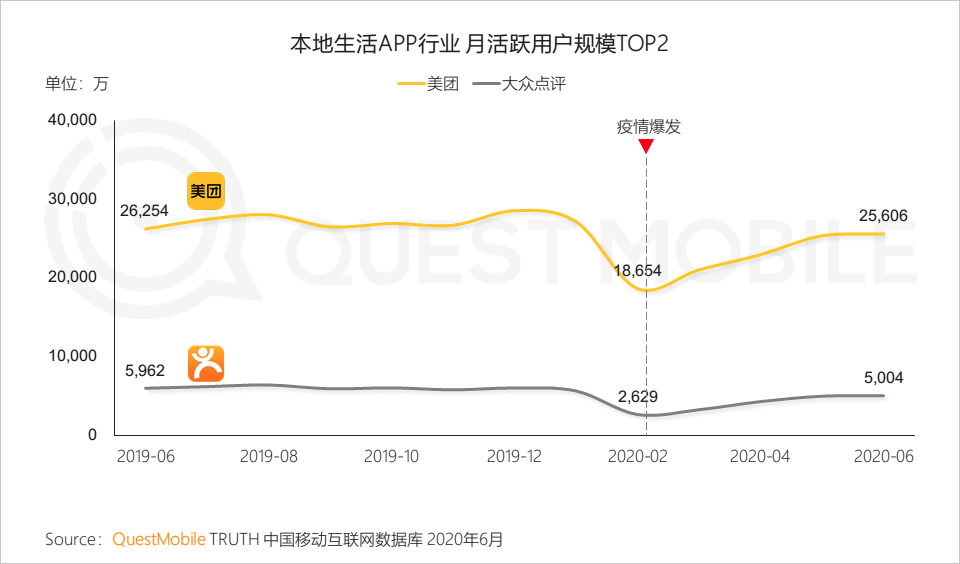

10.1 受疫情影响,用户线下吃喝玩乐需求抑制,生活服务行业今年进入负增长状态;随着复工复产的推进,6月活跃用户数已基本恢复至去年同期水平

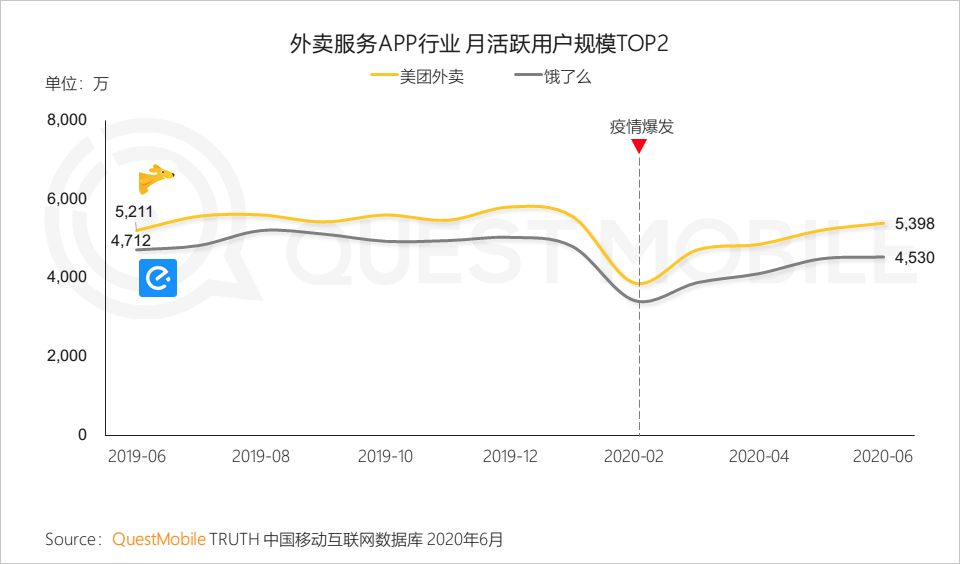

10.2 本地生活、外卖服务等行业受影响严重,疫情信息发布、便民信息查询等需求带动电子政务活跃用户规模上涨

10.3 随着国内疫情防控整体向好,本地生活消费逐渐进入正轨,美团、大众点评联合各地政府推出系列消费活动,拉动本地消费复苏的同时助推活跃用户规模增长

10.4 随着复工复产的有序推进,外卖平台纷纷推出“无接触配送”服务,全力保障用户生活需求,典型外卖APP月活跃用户数逐渐恢复

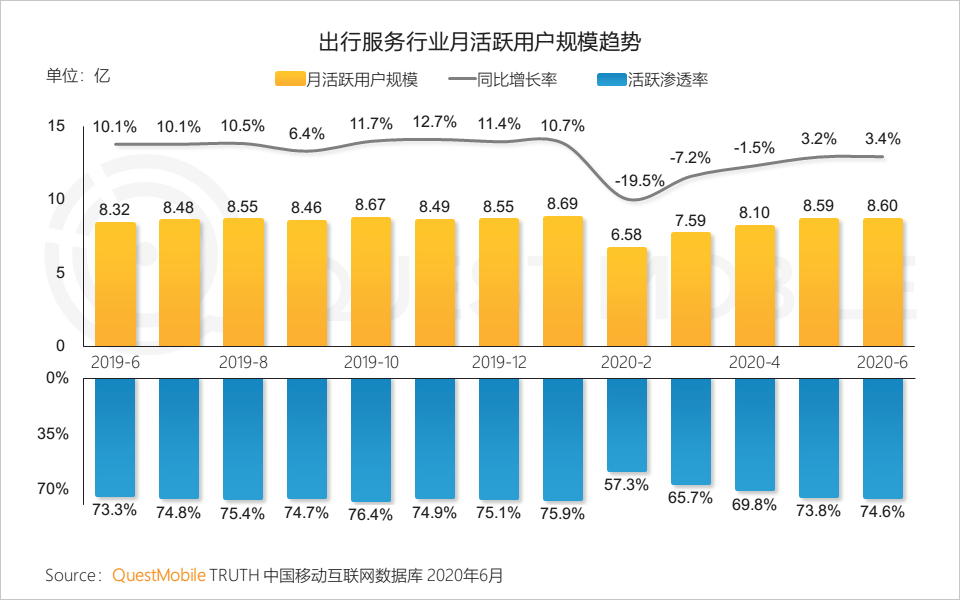

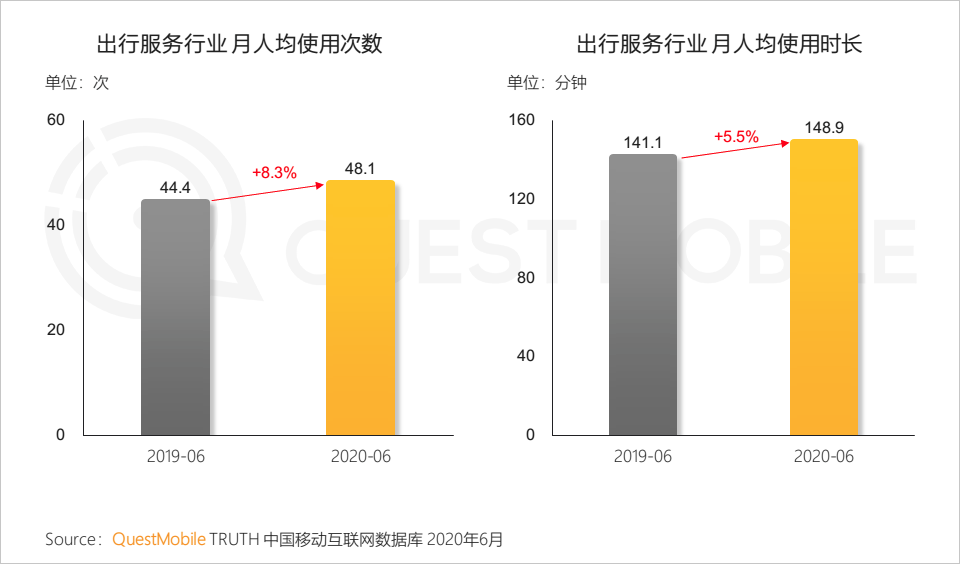

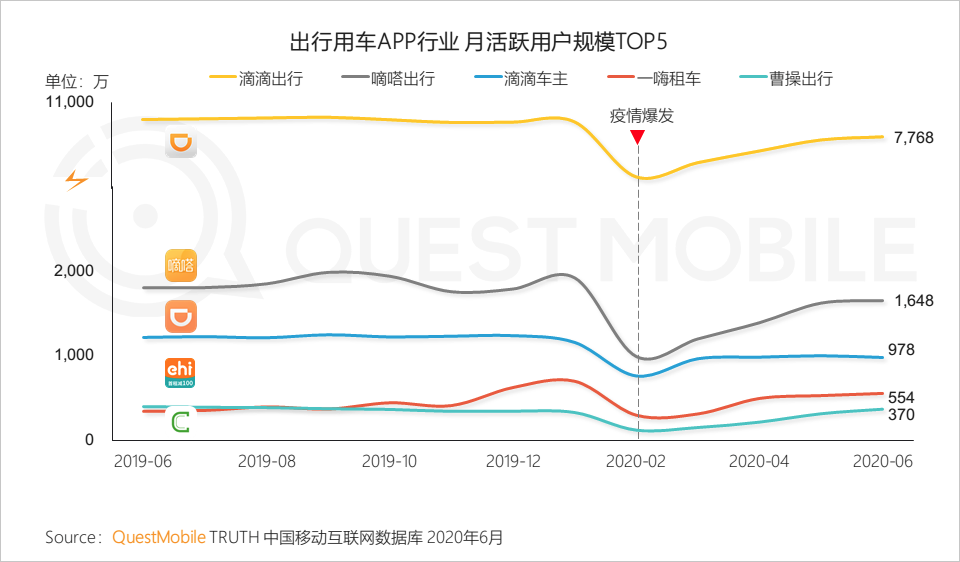

10.5 疫情爆发后,用户纷纷取消出行,居家隔离,出行行业活跃用户规模出现下滑;进入5月以来,出行限制逐渐取消,行业回归常态化

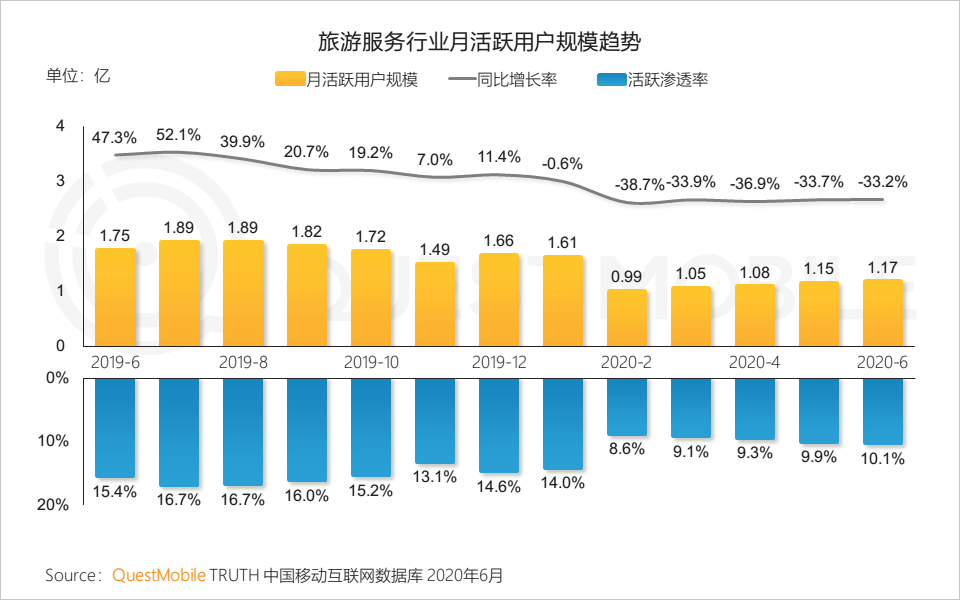

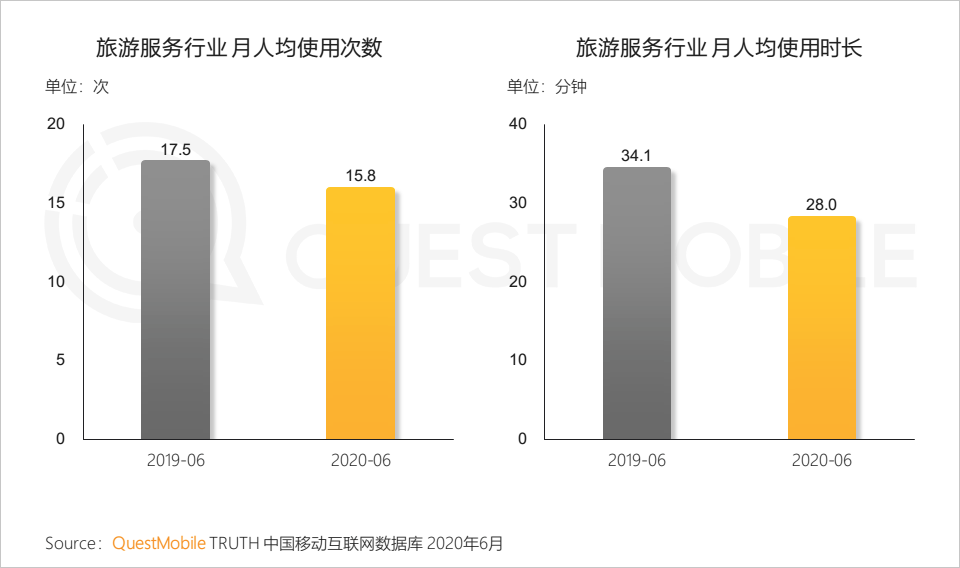

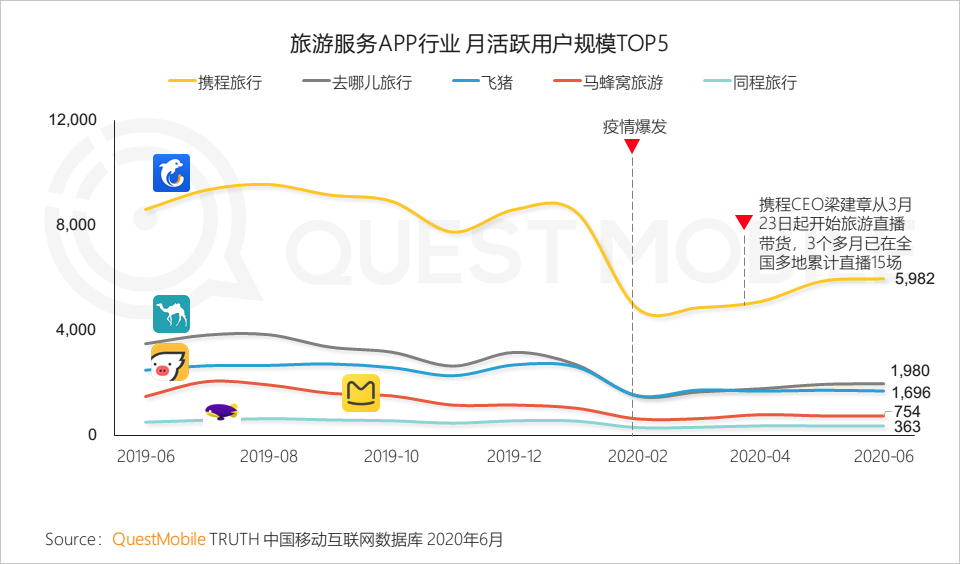

10.6 疫情之下的旅游行业饱受压力,用户对外出旅游依旧谨慎,行业“回血“至去年同期七成水平

10.7 旅游平台积极自救,推出云旅游、CEO直播、文旅直播等助力行业回暖

11、在线教育

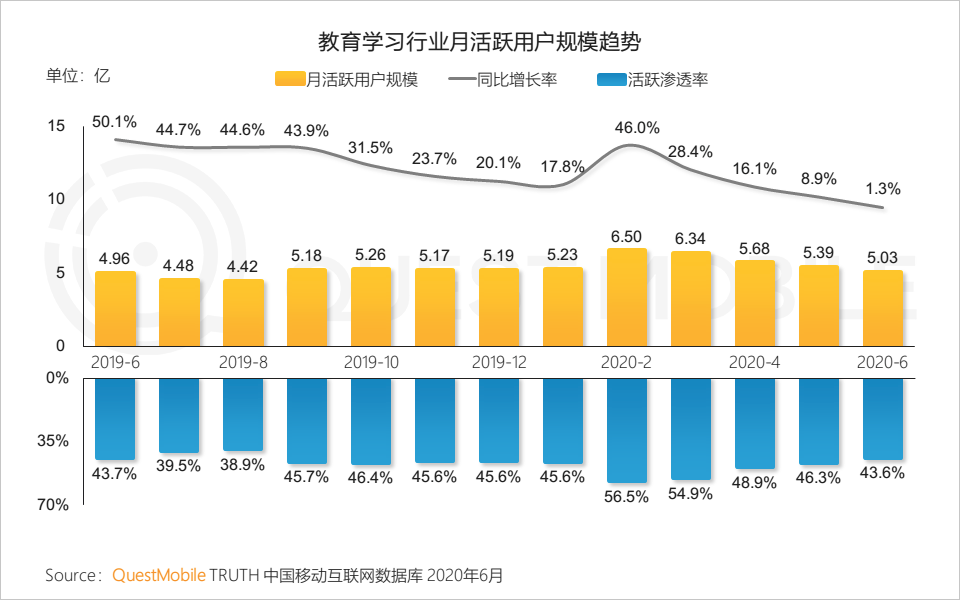

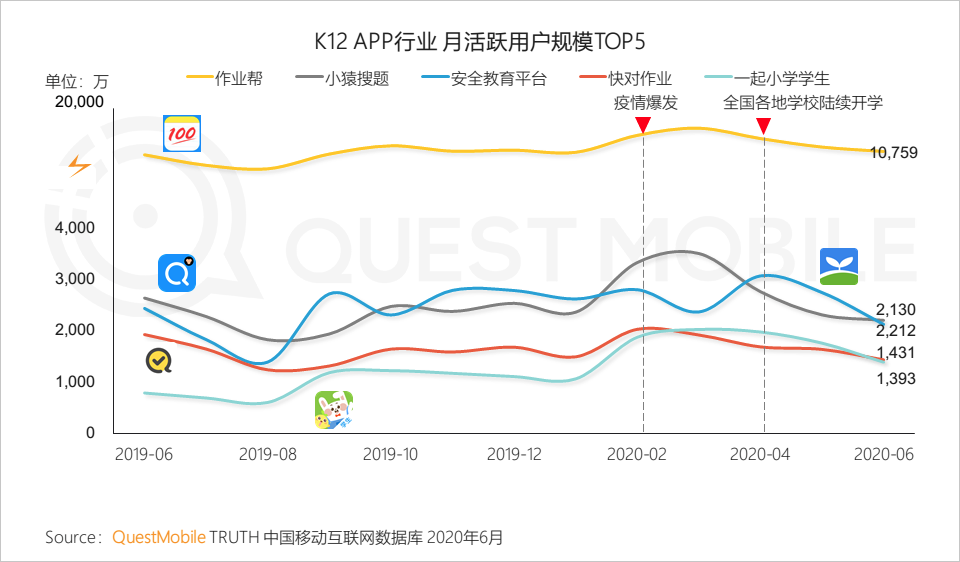

11.1 疫情影响下,远程学习成为高频刚需,拉动教育学习行业活跃用户规模迅猛增长;随着全国大中小学的陆续开学,行业活跃用户规模已回归至疫情前水平

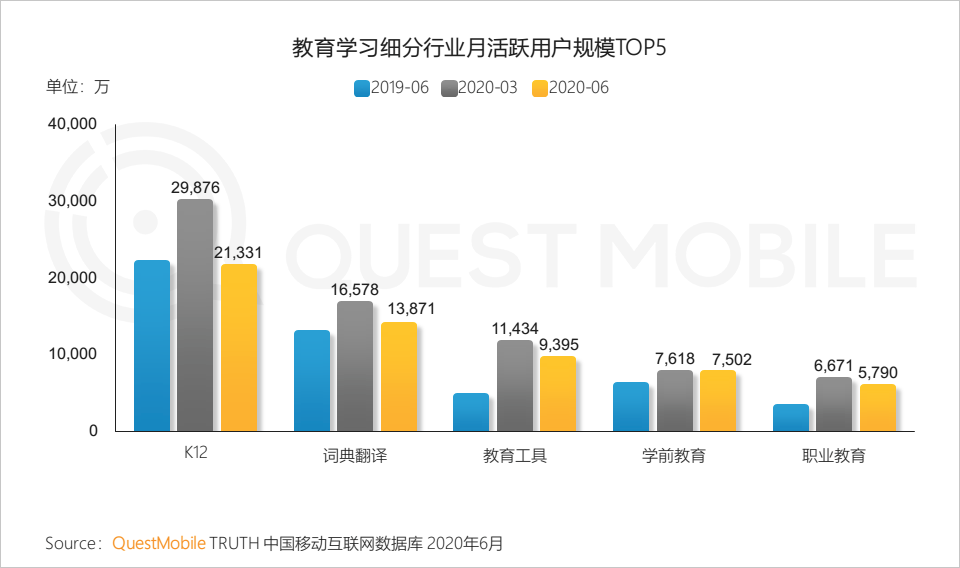

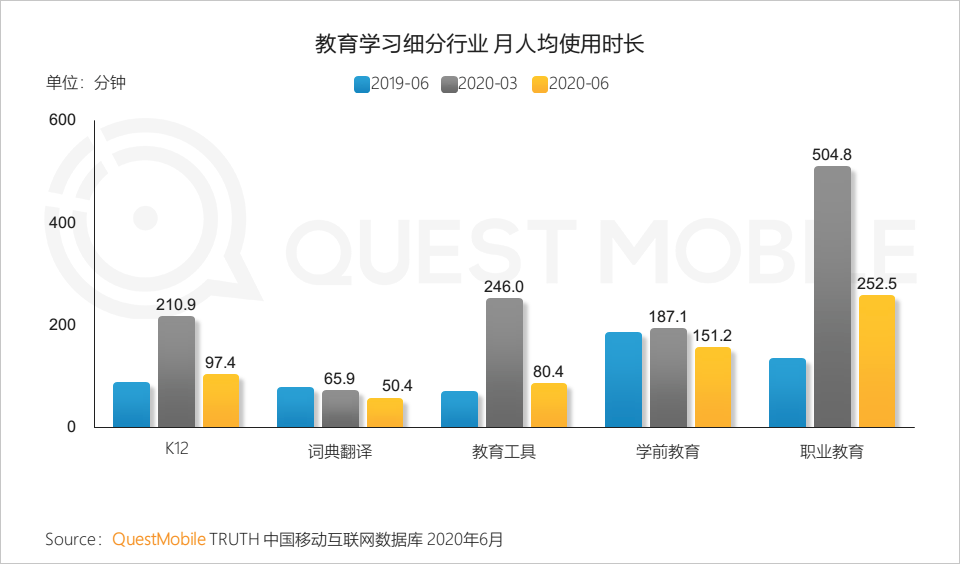

11.2 随着中小学学校教学恢复常态,K12活跃用户规模已回落至去年同期水平;教育工具、职业教育仍保持活跃用户规模及使用时长的增长

11.3 K12在线教育产品积极上线各类网课和直播资源,拉动用户规模增长明显;随着在校学习场景的回归,活跃用户数有所回落

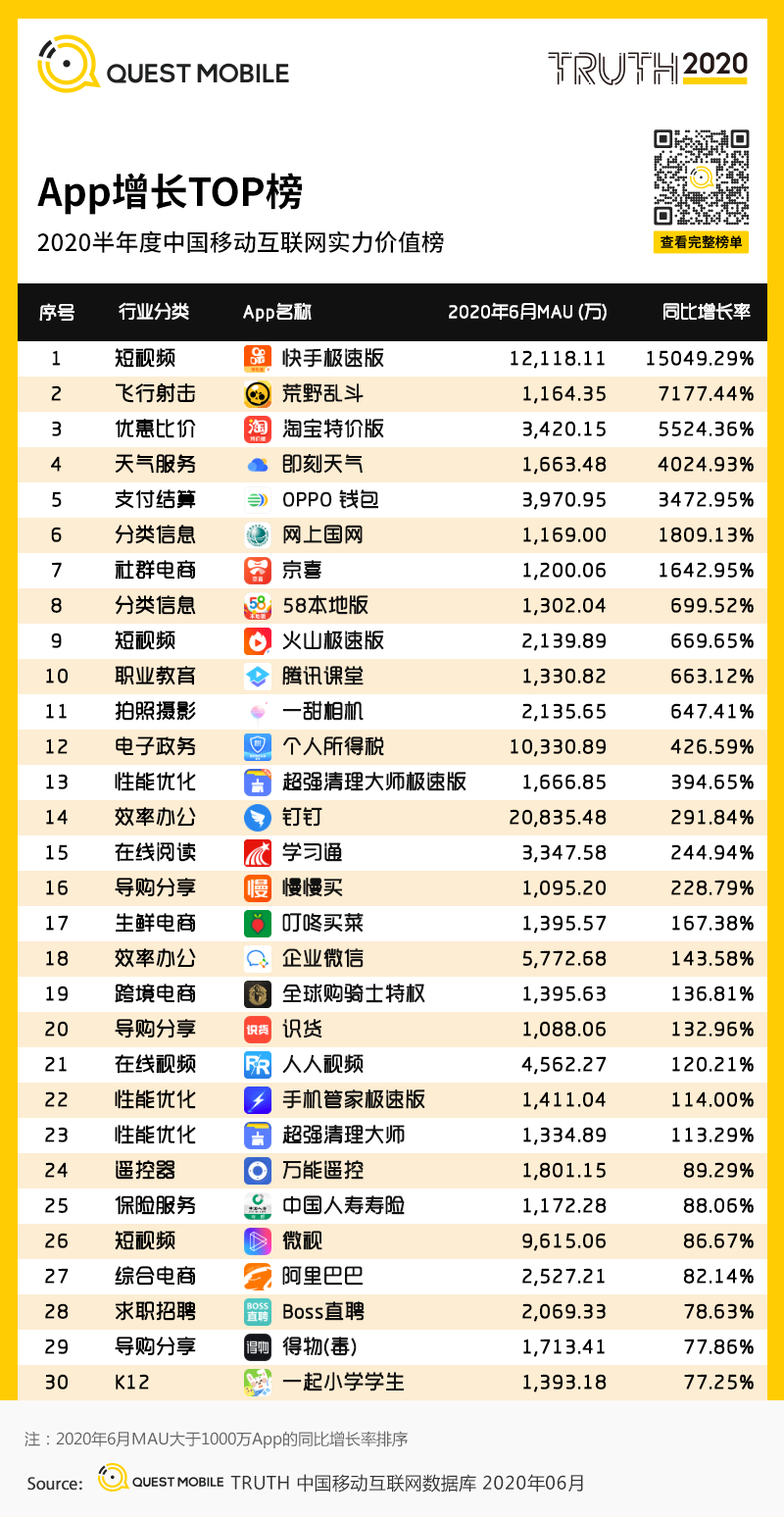

五 2020半年度中国移动互联网实力价值榜

1、TOP30赛道用户规模NO.1 APP

2、App用户规模亿级玩家

3、App用户规模五千万级玩家

4、App用户规模千万级玩家

5、App增长TOP榜

6、微信小程序用户规模TOP榜

7、支付宝小程序用户规模TOP榜

8、百度小程序用户规模TOP榜

9、全景生态流量TOP玩家

10、媒介广告营销价值TOP榜

11、热门行业跨平台KOL综合影响力TOP榜

12、中国移动互联网城市榜单