25亿美元市场规模,2家全球头部上市,国内3家明星企业接连完成新一轮融资,2020年激光雷达赛道持续发力,新技术、新产品陆续亮相,创投热度在理性中回归。

自动驾驶、机器人场景的放量应用,为激光雷达注入新一轮活力。2020年新老玩家的同场竞技中,激光雷达行业主要呈现出哪些特征?技术上又有什么新趋势?资本重点考量创业公司的哪些能力呢?

青桐资本一直关注技术领域。本文将从两部分切入:4大视角直击2020年激光雷达行业的新特征;分析资本对创业公司的考量重点,包括技术维度的2大新趋势、量产层面的4大细分能力。

一 . 激光雷达市场回暖

激光雷达作为先进探测市场的重要组成部分,行业发展与应用场景深度绑定,其中,3个时间点很关键。2016年,自动驾驶火热,激光雷达市场一路走俏,受到资本青睐;2018年,自动驾驶热度到达巅峰后下降,激光雷达随之波动;2020年,疫情下机器人需求上升,激光雷达开始回暖,资本趋于理性。

据MarketsandMarkets数据,2020年全球激光雷达市场规模预计将近25亿美元,2016-2020年均复合增长率为15%。另据国联证券预测,2020年国内市场规模将达10.2亿元。

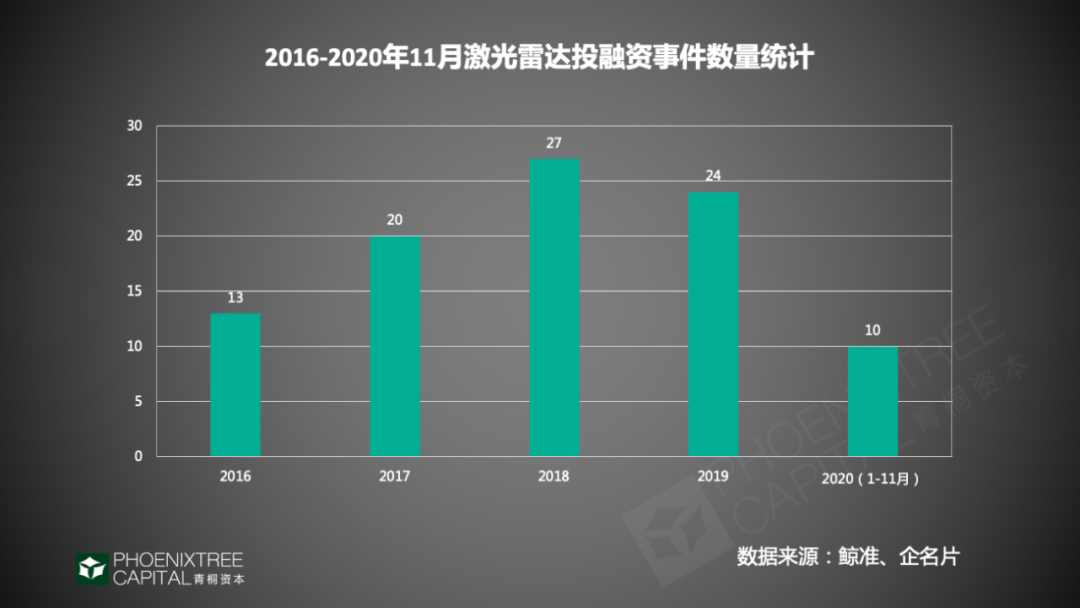

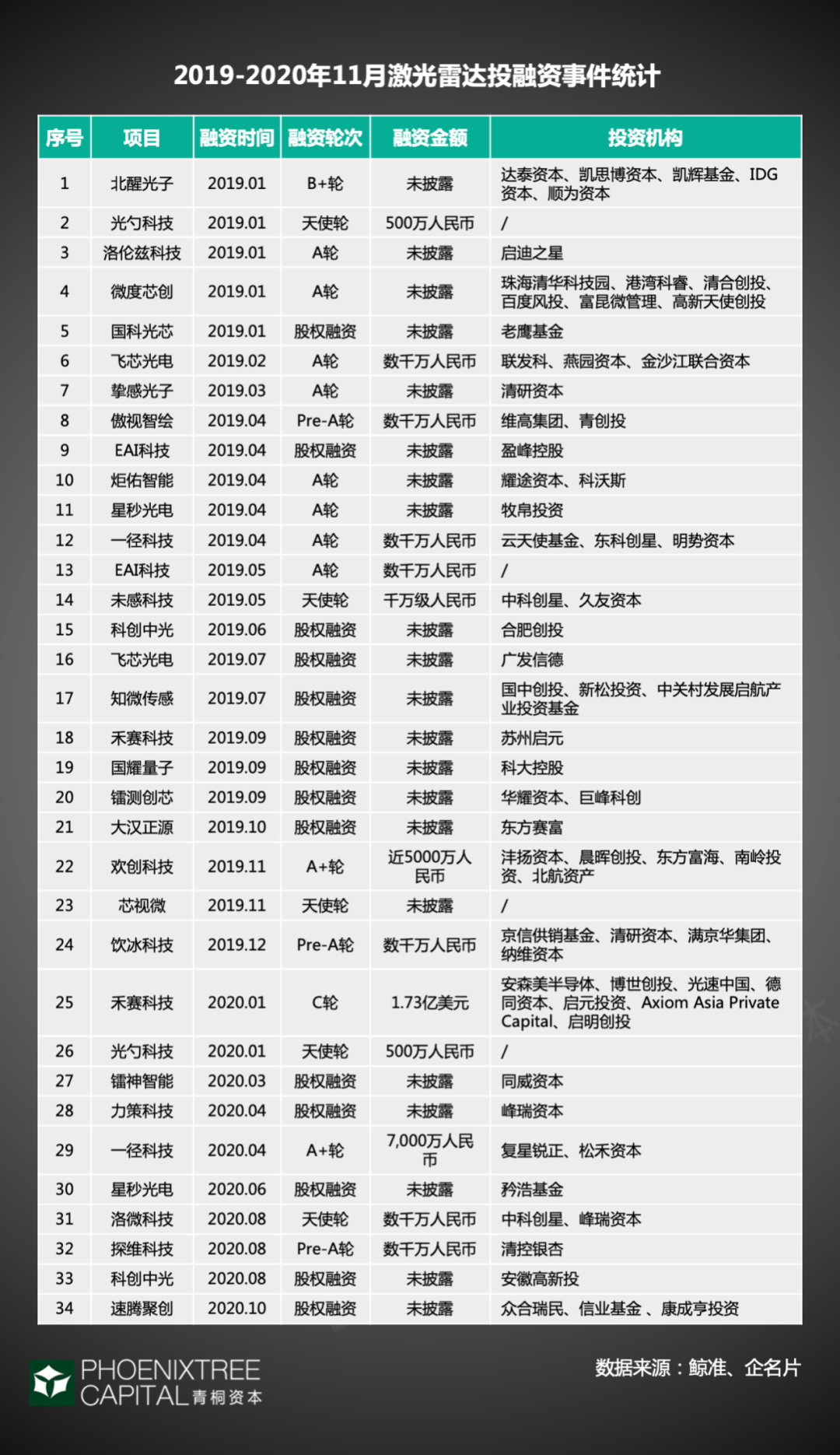

2020年1-11月投融资事件数量,虽未有上升,共10起,但3家明星企业,禾赛、速腾、镭神均完成新一轮融资,其中,禾赛科技C轮融资额达1.73亿美元。纵观2016-2020年,融资事件数量于2018年达到峰值,共27起,随后开始下降。主要受自动驾驶商业化落地周期长,投资更理性的影响。

从资本构成看,主要呈2大特点:1)行业发展早期,自动驾驶风头正劲,多是汽车相关资本布局,清研资本2年间8次出手,北汽2次投资速腾聚创。2)2019年起,美元、头部人民币基金增多,市场趋于理性,技术方案是关注重点,如IDG投资北醒光子、光速中国投资禾赛科技等。

再看二级市场,2020年2家头部公司上市,同样为行业带来利好。9月,激光雷达龙头公司Velodyne借壳上市;12月,头部Luminar通过SPAC合并登陆纳斯达克。

激光雷达,即激光探测和测距,主要通过测量激光发出、收到回波的时间差,确定目标方位、距离、形状。广泛应用于机器人、无人驾驶、移动设备、军事、3D打印等领域。

激光雷达玩家群雄逐鹿,据青桐资本统计,国内目前共46家入局。其中不乏速腾、禾赛、镭神等明星企业,但目前市场集中度不高,有技术优势的创业公司依旧有机会跑出。那么在这个理性发展阶段,2020年激光雷达赛道有何发展新特征呢?

二 . 2020年行业4大发展特征

伴随着自动驾驶行业信心重振,机器人场景持续放量,2020年国内激光雷达市场开始回暖。纵观今年行业发展,主要呈现以下4大特征:

1.技术热点:硅光、FMCW、OPA

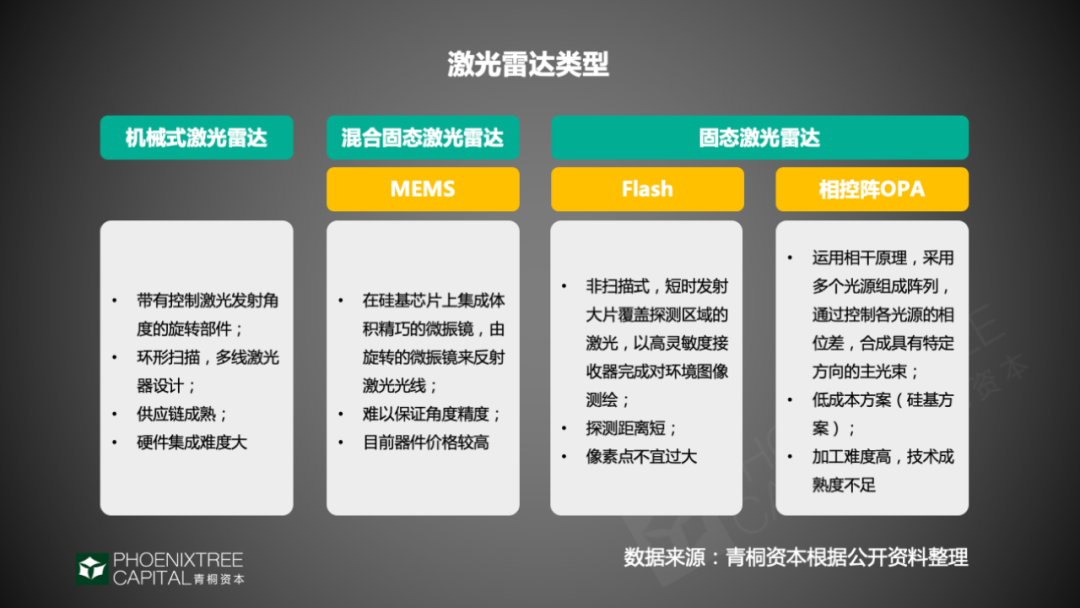

激光雷达的技术路径众多,各厂商都在探索不同技术方案。激光雷达,按照结构不同,如图所示,分为3种:机械式激光雷达、混合固态激光雷达、固态激光雷达。其中,固态激光雷达是目前行业公认的发展方向,具有体积小、成本低的优势。

具体到固态激光雷达整体实现方案,相控阵OPA是近年行业热点,FMCW与之深度结合,在远距离探测、抗干扰上优势明显,据智东西研究,将逐步成为很多厂商在测绘方案上的首选。

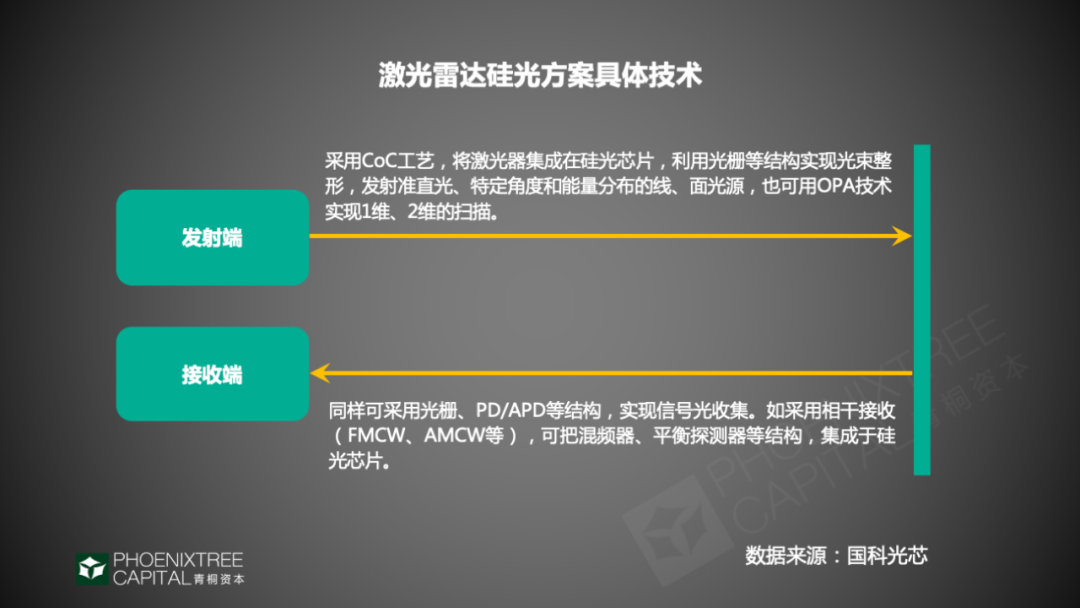

芯片技术路径上,硅光也是行业“热词”,其主要将光芯片、探测器芯片集成于同一硅基衬底。硅光的价值之一,在于大幅降低固态激光雷达成本。来自松禾资本数据,若光芯片大小设计为600平方毫米,基于硅光的OPA固态激光雷达,预计成本可控制在40美元以内。另据国科光芯数据,采用硅光可将昂贵的相干探测技术简单化,附加成本很低。

2.成本:实现突破,迎来千元级产品

成本是激光雷达最大痛点,影响其量产。早在2007年,Velodyne就推出64线机械式激光雷达,售价高达8万美元,主要因为机械式的结构复杂、精密光学元件多,成本高昂。

历经13年,激光雷达技术、价格不断迭代,2020年国内迎来千元级产品。1月,大疆览沃发售的Horizon、Tele-15两款产品,售价分别仅6499元、8999元。成本的降低,无疑将带动激光雷达的放量应用。

疫情期间,也出现一个特殊现象,部分激光雷达价格上涨,这是由于上游供应链价格上涨、供货周期变长导致。据镭神智能官方数据,因供应链减产,2020年3月其全线激光雷达产品价格上调20%。

3.场景:机器人领域成新增量

作为一种硬科技,应用场景是激光雷达发展的重要“堡垒”。激光雷达的应用,涵盖机器人、无人驾驶、移动设备、军事、3D打印等领域。其中,机器人、自动驾驶,是目前最广泛的应用场景。

1)机器人:疫情下催化激光雷达“走红”

机器人需求爆发,是2020年激光雷达应用场景的一大亮点。那么机器人为何装载激光雷达?以应用较早的AGV为例,其主要出于2方面考虑:1)需要避障功能。AGV多采用磁轨导航技术,无法自主避障,激光雷达可解决该短板。2)导航视觉方案需优化。激光雷达可实现路径规划,不用额外安装反光板,定位精度、路径柔性高。今年,激光雷达在工业领域持续放量,据中国移动机器人产业联盟数据,预计2020年AGV市场规模将较上年增长20%。

同时,激光雷达在C端应用场景需求一路走高。其中,扫地机器人销量暴增,据京东数据,1-9月扫地机器人销量同比增长91%。科沃斯、小米、美的、云鲸等激光导航式扫地机,主流都采用EAI激光雷达方案。在手持终端场景,今年iPhone 12 Pro系列、iPad Pro都配备了激光雷达扫描仪。

2)自动驾驶重振旗鼓,陆续规模量产

安全是自动驾驶的“第一要义”,作为高级自动驾驶传感器的主力担当,激光雷达方案安全性更高,据ElecFans,可达99.99999%,摄像头、毫米波雷达等传感器仅保证99%。

自动驾驶场景,目前处于回归理性时期,多数在研发测试阶段。据智能车联数据,截止2020年6月,北京已向13家企业共77辆自动驾驶汽车发放测试临时号牌。青桐资本与业内创始人、投资人交流认为,预计未来5年将基本实现落地。来自摩根大通数据,2025年中国自动驾驶市场规模预计超71亿美元,5年间年均增长率将达33%。

另外,激光雷达技术在自动驾驶领域历经了从机械式到固态的演进。目前,陆续开启规模前装量产,6家乘用车企先后宣布在量产车搭载激光雷达方案。2018年,奥迪A8搭载法雷奥4线SCALA激光雷达,2020年小鹏称其2021年新款车型将搭载激光雷达。

4.玩家:科技巨头跨界入场,竞争白热化

激光雷达玩家,国内目前共46家入局。其中,3家明星企业入局较早,融资进入中后期,包括速腾、禾赛、镭神;另外也有初创公司专注前瞻技术,如北醒、北科天绘、国科光芯等。以采用FMCW技术的公司为例,目前仅3家,据公司官方数据,洛微已初步完成样品;光勺计划今年第4季度实现量产。这些企业都属于激光雷达领域的“原住民”,其在技术路径、扫描方式、探测方式、应用场景上的方案详见下图。

另外,今年华为、大疆两大科技巨头“跨界”入场,也加速了行业竞争。2020年华为、大疆览沃先后发布采用旋转扫描架构的混合固态激光雷达,12月21日,华为正式发布车规级96线中长距激光雷达。

纵观国内激光雷达市场,本土企业在成本上有优势,国外玩家仍面临“水土不服”的问题。2019年Velodyne宣布退出中国市场,其产品售价高昂,从3999-70万美元不等,相对国内品牌缺乏价格优势。

激光雷达新老玩家“同场竞技”,技术、量产是行业公认的2大竞争力。那么,2020年技术上主要呈现什么新趋势?量产上投资机构主要关注哪些能力呢?

三 . 激光雷达创投新风向

2020年市场趋于理性,资本出手时重点会从哪些方面考量?青桐资本与赛道相关创始人、投资人交流后认为,根据标的发展阶段不同,有2大方向:1)初创公司,主要看前沿技术;2)发展到一定阶段的公司,主要看量产。

1.初创公司考量点:技术路径

所谓前沿技术,主要看其在探测距离、探测精度的性能是否提升,能否解决成本痛点。激光雷达技术方案众多,各家都在探索验证阶段。其中,硅光、FMCW作为新技术趋势,近年受到创投广泛关注。

1)硅光:IC到PIC的演进

硅光方案,将复杂的光学器件,集成在一颗硅光芯片,采用CMOS工艺加工。运用该技术的激光雷达,具有2大优势:体积小、成本低。据国科光芯数据,目前技术可将整个模组的IC部分也集成在硅光芯片,或分开两片加工,用Flip Chip、BSI、TSVs等成熟工艺贴合,实现小型化、成本最小化。

硅光方案的配合,也可解决其它技术路径本身的困境。早期OPA发展中,阵列数较小,旁瓣、发散角、扫描角度等问题严重,结合硅光,阵列数增加,以上问题可大幅改善。

在激光雷达领域,硅光尚处于萌发阶段。但其并非新生技术,1985年由美国贝尔实验室提出,目前广泛运用于光通信领域。全球在激光雷达应用硅光的玩家较少,国外有Analog Photonics、Voyant Photonics、ScantinelPhotonics等;国内仅2家,国科光芯、洛微科技。其中,国科光芯于2019年完成新一代硅基光学OPA固态激光雷达芯片流片;2020年洛微推出基于硅光OPA的200线纯固态成像级激光雷达。

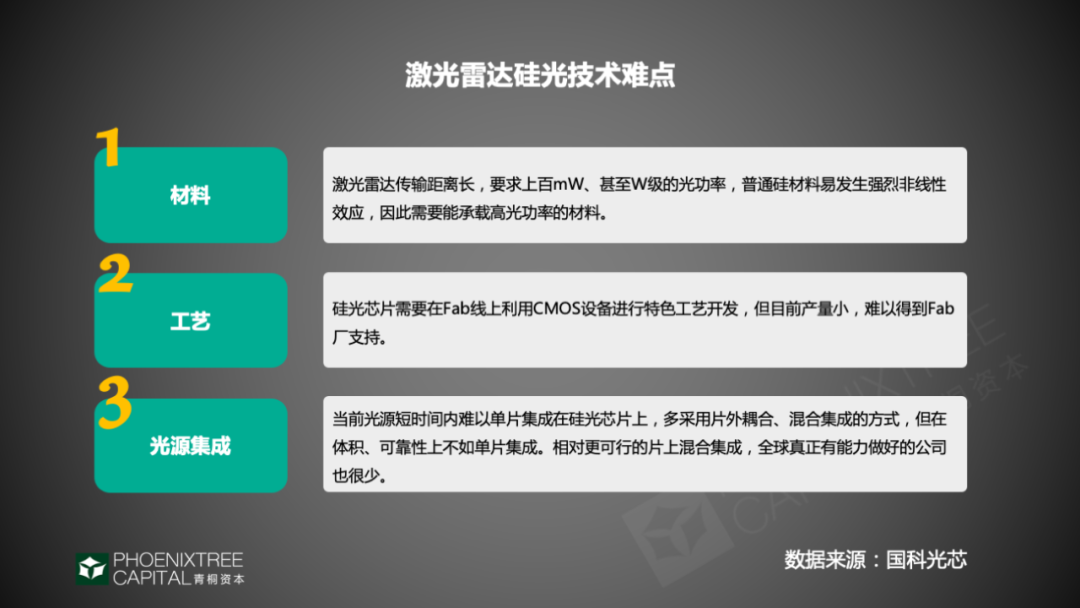

材料、工艺、光源集成这3大要素,是目前全球硅光技术普遍面临的难点。但国内整个行业、入局企业也在逐步攻克这些世界性难题。陆续打通硅光工艺平台,各地建设硅光Fab平台,如中科院微电子所、中国电科38所等,为硅光激光雷达量产打好基础。

2)FMCW:测距技术的“冉冉新星”

激光雷达的测距方案,主要有2种:FMCW、ToF。其中,ToF是主流方案;FMCW近年受到创投瞩目。其又称调频连续波,主要通过在扫频周期内,发射频率变化的连续波,利用频率差、多普勒效应,确定物体位置、测量物体速度。

业内有观点认为,FMCW有4大优势:探测距离远、灵敏度高、成本低、功耗低。据高工智能产业研究院,FMCW的灵敏度超ToF十倍,功耗比其低1000倍。

在激光雷达具体应用上,FMCW目前还处于试水阶段。主要因其技术门槛高,对系统集成、信号处理算法方面要求严格。全球采用该技术的玩家不多,自动驾驶领域有Analog Photonics,消费领域AEVA、Point Cloud等公司入局。国内现在也仅3家,分别为国科光芯、洛微科技、光勺科技。

技术的前沿,使FMCW创业公司获得全球巨头青睐。2018年宝马、丰田投资Blackmore,2019年光学巨头蔡司独家投资Bridger Photonics。

2.一定阶段企业考量点:量产能力

激光雷达赛道百家争鸣,产品谱系日益丰富。量产,成为投资机构对发展到一定阶段企业的考量重点,主要可细分为4个维度:

第一,应用场景能否起量。据高工智能产业研究院数据,L3以上自动驾驶方案必备激光雷达,按整车装配2-4个,单车成本800-1600元,市场渗透率20%估算,国内激光雷达市场规模将超150亿元。

第二,价格、产能能否支持规模化。这要求产品内部模块在设计时,需考虑适应量产的模块,减少人工介入环节,并在后期大批量生产的供应链上,做好储备。

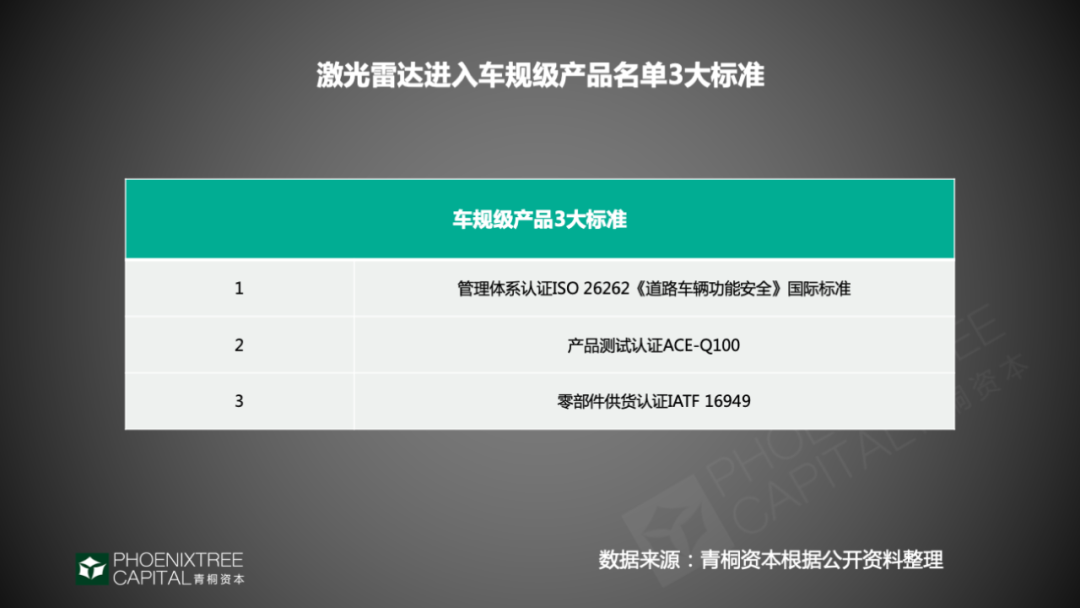

第三,能否通过车规级测试。激光雷达产品达到车规级,需通过3个标准认证,进行车规振动、冲击、温度循环等试验。目前,国外仅法雷奥SCALA是唯一量产的车规级激光雷达;2020年11月,镭神智能CH32混合固态激光雷达,在国内率先通过车规级认证。

第四,有绑定的大客户。激光雷达产品性能,离不开客户需求,大车厂在性能、价格、车规、可靠性、质量等层面都有明确指标,可使激光雷达研发企业少走弯路,并有持续订单。

四 . 总结

2020年,随着扫地机器人持续起量,激光雷达逐渐从自动驾驶的“神坛“,走向更大众化应用场景,需求快速攀升;同时,部分车型自动驾驶方案落地,也为该赛道带来进一步利好。据Velodyne,到2022年其市场规模将超120亿美元。

历经13年发展,激光雷达赛道加速洗牌。众多留存玩家中,既有在行业“摸爬滚打”多年的实力玩家,也不乏具备前沿技术优势的初创公司、“来势汹汹”的科技巨头。

激光雷达技术路线百家争鸣,目前尚未有明确的技术方案胜出。我们注意到,传统机械式、半固态激光雷达,在成本、三维点云技术等方面遇到瓶颈;全固态激光雷达,在消费级、车规级场景持续推进,但也面临着分立式、集成式2种技术路径的思考。

从整体行业发展趋势来看,主要有2大亮点:第一,采用OPA、相干探测的技术方案,正逐步被客户认可,并获得资本关注。这2种技术并非新概念,2020年其技术突破取得实质性进展。第二,硅光CMOS技术,目前海内外多家厂商正积极研究、突破。硅光现阶段向光传感场景延伸,除了考验厂商在光子集成技术方面的积累,更注重对材料体系、集成工艺、流片工艺、封装工艺等全流程的把控能力。作为芯片级的集成方案,硅光在未来超低成本、超高可靠性的全固态激光雷达方案中,也将占据重要环节。