出品 | 十亿消费者(ID:gjgc168) 作者 | 李玲

如果以2012为共享出行的开端,则2021年,是第9年。而即将走向下一个阶段的共享出行,似乎进入了存量争夺的内卷阶段:

行业竞争激烈而创新式微,产品细化而用户分散,商业模式趋于固化而鲜有新生物出现。

具体表现在:一方面,网约车与单车的月订单都稳定在数亿量级,但规模效应的实现并未从量变升级为质变。不论是两轮车还是四轮车,其商业模式都是在原始基础上进行调整完善,形态固定。

另一方面:市场基本定型,一超多强的局势形成。滴滴以月订单上亿成为网约车的超级主力,美团打车、高德打车以聚合平台为主,通过自有用户形成流量池;更细分场景的平台通过主打高端专车、接送机等服务场景,用B2B模式把控服务质量,也得到了稳定的用户。

用户、市场、平台三方面都趋于稳定。或代表着,共享出行进入了更精细化的运营时代,但也意味着,行业缺乏新的增长动能。

而随着滴滴、哈啰、嘀嗒等头部平台的上市计划相继曝光,2021年将成为共享出行至关重要的一年:要么继续在内卷中厮杀,要么冲破3%的市占率,找到更大市场。

共享内卷

按照一般定义,共享出行分为两轮与四轮,两轮以共享单车为代表,四轮以网约车为主,顺风车为辅。

至2019年,两轮市场基本被哈啰、滴滴、美团瓜分完毕。2020年,各个平台顺着共享单车打开的市场入口,又将变现能力更高的电单车推到下沉市场。而电单车,除了巨头加入时溅起一些水花,2020年年末再无声响。

电单车作为共享单车的延伸和补充,能补全用户出行需求的闭环。借助低线城市以及乡镇的单车运营经验,各平台的电单车快速营收转正,市场份额也基本在单车的市占率上延续。

而数据表明,两轮车的增长已经见顶。

交通运输部披露,2019年,“最后一公里”的主力共享单车日均使用约4570万人次。到了2020年,这一数字变为共享单车日均订单超4570万。也就是说,共享单车一年内仅仅突破了4570万单。

四轮车的情况亦是如此。

四轮车以网约车与顺风车为主,前者高频低单价,形成了巨大的流量池;后者低频高单价,但有着无法忽视的高毛利,是平台变现的重要力量。

作为平台的引擎业务,网约车的增长速度并不乐观。至2019年底,全国网约车覆盖400多个城市,日均使用量达到2000万人次。而根据交通运输部近期晒出的“成绩单”,2020年,我国网约车日均订单2100万。

也就是说,2019年到2020年,我国网约车的日均单量多了仅100万单,即增长5个百分点。

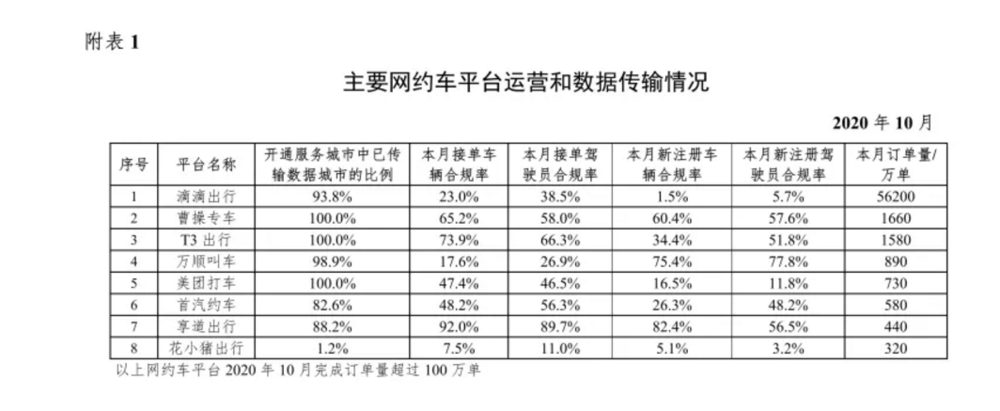

增长见顶,原本一家独大的市场也逐渐被一超多强的平台分布所替代。2020年下半年,连续数月单量突破100万的八家网约车平台,除滴滴与花小猪,T3出行、曹操出行、万顺出行、美团打车、首汽约车、享道出行这六家成为名单中的固定代表。

“内卷本质上要靠技术的进步来破解,因为技术进步会推动产品创新、提高监管效率。网约车想进入下一阶段,一是需要供给端大规模扩张,理想情况是每个中国的车主都能成为运力;二是需要时间,现在监管没有明确的合乘鼓励措施,技术也没有让这个事情更便捷。”哈啰出行副总裁江涛称,现阶段平台仍未发挥互联网的价值。“真正发挥的是拼车,但拼车对供需匹配的要求极高:供需密度越大,成本就越低,成本越低,用户就越多,这样才能形成正向循环。”

共享出行的核心业务增长几近停滞,想要持续发展,钱是不得不面对的问题。头部平台的上市计划也相继开启。

2020年10月8日,嘀嗒出行向香港交易所公开递交招股书;2020年7月,哈啰对外承认考虑科创板上市;2021年1月4日,晚点报道称滴滴计划于2021年上市,目标估值约为600亿~800亿美元。

在疫情反复的经济形势下,上市势在必行,但又难以确定。嘀嗒招股书中未披露发行股份以及估值相关数据,招股书公布至今已有三个月,未有下一步动作。哈啰虽然早在2019年就谋划上市,但松口上市的前提是“如果有机会”。

因此,滴滴的上市估值以及二级市场表现就意义重大,将为后来者进入资本市场提供明确参照。

网约车下沉

从2012年到2020年,网约车生长了八年,在中国出行领域的渗透率仅为3%。柳青此前称,对比电商发展到第十年渗透率才达到8%,目前在零售消费中渗透率达到26%,网约车依旧充满想象空间。

按照十年破局的想法,共享出行的未来将被押注在接下来的2021年。

在2020年,共享出行一边接受着最大的挑战,一边又迎来新生的机遇。柳青此前称,2020年疫情来临,滴滴订单归零,到国庆前才再次达到新的峰值。

2020年10月,网约车监管信息交互平台共收到订单信息6.3亿单,11月,这一数字变为6.6亿单,单月增长不到5%。

网约车单量恢复,但增速趋于停滞,仅有的增长也与新平台出现有关。

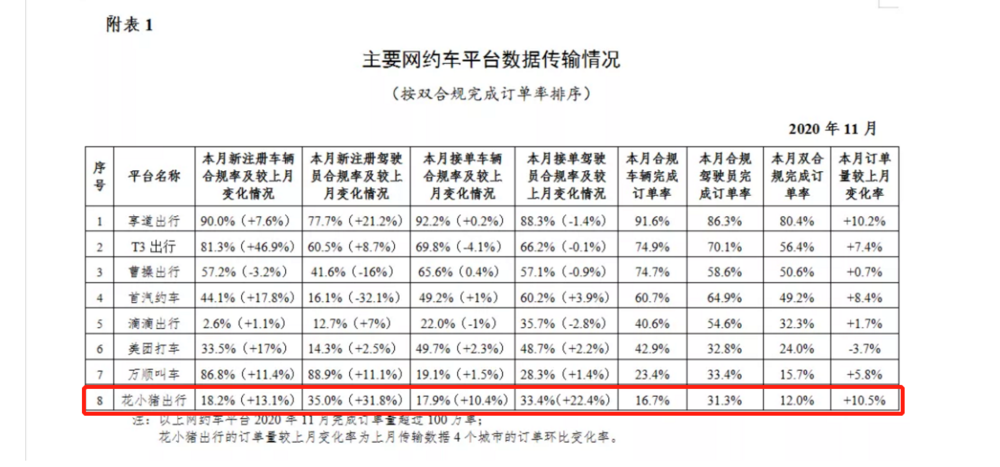

根据交通运输部公布的11月份网约车行业数据,订单超过100万的八家平台中,月新增注册合规车辆、合规驾驶员、合规接单率,以及较上月订单都呈正向增长,且都超过十个百分点的只有花小猪。(虎嗅此前介绍过花小猪,可点击查看)

看上更下沉或者说性价比更高的网约车市场的不只滴滴。

2020年11月,哈啰开始在广东中山市试运营哈啰打车,12月下旬,又增加了三个试点城市河源、汕尾和惠州。选择广东中山这样的低线城市,江涛称一是因为哈啰顺风在广东的用户基础较好,其次广东本身是个出行需求与供给都很充足的地方。

江涛透露,哈啰自营网约车的模式不是纯粹意义上的自营网约车,也不属于聚合平台,与滴滴的模式比较接近。“哈啰打车会打全品类战略,根据人群与定价为业务分类。目前在中山的佣金是15%。”

在外界看来,网约车不论用户端还是供给端都已经接近饱和。江涛则认为,通过网约车的短暂试运营,可以看到中国有非常庞大的“五环外”群体,“巨量的下沉人群对更高性价比的出行消费,需求非常强烈。”

2020年,网约车行业一个显著变化就是逐渐分化,针对不同群体提供不同调性服务的平台越来越多。如消费能力良好的用户会很挑剔,对供给端的要求自然会高。北京、上海等一线城市,主流用户以高收入群体为主,网约车也以专职司机的服务为主。

“哈啰大概率不会发力大城市,因为一线城市不是我们的服务场景。”江涛称。

哈啰看重的是全国范围内的小城市,这些地方一方面准入门槛较低,另一方面,工作与生活节奏慢,用户对时间敏感度较低,司机对单位时间赚的钱要求也不高,供需端的成本都较低。

现阶段主流打车群体月活跃在1亿左右,而中国注册过网约车证的司机仅有4000万人,供需差距明显。随着网约车技术的演变,供需关系更匹配,集中在一二线城市的网约车平台将会更高效。

因此对头部平台来说,渗透下沉市场是必然选择。

顺风车突围

值得注意的是,哈啰做自营网约车,很大原因是能为顺风车用户提供新的消费场景。

顺风车业务低频率、高单价,平台运营成本低,通常是网约车平台的现金牛业务。在疫情的影响下,更多私家车主加入了这种灵活的分享出行中。

2020年6月,哈啰顺风车业务开始恢复,到12月底,业务规模相比2019年已经大幅增长。2020年一整年,哈啰的顺风车规模相比2019年实现翻倍增长。不仅如此,虎嗅获悉,哈啰顺风车的用户相比2019年增长了200%,车主则更是增长了超过80%。

但顺风车面对的挑战仍然严峻。

从顺风车领域目前的头部平台嘀嗒招股书来看,平台注册的顺风车车主不到2000万,认证通过的不足1000万。按照中国私家车的数量来看,顺风车仍未走出初期阶段,车主和用户两端的的渗透率非常低。

这意味着,顺风车行业会经历漫长的发展期。

而现阶段私家车供给分散,成为平台车主需要一定的时间周期,“我们曾经试图用更快的速度让车主到平台上来,但通过这一年的运营发现,其实很难做到。” 江涛称。

并且,顺风车业务的复杂度也越来越高。很多问题如司乘预期不一致:车主认为平台的定价太低,乘客认为车主收费过高,过路费、过桥费都应由车主承担,因为车主是顺路。这种长期存在的预期不一致,会让用户服务体验下降,平台也不得不为过多的投诉加大投入。

除了行业本身的问题,顺风车的低频特性,使其很快在现有市场规模下触达订单天花板。

以嘀嗒为例,其顺风车业务在2017年、2018年、2019年的订单数量分别为2360万、4820万与1.79亿,2018年、2019年同比增长分别为104.2%和270.5%。

但这并非是用户规模效应下的自然增长。

笔者曾分析过,2017、2018、2019,嘀嗒的营业收入分别为0.49亿元、1.18亿元和5.81亿元。同一时间,嘀嗒的销售与营销开支也发生了同样的变化趋势:2017年0.99亿元,2018年10.94亿元,2019年2.19亿元,分别占同期总收益的203.0%、930.7%及37.7%。

也就是说,嘀嗒2019年顺风车增长的1.3亿订单,是比前一年多了近10倍的营销投入而来。这个投入产出的性价比显而易见的低。

顺风车本身的变现率可观,但高额补贴与营销对订单增长的推动作用有限,如何突破用户限制,让顺风车贡献更多、更持续的营收成为当务之急。

能够触达更多消费场景的网约车无疑是最好的选择。

顺风车针对中长途出行需求,消费频次也属于中低频,用频次更高的网约车消费场景带动,会给顺风车输送更多用户和场景。而顺风车里3、5公里的短途订单,也有很大可能转向即时的网约车。

对平台来说,网约车、顺风车的频率和客单价互补,端内营销和交叉销售会更好转化,二者的业务结合会更加紧密。

但需要注意的是,监管对行业的理解与实际落地的细则,最终会成为行业走向的关键。共享出行能否在2021年冲出内卷,行业自身的创新与监管的利好都是必要因素。