来源丨资本侦探(ID:deep_insights) 作者丨周永亮

亚朵酒店再次冲击IPO,不过这次换成了纳斯达克。

近日,美国证券交易委员会(SEC)官网显示,亚朵酒店已正式递交了招股书,股票代码为“ATAT”。

亚朵酒店的上市之路真是几经波折。2019年,亚朵酒店就开始计划上市,当时A股是第一选择,由中信建投进行上市辅导。后来在2020年1月,辅导机构换成了中金公司,申请在创业板上市,但最终在2021年初“折戟”。就这样,在历经21个月后,亚朵酒店“梦断”A股。

不同于受益于疫情的部分互联网企业,酒店、旅游、餐饮等行业受冲击较大。目前虽然已经开始复苏,但仍未达到疫情前水平。那亚朵为何着急IPO呢?业内有几种猜测:一种是当下一、二级市场当前对“连锁”招牌的青睐和高估值;还有一种说法是,亚朵在现金流方面或正处在窘境。

这个问题的真正答案,或许还得从招股书中寻找。

01

酒店IP化

一般来说,酒店按照经营模式,可分为直营和加盟两类。其中,直营模式通过自有或者租赁物业,从房费或餐饮等业务取得收入;加盟模式可分为特许经营和管理加盟两种。具体区分的话,管理加盟一般会派驻管理团队把控经营质量,特许加盟则只是授权品牌、商标、经营方式等,不派驻团队。

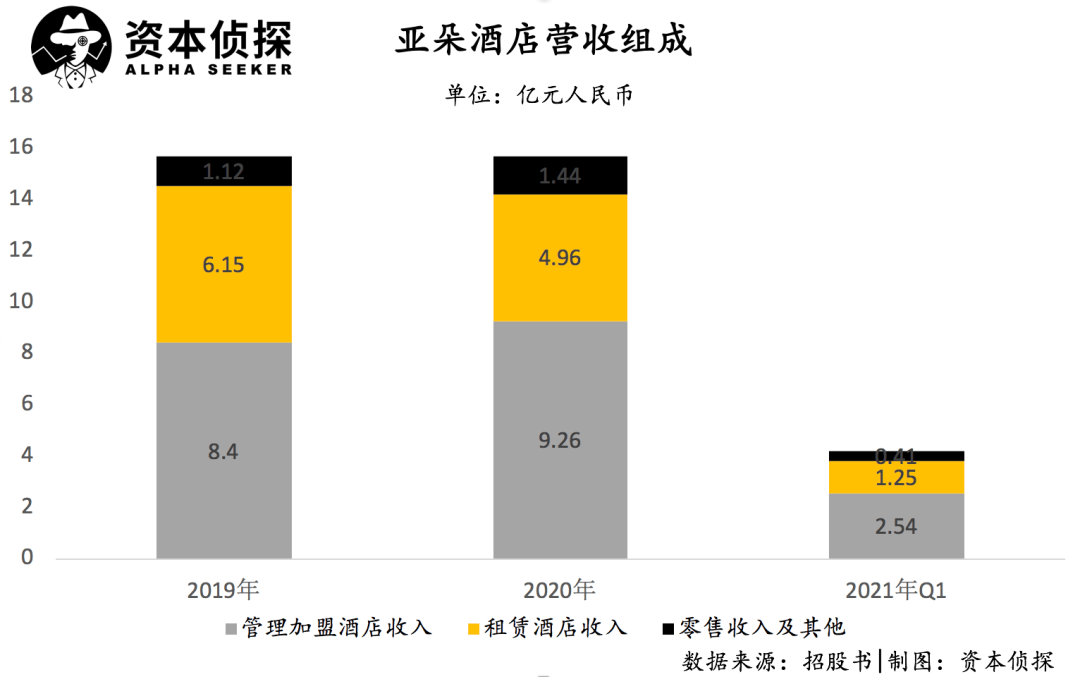

亚朵跟国内很多连锁酒店类似,主要采用的是管理加盟模式。从招股书来看,亚朵酒店的收入由三部分组成:管理加盟酒店收入,租赁酒店收入,以及零售业务收入和其他。

其中,管理加盟酒店收入是其主要业务。招股书显示,2019年和2020年,这部分收入分别为8.4亿元和9.26亿元,同比增长10%,占总营收比例为53.6%和59.1%。这主要是由于管理加盟酒店数量的增长。亚朵旗下的管理加盟酒店的数量,从2019年的391 家增长37.3%到2020年的537家。

相比之下,租赁酒店是亚朵三块业务收入中唯一下滑的。招股书显示,2020年直营带来的收入为4.96亿元,较2019年的6.15亿元下滑19%。这主要是因为受疫情影响,2020年全年酒店业务都受到很大影响,不仅仅是入驻率,还有可售房收入。

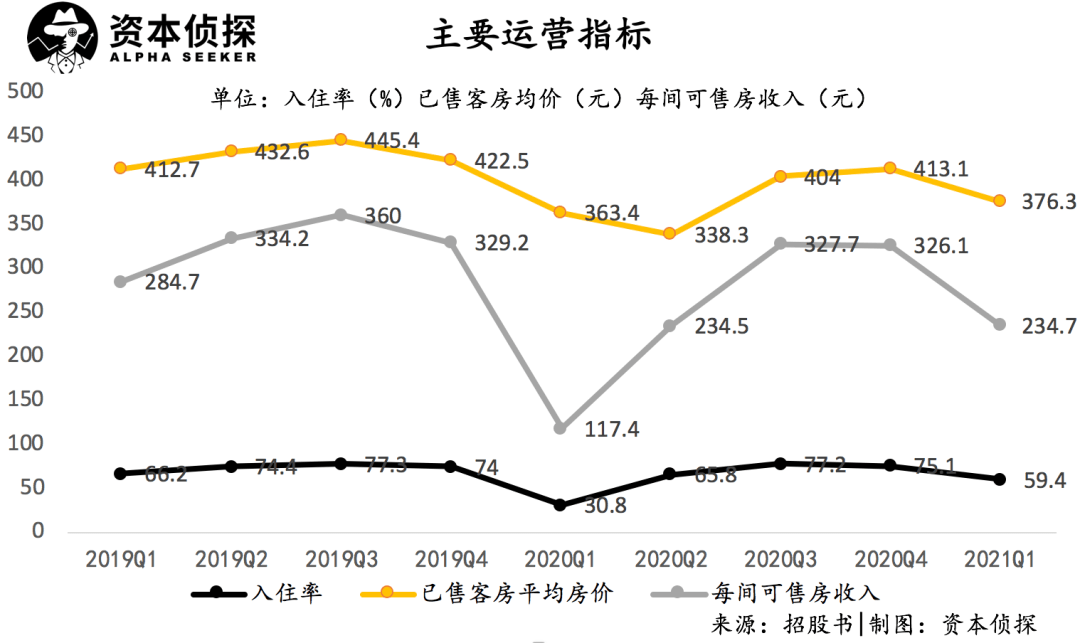

招股书显示,2020年亚朵酒店(包括被征用酒店)租赁酒店的总体入住率为67.7%。其中,一季度更是跌到了32.6%,随后三个季度回升到73.1%、81.7%和79.1%。相比之下,2019年租赁酒店的的整体入住率为83%,比2020年高了15个百分点。在每间可售房收入(RePAR)方面,亚朵酒店从2019年的463.7元跌到了2020年的334.1元,下滑幅度达到28%。

与其他酒店玩家相比,亚朵很大的一个不同是在酒店空间引入零售场景。2019年和2020年,零售收入及其他为1.12亿元和1.44亿元,占总营收比例为7.15%和9.2%。这主要跟酒店数量的扩张有关,GMV从2019 年的 8280万元增长29.5%至 2020 年的1.07 亿元。

据了解,截至2021年3月31日,亚朵酒店总共拥有1136个SKU,其中75.2%为自有品牌产品,主要可分为TOUR PLANET、SAVHE和Z2GO&CO三大系列,涵盖睡眠相关产品、个人护理以及旅行必需品等品类。

关于亚朵酒店的商业模式,创始人王海军(花名耶律胤)曾描述为“酒店+人群+IP”,通过“引入更多的跨界IP,打造更高的知名度”。截至2021年3月底,亚朵酒店共有14家以音乐、篮球、文学等为主题的IP酒店。主题酒店的已售客房平均房价(ADR)达到469.1 元,比同等级酒店高出15.4%。

值得一提的是,招股书显示,截至2021年3月底,亚朵酒店在全国131座城市管有608家酒店,客房数为7.11万间;另有299家酒店、累计3.26万间客房正在建设中。弗若斯特沙利文的数据显示,亚朵酒店是中国最大的中高端连锁酒店品牌。

不过,如果把范围扩大一下,亚朵酒店只能说属于中等规模。截至2020年底,华住全球在营酒店共有6789家酒店,中档及高端酒店在营2413家;锦江开业的酒店达到9406家,中端酒店达4422家。

02

现金流“焦虑”

财务数据方面,亚朵酒店2019年、2020年的营收基本持平,分别为15.671亿元和 15.666 亿元,净利润为6083万元和3782万元,同比下滑37.8%。进入2021年第一季度,亚朵酒店收入为4.2亿元,净利为1146.9万元。

把这个成绩放在疫情的大背景下,亚朵酒店的表现还是不错。国内大部分酒店集团,在2020年都遭遇营收和利润双降。

华住集团2020年营业收入101.96亿元,同比下降9%;净亏损21.92亿元,同比暴跌224%。锦江酒店实现营收99.98亿元,同比下降34.45%;净利润1.1亿元,同比下降89.9%。首旅如家营收为52.82亿元,同比下降36.45%;净亏损-5.85亿元,同比下降146%。

之所以会出现这种情况,除了管理运营、收购等因素外,还跟产品结构有关。从酒店行业来看,以重资产投资或者租赁占比较高的集团损失更为惨重,而以轻资产运营尤其是特许经营为主的集团相反亏损可控甚至于盈利。

招股书显示,截至2020年底,亚朵酒店数量总计570家,其中直营(租赁)酒店33家,占比仅为5.8%。相比之下,华住集团的直营店占比为11.1%,首旅如家为23%,锦江集团为9.93%。

不过,在不错的业绩下面,亚朵酒店也有不少隐忧。净利率方面,随着疫情进入常态化,亚朵酒店的净利率开始回升。2019年和2020年的净利率分别为3.88%和2.4%。进入2021年一季度,亚朵酒店利润率达到了2.73%,但还未回到疫情前水平。

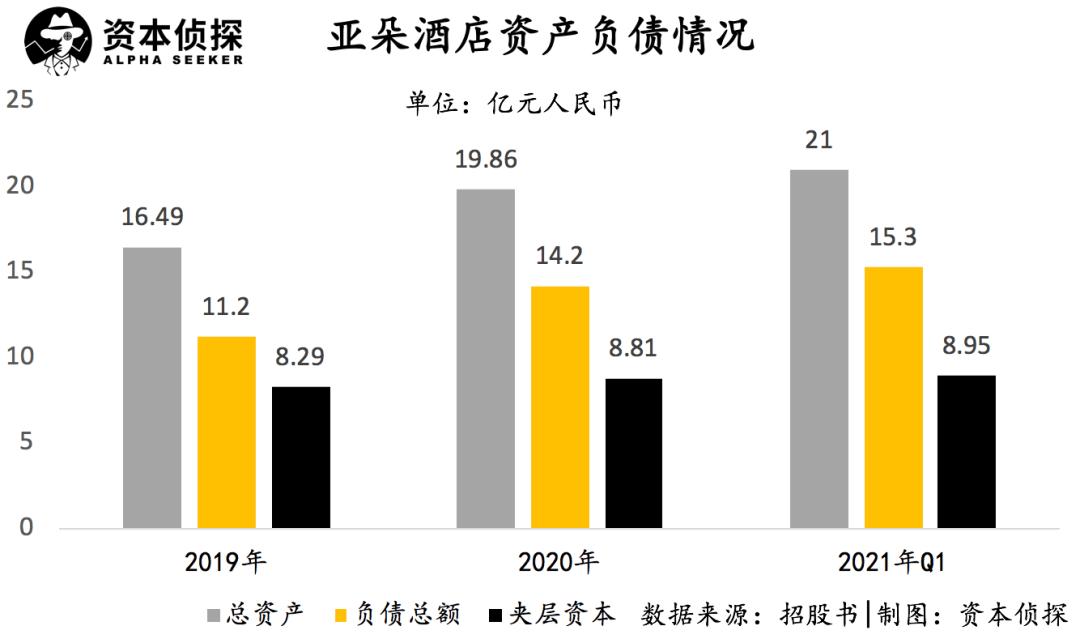

负债率方面,亚朵酒店持续走高。招股书显示,2019年、2020年和2021年Q1,亚朵酒店负债率分别为67.96%、71.5%、72.85%。这一负债水平在同行中并不算低,首旅酒店资产负债率在50%左右,锦江酒店在65%以下。

流动资产方面,2019年和2020年,亚朵酒店分别为9.63亿元和11.7亿元。但同期流动负债也达到了6.77亿元和8.98亿元,导致净流动资产为2.86亿元和2.71亿元,同比下滑5%。并不太多的净流动资产,可能会影响接下来亚朵酒店的扩张步伐。

对此,亚朵酒店认为这主要有两个方面导致:第一,应计费用和其他应付款项增加,主要包括代加盟商为预订管理酒店向客户或旅行社收取或将收取的款项;第二,应付所得税增加。

同时,对亚朵酒店来说,夹层资本也是一个棘手的问题。所谓夹层资本,是一种收益、风险在股权投资和债权投资之间的一种资本,本质是长期无担保的债权类风险资本。企业破产清算时候,清偿顺位排在优先债权人之后,在股东之前。夹层债务与优先债务一样,要求融资方按期还本付息。

招股书显示,亚朵酒店2019年和2020年有8.29亿元、8.81亿元的夹层资本。截至2021年年3月底,亚朵酒店的夹层资本更是达到8.95亿元,主要为可赎回B轮(1.67亿元)和C轮(7.28亿元)股票。

这也导致亚朵酒店在2019年、2020年和2021年Q1,总赤字达到3亿元、3.16亿元和3.18亿元。这也是亚朵酒店着急上市的重要原因。

据公开消息,亚朵酒店已完成四轮融资。其中B轮融资和C轮融资的交易金额,分别为3000万美元和1亿美元。最近一次融资发生在2017年,投资方是德晖资本及去哪儿,具体金额不详。

03

“抓住”年轻人

对酒店行业来说,疫情带来的不仅仅是冲击,也带来了机遇。在这期间,很多中小酒店被挤出,为其他企业提供了空间。

随着疫情进入常态化,中国酒店行业迎来复苏。连锁酒店行业也将迎来新的格局,渗透率将会继续提高,这主要往两个方向发展:一个是大型城市的中端酒店供给不断提升,另一个是下沉市场中经济型酒店快速布局。

目前,各大酒店集团已经部署了扩张计划。其中,锦江酒店计划,未来3年将境内酒店数量达到1.5万家,较2020年下半年实现翻倍;首旅酒店明确了万店计划,未来3年存量开业酒店达到万家,较前两年的开店速度有较大幅度的提升;华住也进一步强调“千城万店”计划。

另一方面,中高端也是酒店巨头发力的重点。华住投入桔子水晶、漫心、花间堂、禧玥等中高档品牌,扩大其在中高端酒店市场的份额。其中,截至2020年底,旗下全季酒店已经开出1000家店;首旅如家2020年底,中高端酒店数量1165家,占比23.8%,客房间数12.82万间,占总客房间数的29.7%。

面对酒店巨头在中高端的加速布局,遭受资金困扰的亚朵酒店,虽然也在加紧扩张步伐,但仍面临着不小的压力。

另外,在亚朵酒店“酒店+人群+IP”模式中,人群更多的是指年轻人。在招股书中,亚朵酒店用很大篇幅介绍了其拓展年轻客群的努力。2020年,亚朵酒店30岁以下的客户比例为24.3%,30岁到40岁的客户比例45.8%。其中,30岁以下的客户,贡献了总交易价格(间夜和零售收入)的35%。

同时,为提高用户黏性,亚朵酒店还推出A-Card会员计划,截至2021年3月底的注册会员累计超过2500万,2015年至2020年的复合年增长率为79.6%,其中30岁以下注册会员的复合年增长率为113%。

不过,亚朵依靠酒店IP化打造差异体验,但这很难做到标准复制,投资成本也并不可控。除此之外,市场上其他中高端酒店也在不断强调个性化与主题化,比如倡导禅意美学的全季、主打另类五星的桔子水晶、突出“天然香气”的丽枫、结合“咖啡文化”的喆啡。随着细分定位客群的变化、品牌更新迭代等,亚朵如何持续抓住年轻人的心,依旧是一个极大的挑战。

亚朵酒店如果成功上市,可以暂时缓解资金紧张状况,但并不能解决所有问题。上市只是一个开始,未来更大范围、更深层次的“战争”在等着亚朵。