来源:IT桔子(ID:itjuzi521) 作者:分析内容团队

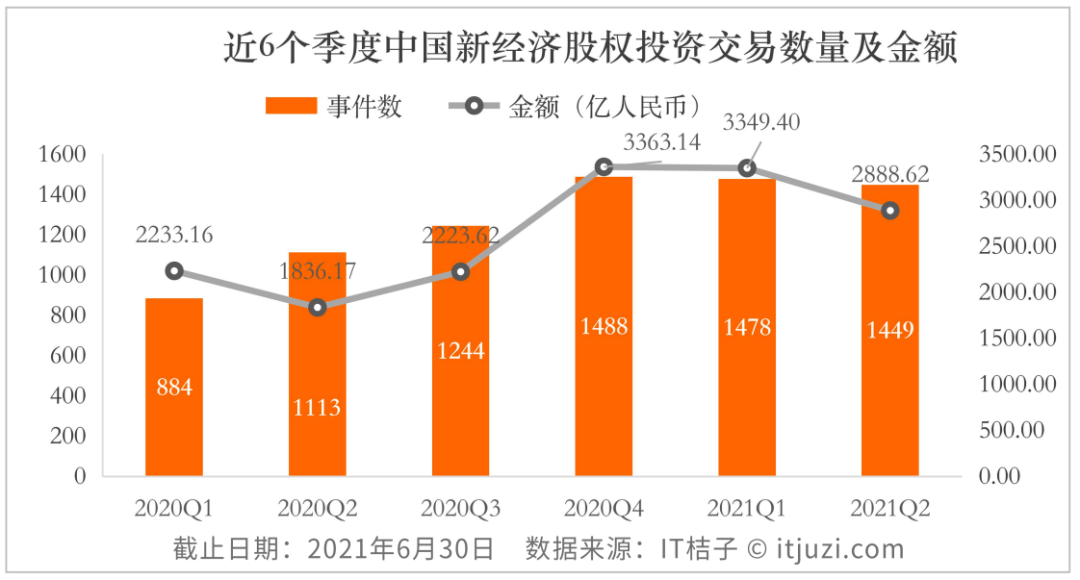

中国新经济 2021 年 Q2 的股权投资交易数为 1449 起,同比增加了 30%,环比略微下降;Q2 投融资交易总额为 2888.62 亿元,同比增长 57%,环比下降了 14%。2021 年前两个季度股权投资交易热度回升,预计下半年的投资交易将更加活跃。

并购市场上,截止至 2021 年 6 月 30 日,Q2 并购事件共计 157 起,合计交易金额 744 亿元。并购活跃度较为突出的领域依然是医疗健康。

在政策方面,国务院一方面鼓励社会资本以市场化方式设立创业投资引导基金。

另一方面印发《关于进一步深化预算管理制度改革的意见》对政府投资基金做出了要求:比如加强对政府投资基金设立和出资的预算约束;加强对政府和社会资本合作、政府购买服务等项目的全过程绩效管理。加强国有资本资产使用绩效管理,提高使用效益等。各级政府引导基金的出资或将放缓。

本报告将对中国新经济股权投资在 2021 年 Q2 的投资交易、并购、IPO、创业、政策、大事件等进行多维度的数据分析与解读。

第一节

Q2 新经济股权投资综合分析

根据 IT 桔子数据,2021 年上半年国内新经济股权投资交易数量发生 2927 起,投融资总额 6238 亿元。其中,2021 年 Q2 的投资事件数为 1449 起,同比增加了 30%,环比略微下降;Q2 投融资交易额为 2888.62 亿元,同比增长 57%,环比下降了 14%。

最近 6 个季度的交易趋势显示,2020 年前 3 个季度新经济投融资交易从低位快速拉升,经过半年多的调整,下半年迎来投资交易的活跃期,到 2020 年 Q4 恢复到正常的水平,也达到 2020 年的「最高位」。2021 年前两个季度基本延续了这种节奏,预计下半年的投资交易将更加活跃。

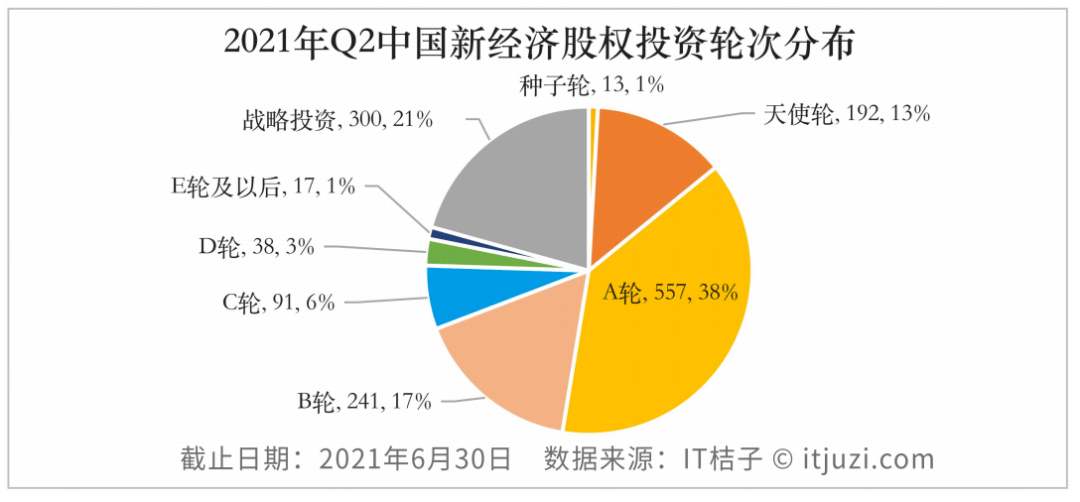

从轮次来看,Q2 国内新经济股权投资交易最多的轮次是 A 轮,有 557 起事件,占所有投资事件的 38%;其次,战略投资事件数达到 300 起,占比 21%,超过了 B 轮投资事件数,近年来战投的事件、比重呈现不断加大的趋势;中后期的 C 轮到 E 轮投资事件目前占比为 10% 左右。

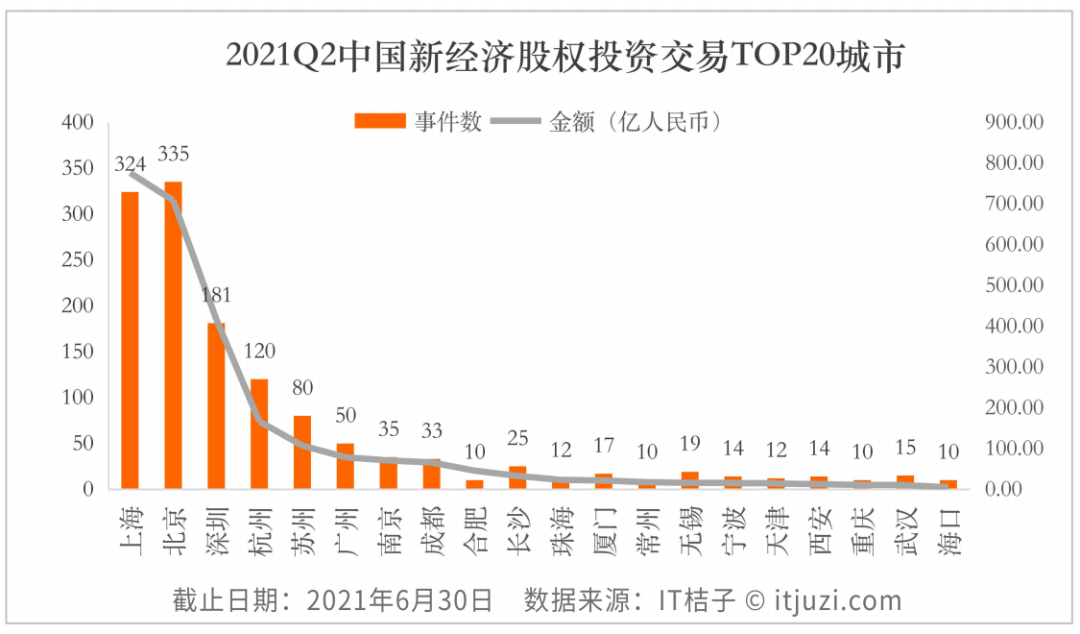

今年第二季度国内新经济投资活跃的 TOP20 城市中,北京、上海、深圳、杭州、苏州排前 5 位,广州排在第 6 位。

北京、上海、深圳、杭州位于第一梯队,Q2 投融资交易事件数均超过 100 起。其中北京依然是国内投融资交易最活跃的地区,有 335 起,但 Q2 上海地区投融资交易金额反超了北京,成为国内新经济股权投资额最高的城市,达到 775.9 亿元,比北京高出 67.45 亿元。在 Q2 获投且总部位于北京的典型企业包括 SaaS 协作服务商蓝湖、UMU 互动学习平台、潮流文化品牌 SoulSense、AI 芯片公司地平线、保险公司保准牛等;在 Q2 获投且总部位于上海的典型企业包括极星汽车、金融风控公司冰鉴科技、教育机构昂立 STEM、医药冷链物流公司生生物流等。

在 Q2 获投且总部位于深圳的典型企业包括:宝能新能源获得 120 亿元战略融资,消费品数字供应链服务平台行云集团获得 6 亿美元 C+轮融资、5G/AI 技术公司思谋科技获得 2 亿美元 B 轮融资、私域平台蓝鲸私域获得天使轮融资等。

在 Q2 获投且总部位于杭州的典型企业包括:移动支付解决方案提供商「付呗」获蚂蚁集团数亿元 B 轮融资、国产护肤品品牌 AOEO、智能骨科手术机器人研发商键嘉机器人分别获得数亿元融资。

除了北上广、新一线、二线城市外,值得关注的是海南省省会海口首次进入榜单,Q2 发生了 10 起投资交易,其中包括腾讯投资了一家航空服务提供商「飞享互联」、社区电商项目「好邻好物」获得 A 轮两千万元投资,以及主打椰子的消费品品牌「可可满分」在季度内完成了天使轮和 Pre-A 轮两轮融资。

而与 Q1 相比,合肥的投融资交易额大大增加,达到 45.6 亿元,超过了长沙、西安。主要原因是合肥新能源电源设备研发生产商「阳光电源」获得 40 亿元战略投资。另外,阿里巴巴还参与了位于合肥的酒店无人售货机运营商「及时格子」的 A+轮融资。

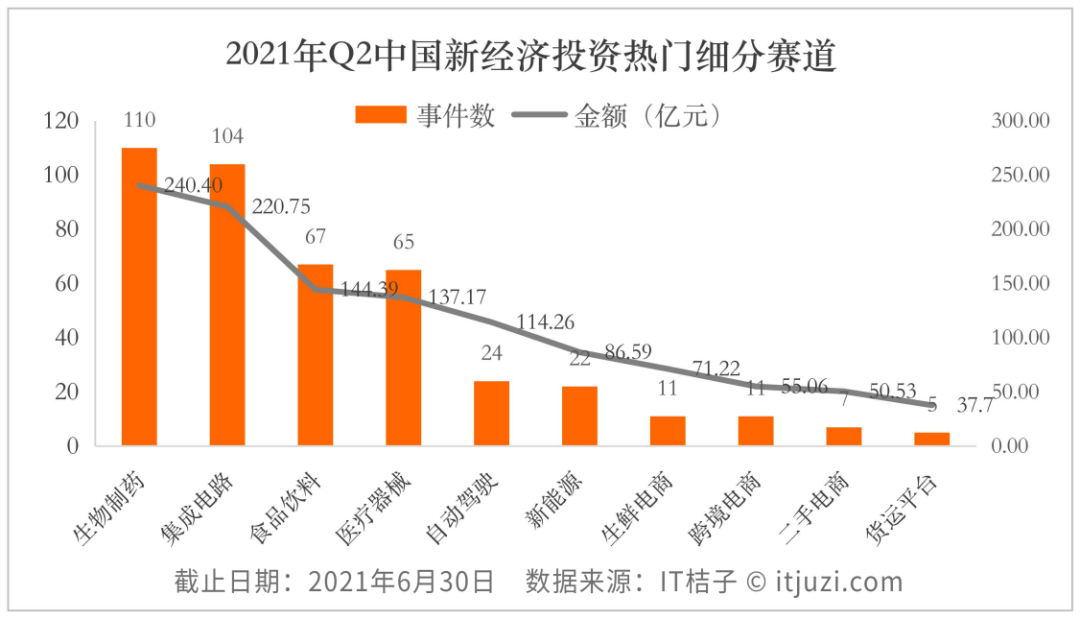

根据 IT 桔子数据,2021 年 Q2 股权投资交易比较热门的细分领域主要涉及医疗、消费、电商、物流、汽车几个大行业,包括生物制药、医疗器械、食品饮料、生鲜电商、集成电路、自动驾驶、新能源、跨境电商、二手电商和物流货运平台。

Q2 有 110 个生物制药项目获投,总投资额 240 亿元,该细分领域投融资交易数量和金额最多。其中典型公司有望石智慧路线、麦济生物、海狸生物、派真生物等获投。第二季度集成电路领域典型获投公司有人工智能芯片公司地平线先后完成战略投资和 15 亿美元 C+轮融资,此外,芯华章、芯行纪、瀚博半导体、国芯科技也获得投资。

Q2 食品饮料投资火热,共计发生了 67 起公开投资事件,投资金额合计达 144.4 亿元。包括以生产销售辣条起家的卫龙食品获得 5.49 亿美元 Pre-IPO 融资、咖啡连锁品牌 Manner 咖啡获得数亿美元 B 轮、B+轮融资等。

跨境电商虽然融资事件较少,但交易金额超过了 50 亿元,典型融资事件包括全量全速获得 1 亿美元融资、出海 D2C 电商平台 Cider 获数千万美元 A 轮融资。

与 Q1 相比,大面上总体投资金额在环比增长的行业有本地生活、社交网络、农业、文娱传媒、广告营销这 5 个行业,其余行业则处于环比下跌的趋势,进一步来看,投融资交易额下降最多的行业是教育行业,由 Q1 的 118.6 亿元跌至不足 24 亿元,跌幅 80%。投资交易金额增加最多的行业是汽车交通,较 Q1 增长 68.5 亿,达到 352.66 亿元;其次是本地生活,较 Q1 增长了 53.5 亿元,达到 213.68 亿元。

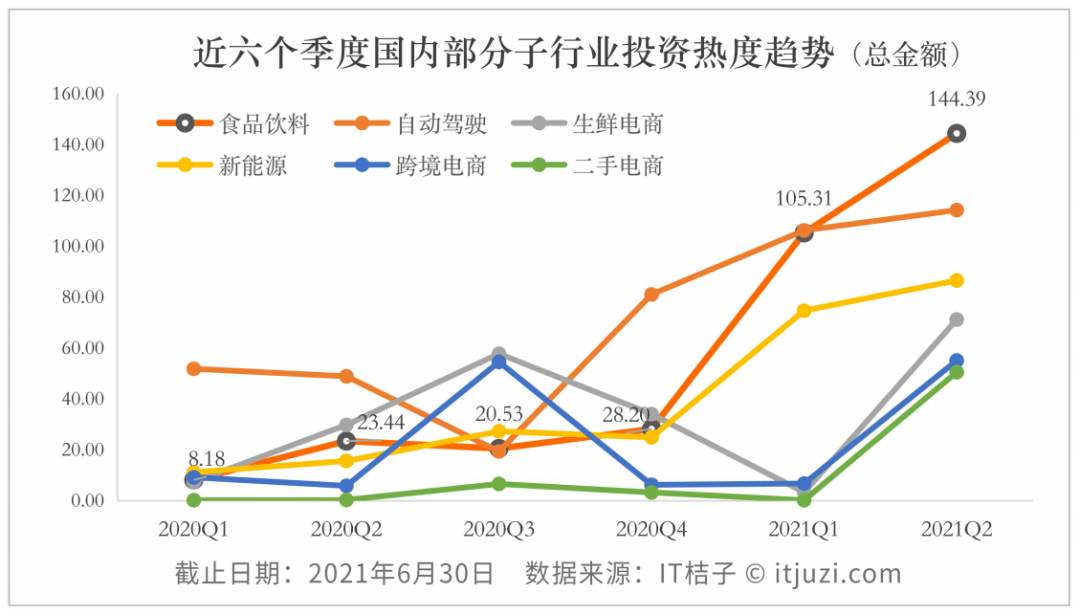

在大行业之外,我们对近 6 个季度的 6 个小行业进行了对比分析。可以看到,除跨境电商、生鲜电商呈现「∽」上下同幅度的波动曲线外,其他总体上处于增长、上扬的曲线。

食品饮料投资在 2020 年属于平均中等水平,从今年 Q1 开始,在消费品投资火热的带动下,食品饮料投资迅速起势,Q2 再度升温,不仅头部品牌持续获得资方的加注,如喜茶 3 月、6 月分别获得 C 轮、D 轮融资;同时,新晋食品网红品牌也频频获投,包括做冲泡茶饮的 CHALI 茶里、做米粉的霸蛮、做点心的墨茉点心局等纷纷拿到大额融资。

自动驾驶在过去的一年属于相对热门的细分赛道,到 2021 年更加热门,投资总额突破了百亿元,Q2 达到 144.3 亿元,典型获投企业包括智加科技 PlusAI 获得 2.2 亿美元 D+轮融资、文远知行获得数亿美元 C 轮融资、滴滴自动驾驶企业沃芽获得 3 亿美元战略投资、希迪智驾获得 3 亿元 B+轮融资、纵目科技获得 1.9 亿美元 D 轮融资等等。

二手电商在过去的一年仅有极低的融资,非常冷门,但在 Q2 融资额陡增,主要原因是头部几家二手平台纷纷宣布融资——京东投资的自营数码 3C 回收公司爱回收获得 2 亿美元 Pre-IPO 融资、58 孵化的二手电商平台转转连续获得 1 亿美元和 3.9 亿美元融资,这一系列动作使得沉寂许久的二手电商领域战火再起。

第二节

Q2 股权投资活跃投资方和 FA

*仅记录已公开披露事件数量

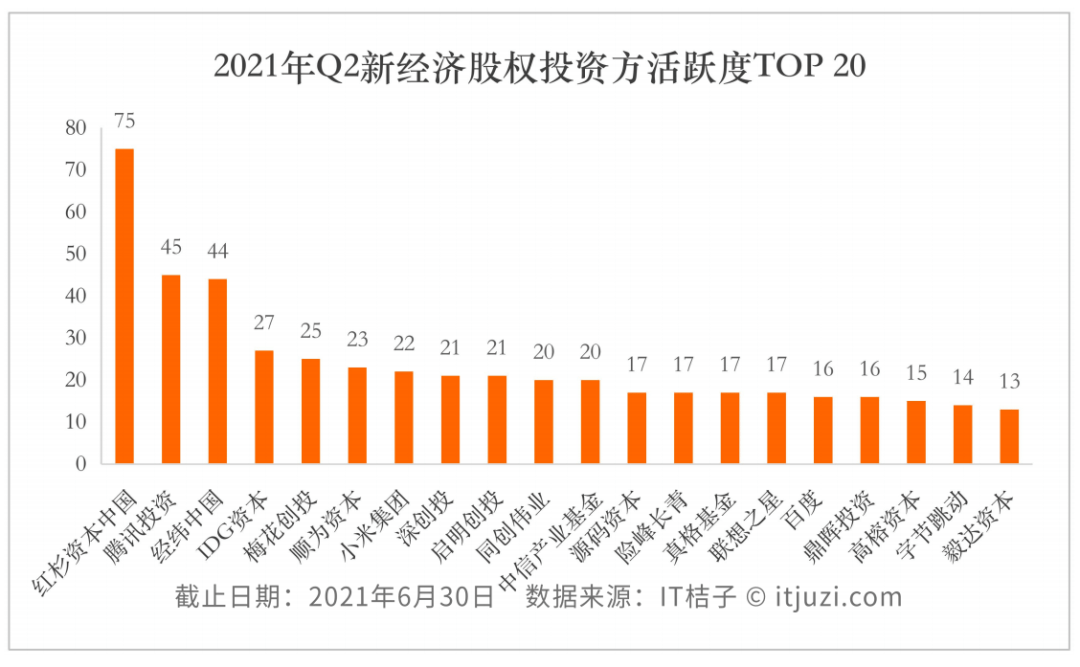

根据 IT 桔子数据,腾讯及其关联主体以 82 笔投资案位列 Q1 最活跃的新经济投资方。这一季度,红杉中国迅速追赶,投资节奏更紧密,以 75 起的出手次数成为本季最活跃的投资机构,较其 Q1 增加了 20 笔投资案。腾讯在本季度放缓速度,出手 45 次;经纬中国以 44 次出手投资排第三位。从第四名的 IDG 资本开始,本季度内的投资次数均在 30 以下。上榜的其他投资方还包括梅花创投、顺为资本、小米集团、深创投、启明创投、同创伟业等。

红杉中国本季度出手的主要领域有企业服务 18 笔,医疗健康 15 笔,先进制造 9 笔,本地生活 8 笔,智能硬件 7 笔;A 轮投资占比 36%,B 轮和 B 轮后投资相当,合计占比约为 50%;红杉中国本季度主要投资企业包括满分牛牛(儿童营养零食品牌)天使轮、芯行纪 Pre-A 轮、魅 KTV 的 A 轮、画眉互娱 B 轮、文和友餐饮 C 轮、普渡科技(智能送餐机器人研发公司)C 轮、星童医疗 D 轮、车好多集团 E 轮、北森(HR Saas 平台研发服务商)F 轮、卫龙食品的 Pre-IPO 轮融资,同时红杉中国还参与了国科量子通信的战略投资。

腾讯在本季度的投资案位列有 45 起,布局的领域非常集中,其中企业服务和游戏各 12 笔,合计占比 50%,另外在本地生活和文娱传媒领域各投了 6 笔;投资轮次上,战略投资的比重达到了 62%。其典型投资企业包括元象唯思(全真互联网/AR)天使轮、十二光年(泛二次元文化衍生品新零售)Pre-A 轮、盛香亭(热卤餐饮品牌)A 轮、Fiture 沸彻科技(智能健身镜品牌)B 轮、WakeData 惟客数据的 B+轮、青藤云安全的 C 轮、数美科技(AI 业务风控服务)D 轮、奇侠互娱的战略投资。

经纬中国 Q2 投资次数与腾讯不相上下,其中在 A 轮阶段投资占比达到 60%,投资布局的领域包括医疗健康有 14 笔,企业服务 9 笔,电子商务有 4 笔。主要投资企业有几何伙伴(自动驾驶技术厂商)Pre-A 轮、宝酝名酒 A 轮、慧仓科技(智能仓储物流公司)A+轮、妃鱼(二手奢侈品电商)B 轮、行云集团的 C 轮等。

*仅记录已公开披露事件数量

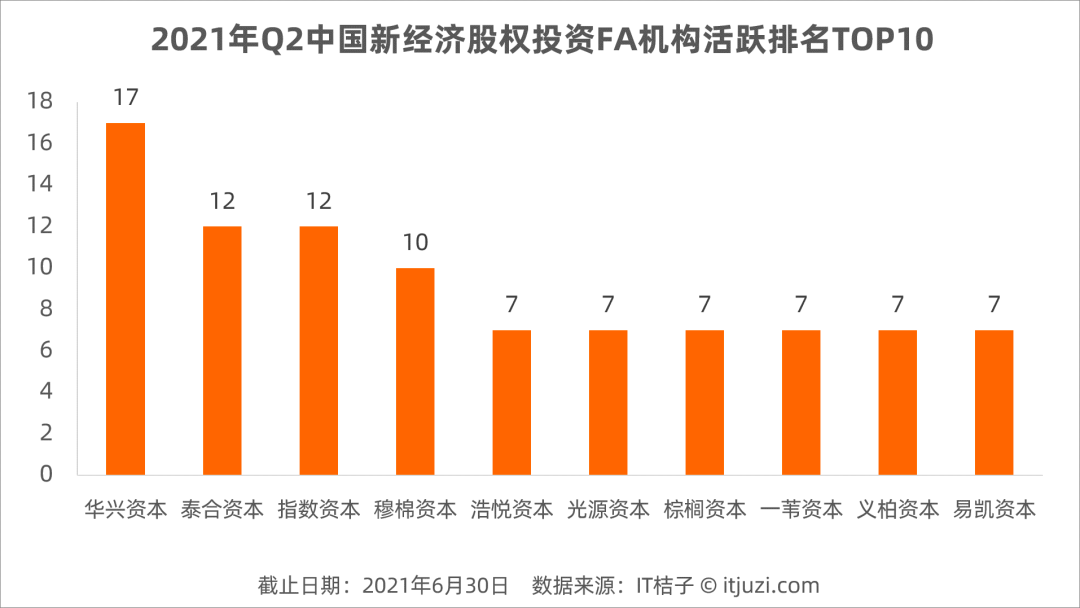

根据不完全统计,Q2 撮合国内新经济股权投资交易笔数最多的依然是华兴资本,与过去几年来的趋势保持不变。但第二、第三梯队较 Q1 有较大的波动,Q1 光源资本、易凯资本促成的案子较多,Q2 泰合资本、指数资本成功晋级第二梯队,同时穆棉资本成为新晋的活跃 FA 机构。可见 FA 撮合交易有着很大的不确定性,而华兴凭借了多年的经验、人脉积累,不仅在数量上,更是在质量上(出手大案子),奠定了新经济领域 FA 老大的位置。

本季度华兴资本撮合的交易有 17 笔,其中医疗领域的交易就有 9 笔,单笔交易金额最高为 6 亿美元(行云集团 C+轮)。其他部分由华兴资本担任财务顾问的投融资交易包括新锐男士潮流理容品牌 Tabula Rasa 的数百万美元天使轮融资(华兴 Alpha 主导)、天然护肤品牌雪玲妃 A 轮数亿元融资、3D 打印药物研发公司三迭纪的 3.3 亿元 B 轮融资、来也科技的 5000 万美元 C+轮融资、货运物流公司运去哪的 1 亿美元 D 轮融资、智能医疗影像诊断公司 EDDA 的 1.5 亿美元战略融资等。

Q2 由泰合资本担任财务顾问的投融资交易有 12 笔,以 C 轮融资交易(7 笔)为主,单笔交易金额最高为 2 亿美元(票易通 C+轮)。其他典型交易包括只二(女性闲置交易平台)的 C 轮数千万美元融资、薄荷健康的 D 轮融资、镁佳科技(汽车智能化厂商)的 C 轮 1 亿美元融资、领健(为口腔/医美机构提供信息化系统)1 亿美元 D 轮融资等。

Q2 由指数资本担任财务顾问的投融资交易有 12 笔,以 A 轮融资交易(6 笔)为主,单笔交易金额最高为 4700 万美元(涛思数据 B 轮)。其他典型交易有智齿科技获得 2 亿元 C+轮融资、家居装修自媒体菠萝斑马获得 A+轮数千万元融资、嵌入式人工智能芯片研发商知存科技获得近亿元 A+轮融资等。