文丨王满华 来源丨投中网(ID:China-Venture)

江湖乱了,大厂做投资不讲武德啊!

你问为啥这么说?

因为以前这些深口袋不都是给VC做LP,再请GP带着投后期嘛?如今怎么从A轮就搞进来了?你看上周云脉芯联融资,字节居然还投了天使轮。

之前有很厉害的专业读者提议我们多关注CVC。

其实大家都有感知,过去几年人们一直说CVC好时候到了,好一阵子雷声大雨点小,但最近两年,可真的是“支棱”起来了。

我翻了翻最近活跃的几家CVC,结果发现这波不差钱的“深口袋”早已密布在各个赛道。他们悄然无息却来势汹汹,凭借得天独厚的优势,正在形成一股不可忽视的力量,甚至开始分食传统VC的“蛋糕”。

聊完消费新势力,《底片nova》决定小盘一下最值得关注的几家CVC。

今天聊聊段永平四大门徒之一陈明永旗下的OPPO战投。

01

月月出手,OPPO投资悄然进阶

正如很多CVC,OPPO的投资画风也一向低调。

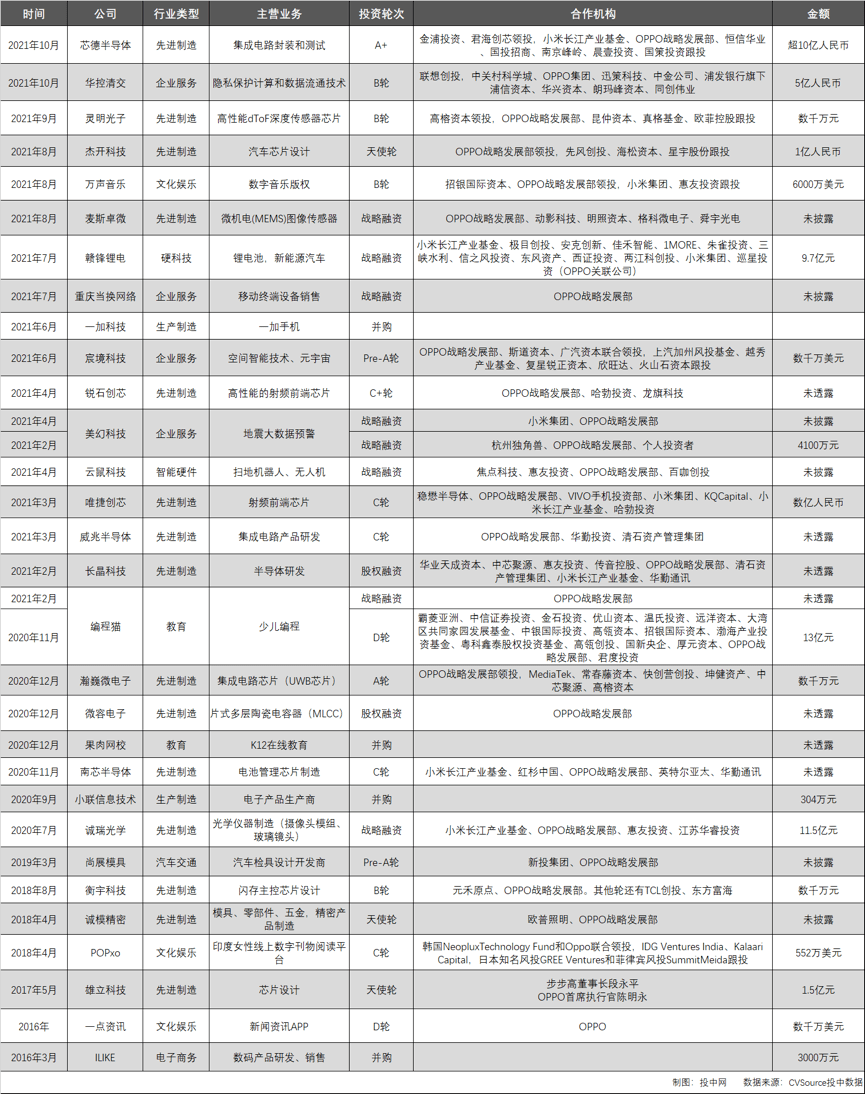

根据天眼查,OPPO成立至今共投了30多个项目,数量不多,但是节奏很有意思。

最早出手在2016年。但你仔细观察出手时间,2020年才算是一个关键节点。在此之前,OPPO统共出手了7次,平均一年也就投1-2家,Portfolio更是五花八门,除了与主营业务相关的芯片设计和数码产品销售,还有做新闻资讯的(一点资讯)、做汽车检具设计的(尚展模具),2018年OPPO甚至还领投了一家印度做女性数字刊物的阅读平台(POPxo),有点“印度版咪蒙”那个味儿。

案例不多,几乎摸不出OPPO的投资逻辑,更像是初期通过几次出手找找感觉。从一点资讯到“印度咪蒙”,这显然是有过把“内容投资”做延伸,做成投资逻辑的的尝试,但你说一家手机厂商投内容平台,怎么想都协同不起来啊,所以这条线也就不了了之了。

2020年,OPPO的投资画风发生了改变。

最明显的变化就是能看出有策略在里面了。背后原因有两个:

第一,缺芯;

第二,集团战略明确了。

OPPO副总裁刘波之前接受腾讯采访的时候,就说因为手机等消费品的利润率不高,导致整体投资减少,而现在缺芯的一个重要原因就是前几年投资不足。那么对于OPPO自身来说,至少要先把芯片投资搞起来。

此外就是集团战略因素了。

投中网曾在《这家佛山深口袋,有点“VC牛逼症” | 底片nova》一文中提到过中国CVC两种常见的形式:一种是在集团战略部之下,再设CVC;二是独立设置子公司。OPPO采用的形式是前者,其对外投资用的主体仍叫“OPPO战略发展部”。

这类形式的CVC,通常是战略优先,投资跟着集团战略走。

2019年底,OPPO总裁陈明永在第7届OPPO未来科技大会上,宣布集团未来三年的发展战略,称将投入500亿元用于科技研发,重点关注5G/6G、人工智能、AR、大数据等前沿技术研发,从而建造属于OPPO的技术护城河。

有了缺芯倒逼,有了科技为主线的战略指引,OPPO的战投一下子就有方向了。

于是在过去的一年,OPPO出手节奏开始变快,密集布局电子产业链上游的前沿技术,半导体芯片,大数据、AR/VR……尤其芯片制造业,平均一个月就要出手1-2家相关公司,投资数量是过去四年的5倍。

根据不完全统计 ,2021年至今OPPO已经出手近20次,几乎每个月都有案子,数量和频率史无前例。

与此同时,OPPO还做起了LP,投了一家叫昆桥资本的半导体基金,后者成立于2019年,上个月底,昆桥刚刚投了兆芯的子公司格兰非,同框的还有云锋和君联。

除了跟着集团战略走,OPPO还“前瞻性”地投资了几家“非硬科技公司”,比如果肉网校、编程猫、万声音乐、赣锋锂电和云鼠科技(做扫地机器人、无人机的),涵盖了教育、文娱、汽车、智能硬件多个市场。

这几个领域是OPPO智能终端延伸出来的关键应用场景。参照小米不难推断,OPPO投资这些,显然是在往“生态链投资”的路子走。

总结一下,如果将2020年作为一个分水岭,2020年之前的OPPO战投更像“从0到1”的阶段,摸索为主,先摸清楚投资是怎么一回事;2020年之后,就是“从1开始加速跑”的进阶了——定大方向,以前沿科技,尤其芯片制造为主,加速布局并且尝试拓宽边界,投向多个市场。

02

往VC前面跑

说完方向,再来具体看看打法。

通过梳理OPPO的portfolio,我愿意称之为“实力派玩家”,打引号的,成绩还没跑出来,但从已投项目可以依稀看出OPPO出手的特点:早期抓得住,成长期的高价热门案例也敢拿,还参与了两个IPO配售,也投了上市公司。

一个一个说。

最令我吃惊的是,在OPPO的被投列表里,有五家是最早轮次进去的。是的,这里我先揭发自己,标题五个A轮是“文学的”说法,其实是五个首轮。

要知道CVC投早期和小基金投早期可不是一码事。有些基金在初期选择投第一轮,是因为没得选,能力、规模都只能指向早期。但OPPO这种CVC玩早期可是全然不同,首先资金就不是问题,毕竟早在2016年就敢把数千万美元砸在跟自己毫不相关的一点资讯上。

OPPO投了那么多第一轮,只能说明它有信心且有能力,投到了别人还没看到,或者看到没抓到的项目。

这一点要归功于产业资本的天然优势。为什么这么说?仔细看看这5家公司的主营吧,雄立科技、杰开科技、微容电子和瀚巍微电子四家都是做芯片相关的,诚模精密是做模具制造的,皆属于OPPO产业链的上下游。

一位半导体投资人曾提到,投资上游芯片相关公司会要求非常深入的研究和丰富的资源,真正识别公司价值的就是需求方,比如华为、小米、OPPO等等。

回头来看OPPO的“第一轮”动作,因为懂得,所以敢第一个上,也投得进去,这就不足为奇了。

除了早期的抓得住,热门项目OPPO也投得进去,代表案例就是芯德半导体和编程猫。

芯德半导体成立于2020年,是做集成电路封装和测试的,算是芯片制造业的下游,过去一年,随着缺芯“卡脖子”日益严重,带火了一众芯片相关企业。芯德半导体成立一年连获4轮融资,在今年10月最新的A+轮更是拿到超10亿元,妥妥的热门项目。OPPO虽是跟投,但热门项目投得进已经见得一定功力。

你可能会说了,投中芯德半导体靠的还是产业优势,还是不够说明问题,那么看看另一个案例编程猫。

去年11月,少儿编程公司“编程猫”宣布获得13亿元D轮融资,一举打破该赛道的单轮最大融资纪录。该轮的投资方共计17家,阵容也很豪华,汇集了海外机构、政府基金、国资背景机构,还有高瓴等头部资本。

OPPO是当中最年轻的玩家,也是唯一一个产业资本。

再来看两个财务投资的例子。

一个是上文提到的一点资讯。按天眼查列出的时间,OPPO投资是在2016年,当时战投刚刚组建完成,一点资讯是第一笔投资。虽算是一次练手,但是一出手就投了个数千万美元的D轮独家,可不是大手笔么?

另一个案例POPxo更有意思。这是一家印度的女性线上数字刊物阅读平台,更形象的理解,可以当成“印度版咪蒙”。

OPPO参投之前,POPxo曾获4轮融资,投资人基本都是海外风投加上IDG这样的一线机构。

但是OPPO却在2018年的C轮追了进去,还是领投方,同期进来的有韩国科技风投基金Neoplux Technology Fund、IDG Ventures India、印度早期风投公司Kalaari Capital,日本知名风投GREE Ventures和菲律宾风投SummitMeida。

只有OPPO是中国的产业资本。

这样的情况,鲜少出现在刚刚成立的小基金身上,侧面说明了OPPO战投的口袋足够深,投资赚了钱好说,当真交了学费也不用纠结。

OPPO的口袋深、出手广还体现在投资阶段——基本从天使、VC/PE到二级市场的全覆盖。

2020年7月,OPPO参与AI独角兽寒武纪上市的战略配售,金额约1亿元;2021年8月,OPPO又参与了艾为电子的战略配售,获配金额约为4044万元。

截至发稿,不到3个月时间,后者已为OPPO带来约2倍回报。

此外,OPPO还在2021年7月参与了上市公司赣锋锂电的融资。根据公告,该轮融资引入了20家投资方,OPPO认缴7500万元,持股比例1.4%,仅次于小米产投与极目创投。

充足的弹药,加之一身深厚的产业功力,OPPO进场姿态透着一个“猛”字。OPPO做投资,似乎不太需要向外界证明什么,反而逐渐呈现了一种具有混合形态的打法和边界,这也正是当前CVC的一个新趋势——不背负过多条框,长板皆可为我所用,这也让其逐步进化成更具竞争力的玩家。

这套打法呢,放在OPPO身上可以理解为是践行段氏“敢为天下后,后中争先”的经营理念了,做投资可以慢慢学,学明白了就果断下手。

实力玩家进场,难免引起更“卷”的市场竞争。

以OPPO主攻的前沿科技赛道为例,据投中网不完全统计,OPPO投资的半导体芯片及制造业项目中,有近80%项目都跟小米重合,此外多个项目也同时出现了华为、TCL等身影。

有业内人士曾向投中网感叹道:“如今半导体和制造业的半壁江山都在他们的投资布局里面了。”

自带buff的CVC已经抢这么凶,VC们大概心里更苦。

以瀚巍微电子为例,去年12月该公司获得了A轮数千万融资,由OPPO战略发展部领投,该轮的跟投方则出现了常春藤资本、高榕资本两家VC。而在刚刚过去的9月,该公司获得B轮融资,投资方为启明创投。

同样的情况还出现在了微容电子这个案子。OPPO去年12月投资微容电子,也是最早的投资方。过去半年,该公司又连续获得了两轮融资,投资方还包括刘晓丹的晨壹投资和联想创投。

这些响当当的头部基金可以说是最敏锐了一批VC了,在过去很长一段时间里,好的早期项目几乎都会被大基金横扫,鲜少会让后来者“钻空子”,不然当年马化腾也不会感叹红杉把所有他想投的项目都提前投了一遍了。可到如今,CVC们凭着得天独厚的优势,不但投得进中后期的大项目,还在试着往VC前头抢,试图吃掉那段最陡峭的增长。

更现实的是,这样想的CVC可不只OPPO一家。