来源:锦缎(ID:jinduan006) 作者:侯兵

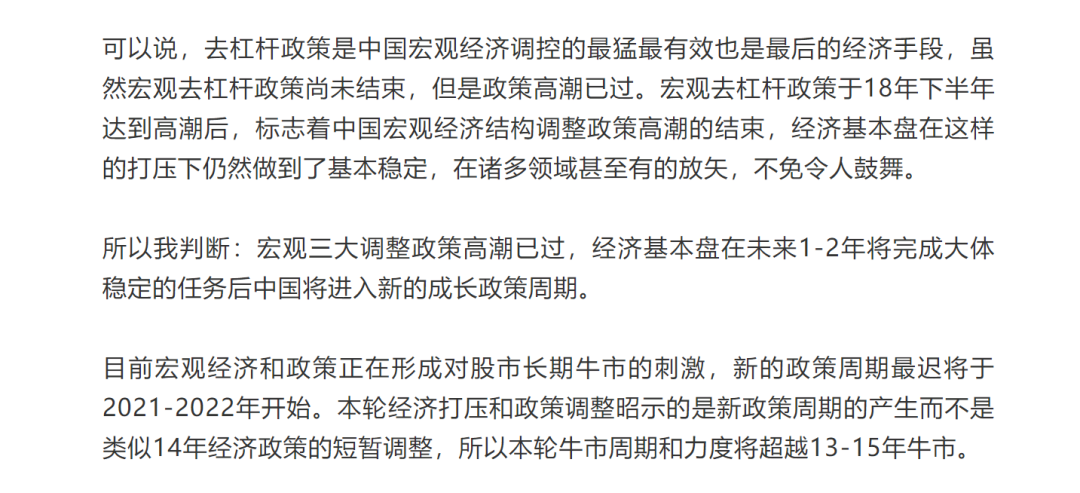

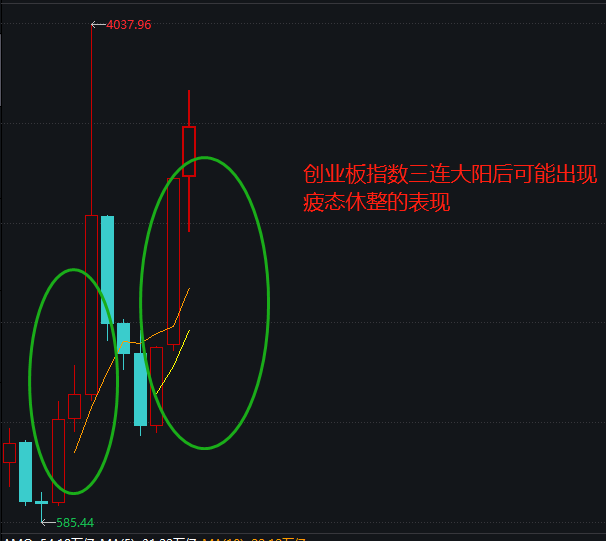

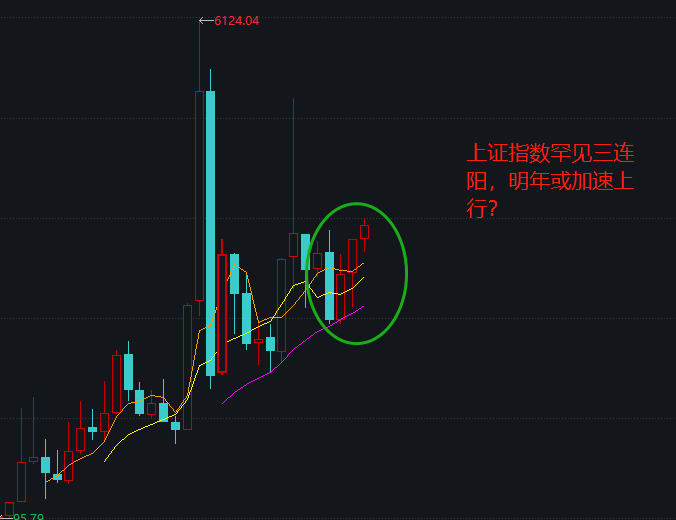

2021年沪指均上涨4.8%,成分指数上涨2.67%,创业板指涨12%,仅沪深300指数下挫5.2%,中证1000指数领涨,大涨20.52%。A股年线罕见三连阳,打破了历史的一贯纪录。全年中小盘股领涨。

展望2022年,我们和市场大多数投资者谨慎预期不一致。笔者认为,以金融供给侧高峰结束为标志的A股第一轮长周期牛市,将在2022年继续演进。

01 春去夏来

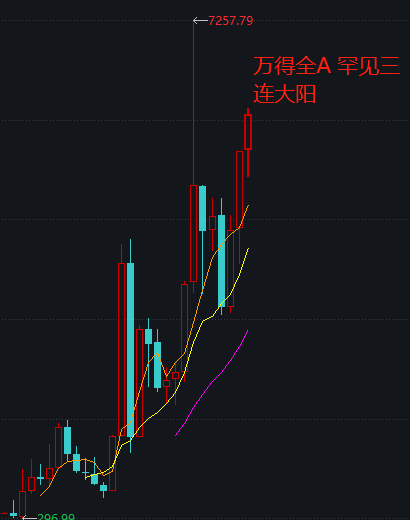

在2019年牛市之初,我们曾经重点阐述和展望本轮牛市的逻辑,并一以贯之,至今得以升华。在2021年初疫情之后开盘第一天,我们公开发表了2021年投资策略展望,让我们回顾一下当初的坚定:

所以,本轮牛市的起点是金融供给侧之后开始的一轮反转行情,政策在2019年之后持续护航,到2021年年底中央经济工作会议确定的:纠偏、房地产政策以及对稳经济保需求的重视,资本市场在估值本就不高,宏观经济结构更加优化的基础上,在房地产投机热情被压制的背景下,成为资金主要去向和共同富裕的主要途径之一,无可争议。

政策方面,自2019年以来持续呵护资本市场,持续打压房地产市场投机热情,金融去杠杆政策实质性的结束,是政策基础。

经济上,经济结构更加优化,房地产被持续打压或限制,国民经济在科技革命与结构优化、制造业升级的背景下,涌现出一大批领先于全球的产业,科技行业也得以长足发展,互联网、光伏、新能源汽车引领全球。

投资风格上,2019年以来,以基本面为主导的价值投资盛行,退市机制得以实施,机构投资者不断壮大,有利于A股长期牛市的基础。

鉴于以上三点,我们得出了目前A股处于长期牛市之中。那么为何看待明年A股处于加速上行之中?明年从宏观经济层面来看,难道不是似乎困难重重?

首先高压的房地产政策虽然缓解但仍然处于处于严厉的控制之下,房地产难有大幅的好转,令投资承压;受供给冲击大宗商品仍然维持高位,令下游制造业仍然承压;贸易争端及海外产能逐步恢复令出口承压;此外疫情仍然扰动结合房地产冰冻期令消费不振……

从上述宏观经济明年存在的问题来看,似乎资本市场表现不容乐观,经济面临较大的下行压力,预期较差,难有好转……

但我们回顾2018年以来的年度展望,几乎没有一年不是困难的和预期悲观的?就像罗振宇每年的跨年演讲中表现地那样,低迷而充满失落的情绪。从以上显而易见的问题来看,从预期上来说,显然明年的经济和政策将好于预期,为何这么说?

在投资方面,政策发力新基建,传统基建也要加速“前置”,房地产因城施策的政策将好于预期,房地产回落趋势逐步趋稳,预期趋稳。在这样的背景下,房地产及其产业链、银行将迎来稳健发展的势头,估值重塑之下,提升估值水平,而房地产及其产业链、银行占据A股比重较大,A股估值中枢也将上移。

在制造业方面,我们看到反垄断、对互联网垄断的限制,崇尚硬科技、高端制造,未来传统制造业面临压力,但受益于产业升级及高端制造业发展,整个中国制造业的优势正在显而易见的增强,制造业板块的股票处于牛市推升之中,如光伏、新能源汽车、智能制造等环节。

政策于2021年底“纠偏”及对互联网和资本流向的规范,有利于互联网巨头股票企稳,从而有利于估值回升。

所以,从大逻辑上来看,2022年房地产及银行、互联网、制造业等估值中枢将向上拓展。在这样的背景下,我们自然认为2022年A股表现是可以乐观一些的,我们认为在合力作用下,以上证为代表的的指数可能出现加速上行趋势。

从技术形态和资本博弈的角度来看:

2021年资本市场在严厉的房地产调控措施及互联网收紧的情况下依然走出了慢牛态势,上证指数出现罕见的三连阳,压力最大的今年也抗住了,明年的加速上行将在政策宽松的预期下成为大概率。

但我们需要关注的是,连续三年处于领涨势头的创业板指数依然会领涨吗?是否会出现明显的收敛?

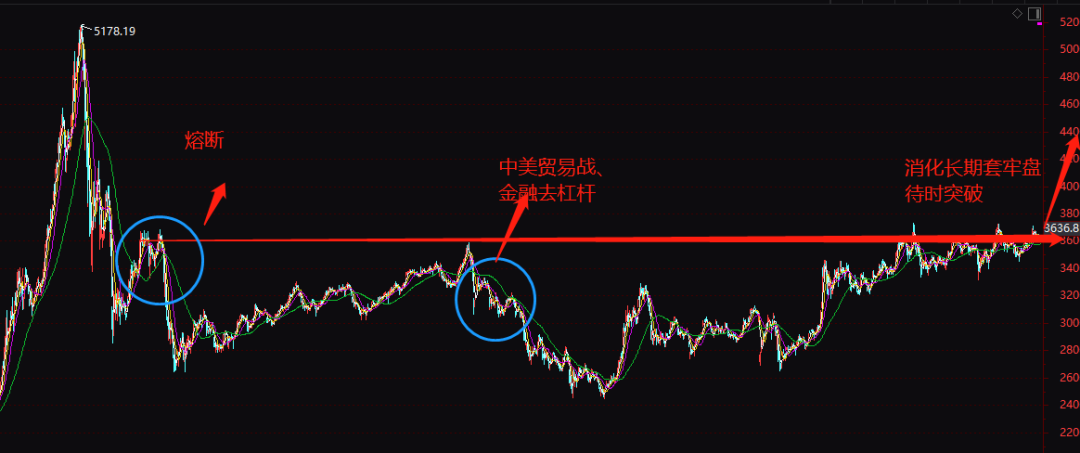

从上图来看,上证指数技术形态正在消化熔断套牢盘和贸易争端及金融去杠杆带来的重大压力,指数强势横盘消化压力。从形态上来看,横有多长竖有多高,未来上涨指数有望最终取得突破。

综上,从政策、产业趋势、技术形态三个维度来看,2021年A股将大概率继续走牛,并加速上行,但结构或有分化。所以,从策略上来看,以宽信用政策调整为代表的的基建地产及金融龙头将适度加配,同时,成长股如不惧怕风格短期变动的情况下依然值得超配,特别是本来主角光伏新能源。

02 解题思路

我们在近段时间也陆陆续续发布了我们对2022年行业投资的判断和机会的分析。我们认为明年主要机会集中于:

1、宽信用、政策调整带来的行业估值提升机会,如基建地产龙头及具备消费和穿越行业周期属性的地产后周期。

2、新能源赛道特别是某些链条,如光伏组件、硅料。

3、影视传媒板块逆境反转的机会,特别是电视剧及影视龙头,博弈疫情恢复概念。

4、制造业及互联网领域具备独特优势和产业扩张的优质公司。

从明年的策略上来看,我们坚守组合投资,加大对核心持仓以外,逻辑改善的行业的配置,如地产基建及影视传媒、互联网科技等。我们认为如果明年上证指数突破双轮压力之后,市场风格在宽信用和政策对基建地产政策调整的引导下在一段时间有利于蓝筹估值回升所以,必须得适度配置。但从更长期来看,引领本轮牛市的制造业赛道龙头仍然值得重仓守候。

希望,我们的策略能给给你启发。让我们在2022年再续辉煌。

*作者侯兵,现任羲和资产董事、投研总监。2020、2021年分别创造93.8%、106%的业绩(数据来源:私募排排网)。

*本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。